Итоги торгов 27.08

Индекс МосБиржи: 3887,38 п. (+0,93%)

Индекс РТС: 1664,25 п. (+1,80%)

Новые рекорды

Предыдущая неделя на мировых рынках акций завершалась ростом. Среди участников торгов не было никакой паники, связанной с тем, что Джером Пауэлл намекнул на возможность начала сворачивания QE уже в этом году. Глава ФРС ничего конкретного не обещал, а также отметил, что сокращение покупок гособлигаций не означает скорое повышения ставок.

По мнению Пауэлла, фактор риска для экономики — дельта-штамм коронавируса. В это же время фактор в пользу сворачивания QE — всплеск инфляции, однако в ФРС по-прежнему считают его временным. Причем ряд сигналов как раз начинают подтверждать это мнение. Подробности по началу ужесточения политики ФРС можно ожидать по итогам заседания 22 сентября.

Ближе к концу пятницы два ключевых американских индекса акций переписали исторические максимумы: S&P 500 и Nasdaq Composite.

За счет сильной динамики рынка США и подъема европейских площадок новые рекордные отметки были достигнуты и по глобальному MSCI ACWI, который отражает тенденции рынков 50 развитых и развивающихся стран. Ростом закрывается седьмой месяц подряд.

В России

В России прошлая неделя завершалась сессией уверенного роста большинства голубых фишек. Акции Газпрома вернулись к 300 руб. после непродолжительной коррекции. В ближайшее время они вновь могут начать переписывать многолетние максимумы на фоне высоких цен на газ. Следующие ориентиры наверху смещаются ближе к 310 руб.

Завершилась локальная волна снижения в обыкновенных акциях Сбербанка. Ближайшая зона сопротивления проходит около 330–331 руб.

Учитывая уровень нефтяных цен, не совсем оправданным выглядит некоторое отставание акций Роснефти и Лукойла. В бумагах ВТБ для улучшения технической картины необходим возврат выше 5,125–5,175 коп.

Позитивную динамику показывают металлы. Так, в рублях тонна алюминия вновь вышла на рекордные за всю историю уровни. В Гонконге акции Русала сегодня растут почти на 2%. Видим попытку продолжить отскок в меди, палладии и драгметаллах.

Котировки золота вновь закрепились выше $1800. Ранее в качестве среднесрочных целей выделялась область $1900–1920, однако ее достижение пришлось отложить из-за начала коррекции. Сейчас же эти целевые рубежи вновь станут актуальными в случае подъема тройской унции выше отметок $1830–1835.

По индексу МосБиржи общая картина по-прежнему не меняется. Актуален продолжительный восходящий тренд, однако его нижняя граница поднимается с каждым днем все выше и выше. Сегодня она проходит около 3790–3810 п. Это на 2,7–2,2% ниже текущих значений. Целевой ориентир наверху — отметка 4000 п.

Что касается среднесрочных перспектив, то важную роль для наших голубых фишек будет играть динамика западных площадок. Пятничная позитивная реакция на речь Пауэлла может быть непродолжительной. Если не будет существенного ухудшения эпидемиологической ситуации в США, то уже в ближайшее время инвесторы начнут заранее закладывать в цены перспективу сворачивания QE с ноября–декабря. Кроме того, в случае выхода сильной статистики с американского рынка труда в эту пятницу (безработица и новые рабочие места), это может спровоцировать обратную реакцию. То есть сильная статистика — это повод для ужесточения ДКП.

Полноценный медвежий сигнал по S&P 500 может появиться при спуске ниже предыдущего локального экстремума и 50-дневной скользящей средней. Следим за уровнем 4370 п.

Что касается пары USD/RUB, то на позитивном внешнем фоне курс двигается в сторону нижней границы широкого боковика последних недель. Ближайшая важная область поддержки расположена лишь около 72,7. Промежуточные точки опоры находятся в районе 73,20–73,35. Их достижение возможно уже сегодня, если нефтяные цены продолжат подъем. Причин для мощного ослабления рубля пока не наблюдается.

Сезон ураганов

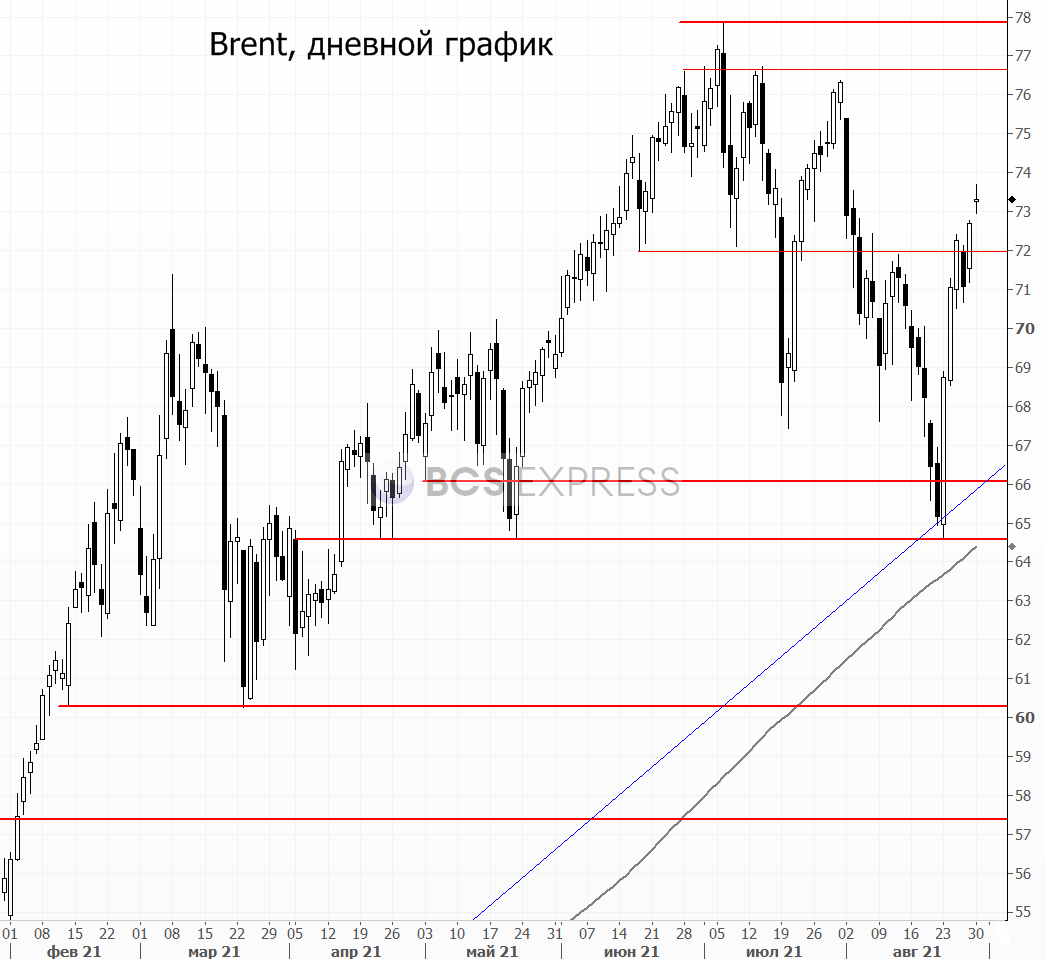

В Мексиканском заливе начался сезон ураганов, который традиционно затрагивает производственные мощности нефтяных компаний США. Сегодня в центре внимания ураган Ида, из-за которого закрылось почти 90% нефтяной инфраструктуры региона. Это уже сказалось на объемах добычи (-1,65 млн б/с), однако, как это часто бывает, производство достаточно быстро восстанавливается до прежних уровней.

Фактор ураганов положительно сказывается на динамике фьючерсов на нефть и может поддержать их после пятничного подъема, а также позволит проигнорировать статистику о росте числа активных буровых в США (с 405 до 410 за неделю).

Одним из центральных событий этой недели станет заседание министерского мониторингового комитета стран ОПЕК+. Согласно заявлению министра нефти Кувейта Мухаммеда Абдель Латиф аль-Фареса, из-за новой волны коронавируса картель может пересмотреть условия сокращения добычи уже на встрече 1 сентября. Сейчас ожидается, что до конца года каждый месяц страны будут наращивать производство на 400 тыс. б/с. На наш взгляд, сценарий пересмотра параметров сделки пока не является базовым, так что эта тема, скорее всего, не повлияет на цены.

В фокусе

• Мечела-ап (+18,3%). В пятницу компания опубликовала сильные финансовые результаты за II квартал. Помимо роста цен на сталь и уголь, позитивный эффект на выручку оказало значительное увеличение объемов реализации к I кварталу по большинству ключевых сегментов. Увеличение выручки при сдержанной динамике операционных издержек привело почти к двукратному росту EBITDA кв/кв. Дополнительный позитивный эффект на чистую прибыль обеспечили курсовые переоценки на усилении рубля в размере 5,1 млрд руб.

Исходя из представленных результатов за I полугодие, компания уже «заработала» в качестве потенциальных дивидендов по привилегированным бумагам 45,8 руб. на акцию, что по цене 221 руб. соответствует 20,7% дивидендной доходности.

Прогнозы на II полугодие внушают оптимизм, а цены на уголь остаются высокими. Это позволяет рассчитывать, что и показатели III квартала будут сильными, хотя натуральные объемы реализации могут сократиться к высокой базе II квартала. Если не произойдет мощного девальвационного импульса в рубле, привилегированные акции Мечела могут стать одним из лидеров российского рынка по дивдоходности по итогам 2021 г. Впрочем, в кейсе Мечела стоит понимать, что долговая нагрузка компании остается высокой и в случае падения цен на уголь и сталь может нести в себе повышенные риски для инвесторов.

• ПИК (+5,2%). Акции продолжают находиться в формате одного из самых сильных и устойчивых восходящих трендов на нашем рынке. Импульсы ускорения порой происходят без каких-либо дополнительных новостных триггеров. В пятницу в очередной раз были переписаны максимумы, отмечается критическая перекупленность. С начала года рост составляет 123%. Однако, как уже ранее много раз видели, в бумагах ПИКа не происходит глубоких коррекций. После небольших откатов следует непродолжительная консолидация, а затем тренд продолжается. По текущим уровням акции уже не выглядят дешевыми, несмотря на позитивные ожидания по росту бизнеса компании.

• Интер РАО (+2,2%). Компания опубликовала сильный отчет. Текущий рост — это восстановление после продолжительной волны снижения. Ближайшие более-менее значимые уровни сопротивления наверху могут быть расположены на 4,65 и 4,9 руб.

• Сегежа (+1,9%). Выручка компании в I полугодии выросла благодаря росту цен по всем ключевым продуктам, что при контроле издержек привело к существенному улучшению показателя OIBDA. Резкий рост чистой прибыли г/г обусловлен увеличением операционной прибыли, а также позитивными курсовыми переоценками. Свободный денежный поток был отрицательным и составил -8,9 млрд руб. против -6,3 млрд руб. годом ранее. Это ожидаемый момент из-за роста капзатрат. Сегежа проходит активную стадию инвестиционного цикла, поэтому в ближайшие годы есть высокая вероятность, что FCF будет оставаться отрицательным, а долговая нагрузка вырастет.

Долгосрочный взгляд на акции Сегежи позитивный. Компания является одной из редких для российского рынка историй роста. При реализации обозначенных менеджментом планов бумаги могут позитивно переоцениться. В пятницу они поднялись выше цены IPO.

• Лукойл (+1,4%). Опубликованы умеренно позитивные результаты за II квартал. Ключевым драйвером роста выручки стал подъем цен на нефть в рублях на 12% кв/кв, а также увеличением объемов продажи нефти и нефтепродуктов. Основным фактором, сдержавшим динамику операционной прибыли и EBITDA, стал рост НДПИ и ставки экспортной пошлины.

Скорректированный денежный поток, выступающий дивидендной базой, по нашим расчетам, во II квартале составил 88,7 млрд руб., что на 39,4% ниже уровня I квартала 2021 г. В пересчете на потенциальные дивиденды за I полугодие Лукойл заработал 339,4 руб. на акцию. Дивидендная доходность по цене 6350 руб. составляет 5,2%. Учитывая сохраняющиеся высокие цены на нефть взгляд на перспективы Лукойла в 2021 г. умеренно позитивный. По итогам года дивидендная доходность бумаг может достигнуть 10%.

• Сегодня финансовые результаты за II квартал по МСФО представят:

- Газпром

- Аэрофлот

- АФК Система

- ИСКЧ

- ЛСР (+ натуральные показатели)

Внешний фон

Внешний фон сегодня с утра смешанный. Американские индексы после закрытия нашей дневной сессии в пятницу остались примерно на тех же уровнях. Азиатские рынки сегодня торгуются преимущественно на положительной территории. Фьючерсы на индекс S&P 500 без существенных изменений, нефть Brent в плюсе на 0,4% и находится около уровня $73.

С учетом результатов предыдущих вечерних торгов можно предположить, что при сохранении текущего фона открытие по индексу МосБиржи (IMOEX) пройдет чуть выше уровня закрытия пятницы.

Макростатистику и ожидаемые события на сегодняшний день можно посмотреть в наших календарях

Следите за материалами БКС Экспресс в Telegram

НАЧАТЬ ИНВЕСТИРОВАТЬ

БКС Мир инвестиций