Итоги торгов 25.08

Индекс МосБиржи: 3886,64 п. (-0,06%)

Индекс РТС: 1653,56 п. (-0,44%)

Главное

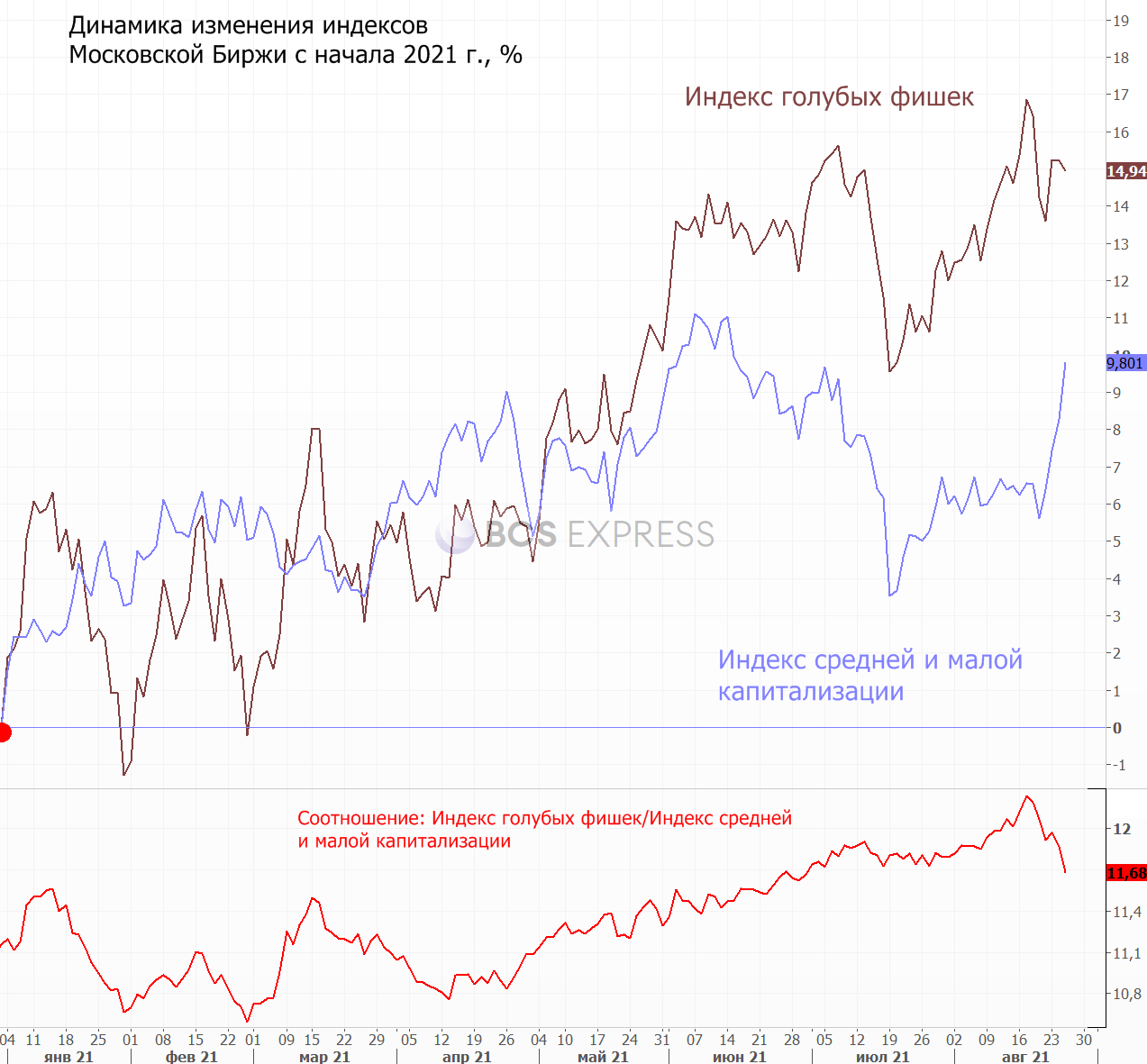

Индекс МосБиржи в среду вновь показал нейтральную динамику, обороты были невысокими. Как и во вторник инвесторы переключились в первую очередь на второй эшелон.

Индекс голубых фишек завершал сессию с незначительным снижением, а вот индекс компаний средней и малой капитализации подскочил на 1,4%. До новых исторических максимумов ему осталось подняться всего на 1,2%.

Подобное поведение участников часто наблюдается как раз после завершения активной фазы роста в топовых наиболее ликвидных фишках. Когда внешний фон стабилизируется, то фокус внимания смещается на второй эшелон. Накануне активные покупки мы видели в бумагах Мечела, Акрона, Globaltrans, Распадской Сегежи и др.

Интерес к менее ликвидным бумагам зачастую появляется еще и в ситуациях, когда рынки ждут какое-то важное событие. На этой неделе как раз в центре внимания пятничное выступление главы ФРС на стартующем сегодня симпозиуме в Джексон Хоул. От Джерома Пауэлла ряд аналитиков ждут намеков по поводу перспектив ДКП и сворачивания QE. Мы не рассчитываем, что он выдаст четкий план по сокращению покупок Treasuries и MBS. Наоборот, речь Пауэлла, может быть преимущественно голубиной, с целью не напугать рынки. Подробности об ужесточении ДКП могут появиться не раньше следующего заседания ФРС 22 сентября.

В США тем временем индекс широкого рынка S&P 500 третий день подряд переписывает исторические максимумы. Рост американского рынка вытянул к новым рекордным отметкам и глобальный индекс MSCI ACWI.

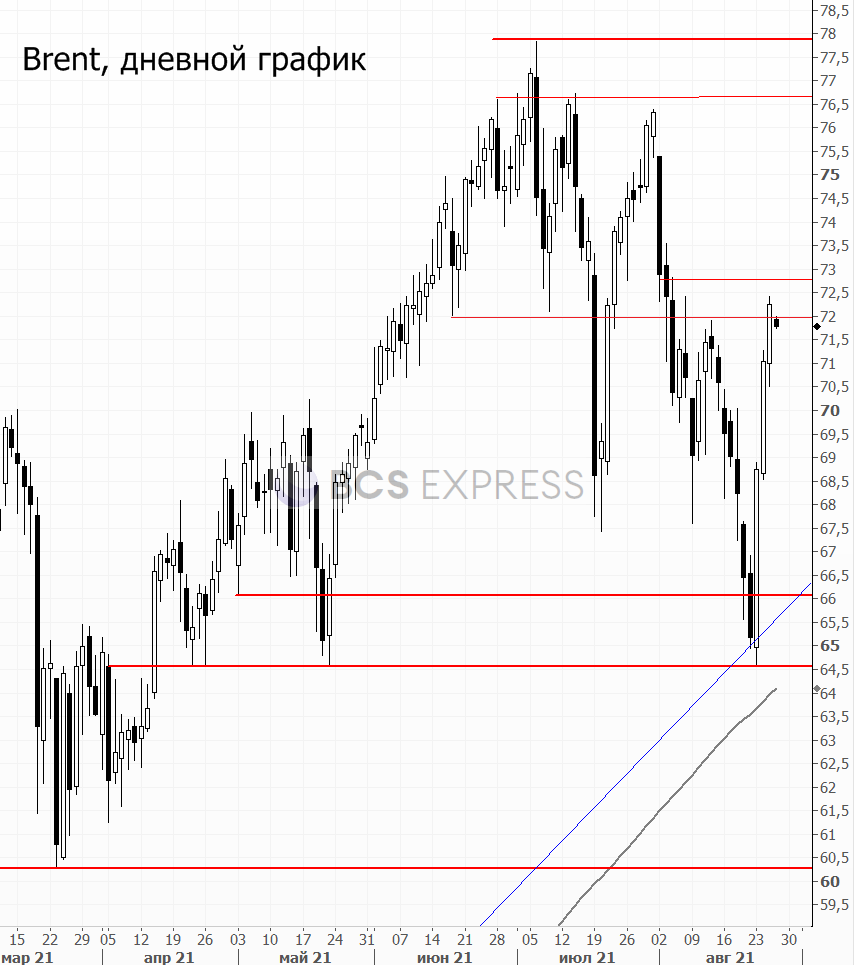

На рынке нефти фьючерсы Brent в среду поднялись к $72. После семи сессий снижения сейчас мы видим 3 уверенные сессии роста, за которые отыграна значительная часть понесенных ранее потерь. Поддержку вчера оказали данные по снижению запасов сырой нефти и бензина в США, а также сохранение уровня добычи на прежнем уровне 11,4 млн б/с. Нейтральный взгляд на котировки Brent в ближайшей перспективе. Обращаю внимание, что фьючерсы торгуются в большой бэквордации. Следующий контракт Brent стоит на $1 дешевле.

Пока нефть выше $70, поводов для распродаж в акциях российских нефтяников не наблюдается. Наоборот, текущая конъюнктура располагает к устойчивости акций Лукойла, Роснефти, Газпром нефти. После некоторой просадки вновь может появиться спрос в бумагах крупнейших банков.

Общая картина по индексу МосБиржи по-прежнему не меняется: ориентиром наверху выступает круглая отметка 4000 п. Об ухудшении ситуации можно будет говорить при спуске под нижнюю границу восходящего тренда, расположенную сегодня на 3780–3800 п.

В фокусе

• Мечел-ап (+11,2%). Ралли обыкновенных акций сменилось ускорением префов. Каких-то корпоративных новостей по-прежнему не появлялось. Ожидается сильный отчет за II квартал в пятницу. Бумагам компании помогают высокие цены на уголь. В то же время омтетим и высокую спекулятивную составляющую, которая касается не только материнской компании, но и дочек. Так, в среду акции ЧМК рухнули на 8,3% после мощного роста на предыдущей сессии.

• Распадская (+4,9%). Рост в акциях вновь ускорился, что выглядит фундаментально оправданным, учитывая перспективы высокой дивидендной доходности с новой политикой компании. Подробности читайте в специальном материале: Сколько должна стоить Распадская с новой дивидендной политикой

• ПИК (+4,2%). Очередная фаза непродолжительной консолидации завершилась мощным импульсом и перестановкой уровней. Акции вышли на новые исторические максимумы. Инфоповодом могли стать сообщения о продлении программы льготной семейной ипотеки продлили до конца 2023 г. Правительство более чем в два раза увеличивает лимит средств на эти цели — до 1,7 трлн руб., чтобы обеспечить выполнение программы. И хотя бумаги ПИКа в моменте могут показаться перегретыми, до сих пор в рамках растущего тренда все коррекции оказывались незначительными. В таких условиях вероятность сохранения подобной динамики высокая.

• АФК Система (+3,5%). В бумагах сформировался важный импульс с технической точки зрения. Появляются шансы на завершение продолжительной нисходящей тенденции. И хотя краткосрочных фундаментальных триггеров пока нет (IPO новых компаний), фундаментально бумаги АФК оценены существенно дешевле своих публичных и непубличных активов, даже с учетом долговой нагрузки на корпоративном центре. Дисконт избыточен. Если будет пройдена область 30–30,7 руб., то далее цели сместятся к 32 руб.

• ММК (+2,9%). В бумагах были переписаны исторические максимумы. В последние дни акции ММК выглядят сильнее Северстали и НЛМК, так как в меньшей степени интегрированы в железную руду, цены на которую сильно скорректировались. С ростом бумаг ММК увеличиваются шансы на то, что произойдет SPO. Обычно это локально негативная новость для акций, но для ММК сейчас другая ситуация. SPO привело бы к росту free-float, что в теории позволило бы бумагам вернуться в индекс MSCI Russia, а это позитив с точки зрения потенциальных притоков пассивных инвесторов. Эта тема уже много раз поднималась в последние кварталы.

• Интер РАО (+2,8%). Рост в этих бумагах — это как раз эффект того, о чем выше было сказано: внимание инвесторов сместилось с голубых фишек на второй эшелон. Часто в таких ситуациях мы видим спрос именно в энергетике. Причем зачастую волны роста происходят не широким фронтом по всему сектору одновременно, а по очереди в топовых бумагах. Так, ранее мы видели импульс в Россетях. Ближайшие более-менее значимые уровни сопротивления по Интер РАО могут быть расположены на 4,65 и 4,9 руб.

• Банк Санкт-Петербург (+2%). Опубликован отчет за II квартал. Положительные тенденции по операционно-финансовой деятельности лишь усилились. Темп снижения резервов стабильный — 20% г/г. Эффективность управления значительно возросла. Рентабельность капитала (ROE) в два раза превзошла метрики I квартала. Если ранее это можно было отнести на эффект низкой базы, то сейчас виден именно рост бизнеса. Отчетность носит позитивное влияние на капитализацию. Потенциал акций БСП относительно финансового сектора до сих пор не раскрыт. Некоторую поддержку бумагам оказывает фактор buyback. Ближайшие ориентиры могут находиться около 75–78 руб.

• Детский мир (+0,5%). Компания опубликовала позитивные результаты за II квартал по МСФО. Темпы роста выручки сильно ускорились благодаря эффекту низкой базы II квартала 2020 г. Восстановление выручки способствовало росту EBITDA и чистой прибыли. Кроме того, компания отразила в отчете прибыль в размере 1255 млн руб. от условно-безвозвратного займа, полученного в рамках господдержки предприятий, пострадавших от коронавируса. Отчет может поддержать активность покупателей в акциях Детского мира. Учитывая перспективы высокой дивидендной доходности на горизонте 12 месяцев (более 10%) и ожидания дальнейшего роста бизнеса, умеренно позитивный взгляд на бумаги сохраняется.

• Qiwi (-5,5%). В качестве Единого центра учета перевода ставок букмекерских контор и тотализаторов назначена компания «Мобильная карта». На эту роль претендовал Qiwi, один из крупнейших платежных сервисов. Ранее в сообщении компании отмечалось, что если Qiwi не сможет обеспечить себе активную роль в этой сфере, то это негативно скажется на ее бизнесе. Пострадает значительная часть выручки. Осторожное отношение инвесторов к бумагам Qiwi может сохраниться. Нет уверенности в быстром восстановлении котировок в краткосрочной перспективе.

• Сегодня финансовые результаты за II квартал по МСФО опубликуют:

- TCS Group

- Полиметалл

- РусГидро

- Свокомфлот

• Совет директоров АЛРОСА даст рекомендацию по дивидендам за I полугодие 2021 г. За этот период компания получила 64,7 млрд руб. свободного денежного потока. Так как показатель чистый долг/EBITDA на конец периода был на уровне -0,22х, то в рамках действующей дивидендной политики можно ожидать дивидендов в размере не менее 100% от FCF. Это соответствует как минимум 8,78 руб. на акцию или 6,6% дивидендной доходности.

• Сегодня также состоится заседание совета директоров по вопросу дивидендов и в Татнефти.

Внешний фон

Внешний фон сегодня с утра умеренно негативный. Американские индексы после закрытия нашей дневной сессии в среду остались примерно на тех же уровнях. Азиатские рынки сегодня торгуются преимущественно на отрицательной территории. Фьючерсы на индекс S&P 500 снижаются на 0,2%, нефть Brent в минусе на 0,5% и находится около уровня $72.

С учетом результатов предыдущих вечерних торгов можно предположить, что при сохранении текущего фона открытие по индексу МосБиржи (IMOEX) пройдет чуть ниже уровня закрытия среды.

Макростатистику и ожидаемые события на сегодняшний день можно посмотреть в наших календарях

Следите за материалами БКС Экспресс в Telegram

НАЧАТЬ ИНВЕСТИРОВАТЬ

БКС Мир инвестиций