Итоги торгов 04.08

Индекс МосБиржи: 3810,62 п. (+0,45%)

Индекс РТС: 1640,30 п. (+0,16%)

Российский рынок акций продолжает выглядеть устойчиво, несмотря на значительное снижение нефтяных котировок. Фьючерсы Brent в среду упали еще на 2,8% приблизившись к отметке $70. С максимумов прошлой недели снижение составило уже 7,5%.

В такой ситуации нефтяной сектор остается среди отстающих, однако масштаб падения ключевых фишек незначительный. Чуть лучше рынка накануне вновь торговался финансовый сектор. Положительный взгляд на обыкновенные акции Сбербанка и ВТБ сохраняется.

Объемы торгов по-прежнему остаются низкими. Вчера в акциях индекса МосБиржи наторговали на 63 млрд руб. То есть нельзя сказать, что устойчивость нашего рынка к внешним негативным факторам обеспечена крупными покупками. Скорее просто нет желающих активно выходить из акций. Плюс сказывается сезонный фактор. Август — традиционно самый «отпускной» месяц.

Росстат тем временем отмечает, что в период с 27 июля по 2 августа в России наблюдалась дефляция в 0,06% после нулевой инфляции на прошлой неделе. В годовом выражении показатель начинает опускаться чуть ниже 6,5%. Это позитивные новости как для рынка акций, так и облигаций. Если в ближайшие недели тенденция замедления темпа роста цен сохранится, то это может заставить Банк России взять паузу в цикле ужесточения денежно-кредитной политики на сентябрьском заседании.

Данные Минэнерго США вчера были неоднозначными и не помогли развернуть наверх цену Brent. Запасы сырой нефти выросли вопреки прогнозу. В то же время запасы бензина снизились сильнее ожиданий, что свидетельствует о высоком спросе на топливо. Кроме того, уровень добычи остался на уровне 11,2 млн б/с после снижения в прошлом отчете, то есть производственная активность в США не увеличивается, несмотря на относительно высокие ценовые уровни. Нефтяные котировки попытались отыграть этот позитив, но вскоре возобновили снижение.

Все больше вызывают опасения распространения COVID-19 в Китае, являющемся крупнейшим потребителем сырьевых товаров. Во многих регионах страны вводятся ограничительные меры, что ударит по спросу, а значит commodities могут быть под давлением. Если Brent опустятся ниже $70, то, на мой взгляд, следующие локальные цели сместятся к $64,5–66.

Среднесрочные ориентиры по индексу МосБиржи по-прежнему в районе 4000 п. На их быстрое достижение пока рассчитывать сложно, несмотря на то, что российский рынок выглядит весьма устойчиво.

Трендовая поддержка расположена около 3730 п. и выступает ближайшей реперной точкой, спуск ниже которой укажет на смену продолжительной восходящей тенденции.

В фокусе

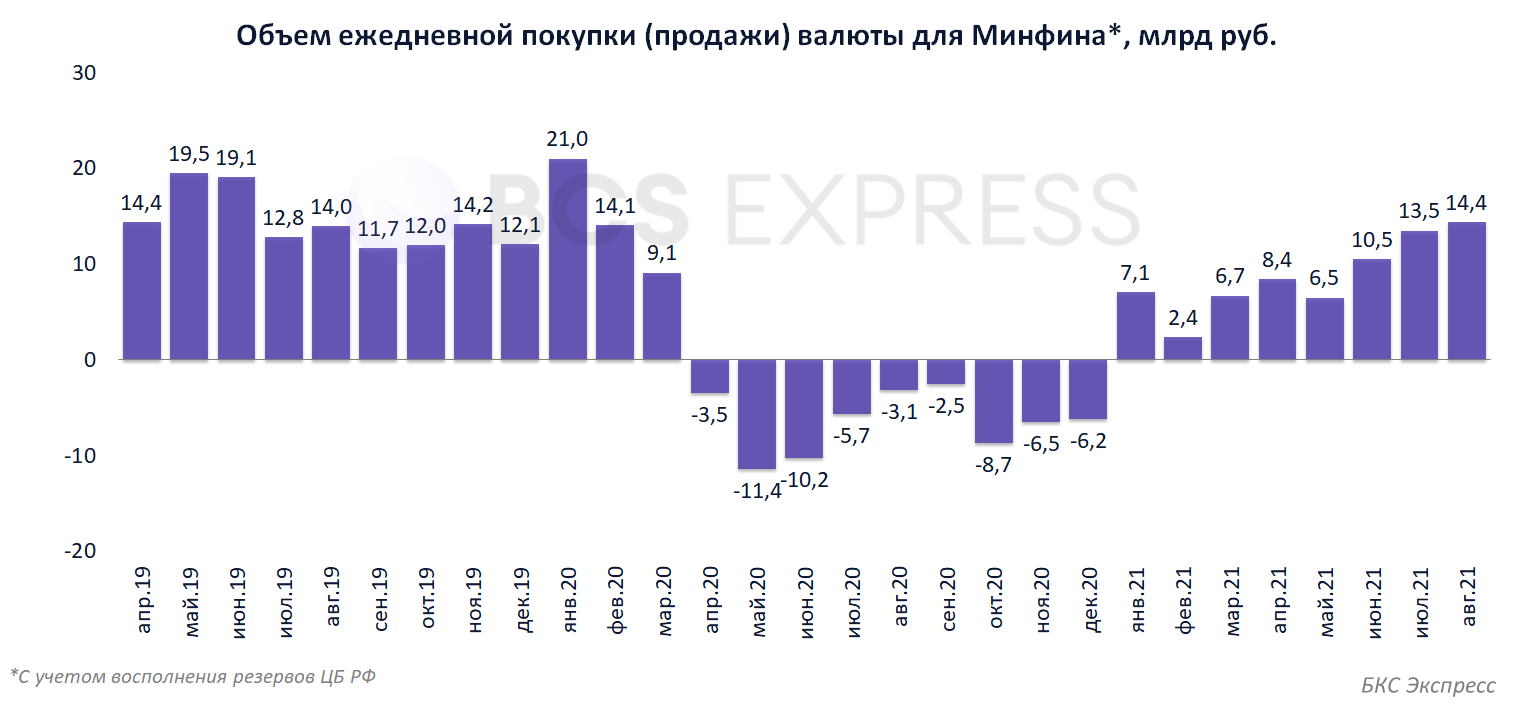

• ЦБ увеличит объемы покупки валюты с 6 августа по 6 сентября. В пересчете на торговый день операции будут совершаться на 14,4 млрд руб. против 13,5 млрд руб. месяцем ранее. Это максимальное значение с декабря 2018 г. Влияние на рубль умеренное. Ускорения ослабления при прочих равных не ожидается. Более существенный рост курса USD/RUB возможен при падении Brent ниже диапазона $64,5–66.

• НКНХ-ао (+5,7%), НКНХ-ап (+1,7%). Официальную рекомендацию по дивидендам по результатам состоявшегося 2 августа заседания совета директоров пока не объявили, но ждем в самое ближайшее время. В преддверии этого события бумаги НКНХ уверенно растут, ведь ранее компания не платила промежуточные дивиденды. Держатели могут предполагать высокие выплаты перед сделкой с СИБУРом.

• Сургутнефтегаз-ао (+3,3%). Волна роста среды не объясняется какими-либо фундаментальными факторами. В корпоративном плане ничего не происходит, но акции показывают сильные движения. Мы уже отмечали, что обыкновенные акции Сургутнефтегаза отличаются собственной уникальной динамикой, которая оторвана от общерыночных тенденций. Резкие движения могут происходить без новостей и влияния внешних факторов. Вчерашний подъем при падающей нефти — очередное доказательство. Поэтому при анализе перспектив приходится опираться лишь на технические моменты.

Сейчас котировки отскочили от ключевой области поддержки, которая дважды с прошлой осени выступала точкой разворота. На предыдущей неделе уже была предпринята попытка ускорения роста, но она быстро была отыграна. Сейчас мы видим еще один импульс. Пока котировки выше 33 руб. локальная восходящая тенденция останется актуальной. Ближайшие уровни торможения лишь около 35–35,5 руб.

• АЛРОСА (+2,4%). В последние дни акции в лидерах роста в списке наиболее ликвидных бумаг. Высокий спрос и подъем цен на алмазы, а также низкие запасы огранщиков, продолжают оказывать сильную поддержку бумагам. Как уже ранее отмечали, акции способны уже в ближайшее время вернуться в район исторических максимумов около 140–142 руб.

• Ленэнерго (+0,3%). Компания отчиталась по РСБУ за II квартал. Этот отчет важен для держателей по той причине, что именно от чистой прибыли по РСБУ считаются дивиденды по привилегированным акциям. Выручка во II квартале выросла на 26,1% г/г до 14,6 млрд руб., а чистая прибыль — на 71,7% г/г.

Таким образом, при переводе в потенциальные дивиденды на акцию по результатам I полугодия компания уже «заработала» — 12,08 руб., что соответствует 7,4% дивидендной доходности. Ожидания на II полугодие умеренно позитивные. При благоприятной конъюнктуре дивидендная доходность префов Россети Ленэнерго по итогам 2021 г. может достичь 12%+.

• Лента (-1%). Депозитарные расписки после публикации квартального отчета выглядят слабее сектора. Другие крупнейшие ритейлеры в глазах многих инвесторов более интересны, учитывая их опережающую динамику по темпам роста выручки, а также выплату дивидендов. В Ленте же дивидендов пока нет, а есть лишь амбициозная программа развития с удвоением выручки в 2025 г. Для возврата интереса покупателей к бумагам необходимо, чтобы ближайшие отчеты подтверждали постепенную реализацию поставленных задач и планов. А пока сложно рассчитывать, что в самой ближайшей перспективе бумаги Ленты начнут существенно обгонять Магнит или X5 Group.

• Роснефть (-1,4%). Акции отстали от индекса на фоне слабой нефти. То же самое касается и Лукойла. Как мы видим, падение фьючерсов Brent пока никак не компенсируется ослаблением рубля, а это негативно для экспортеров. Впрочем, даже текущая цен за баррель, если предположить ее сохранение на горизонте года, выглядит интересной в плане оценки перспектив акций Роснефти. Сейчас бочка Brent все еще стоит на 20% выше среднего значения за последние 12 месяцев.

• Сервис по поиску недвижимости для покупки и аренды cian.ru (ЦИАН) может провести IPO уже в этом году, сообщает Интерфакс со ссылкой на Bloomberg. Компания выбрала глобальных координаторов для работы над проведением размещения.

• В четверг отчеты по МСФО за II квартал опубликуют Норникель, Ростелеком ЕВРАЗ и ТГК-1.

• Состоится заседание совета директоров Банка Санкт-Петербург. В повестке есть вопрос о выкупе акций.

• В США продолжится сезон отчетов. Среди крупных компаний квартальные финансовые результаты представят: Moderna, Zoetis, Duke Energy и др.

Внешний фон

Внешний фон сегодня с утра смешанный. Американские индексы после закрытия нашей дневной сессии в среду незначительно снизились. Азиатские рынки сегодня торгуются разнонаправленно и не показывают единой динамики. Фьючерсы на индекс S&P 500 снижаются на 0,15%, нефть Brent в минусе на 0,25% и находится в районе $70,6.

С учетом результатов предыдущих вечерних торгов можно предположить, что при сохранении текущего фона открытие по индексу МосБиржи (IMOEX) пройдет чуть выше уровня закрытия среды.

Макростатистику и ожидаемые события на сегодняшний день можно посмотреть в наших календарях

Следите за материалами БКС Экспресс в Telegram

НАЧАТЬ ИНВЕСТИРОВАТЬ

БКС Мир инвестиций