Итоги торгов 20.09

Индекс МосБиржи: 3969,61 п. (-1,62%)

Индекс РТС: 1700,66 п. (-2,54%)

Падаем вместе с остальными

Российский рынок акций начал неделю со снижения вслед за распродажами на ключевых западных площадках, а также на фоне падения большинства commodities.

Несмотря на активное снижение, обороты торгов в течение вчерашней дневной сессии оказались на 20–30% ниже среднего значения прошлой недели. А вот на вечерних торгах вместе с повышенной волатильностью на рынке США активность участников в России заметно выросла. Оборот торгов акциями индекса МосБиржи на вечерней сессии оказался максимальным за 4 месяца.

Как правило, в первые дни резкого снижения наиболее сильно страдают акции голубых фишек. Однако в текущей ситуации мы видим, что менее ликвидный второй эшелон не отстает, а даже снижается опережающими темпами.

Среди отдельных секторов хуже остальных выглядит отрасль металлургии и добычи. Помимо падения цен на промышленные металлы и уголь, добавляет негатива ситуация с перспективой повышения налоговой нагрузки на сектор.

Среди ликвидных акций в плюсе понедельник завершали лишь акции золотодобывающих компаний. Рост рыночной неопределенности и подъем длинных американских гособлигаций создал благоприятный фон для цен на драгметаллы.

На рынке нефти фьючерсы Brent в понедельник упали на 1,9%. Сегодня с утра наблюдается робкая попытка отскока, котировки находятся чуть выше $74. В отличие от многих металлов, например упавшего на треть палладия, ситуация на рынке нефти остается в целом благоприятной. Brent находится на комфортных уровнях для российских нефтяников, так что начавшийся накануне откат в бумагах сектора может быть непродолжительным. Бумаги отрасли могут выглядеть устойчивей рынка.

По индексу МосБиржи общая картина пока не располагает к паническим распродажам. Рыночный откат укладывается в рамки устоявшегося восходящего тренда. Более того, еще есть пространство для более значительной коррекции. В частности, нижняя граница тренда расположена около 3850–3860 п. До этих отметок еще 2,7%.

Разворот на американском рынке

Основное беспокойство сейчас связано с падением рынка акций США. При этом фактор риска дефолта китайской Evergrande Group является лишь дополнением к общему негативному рыночному сентименту.

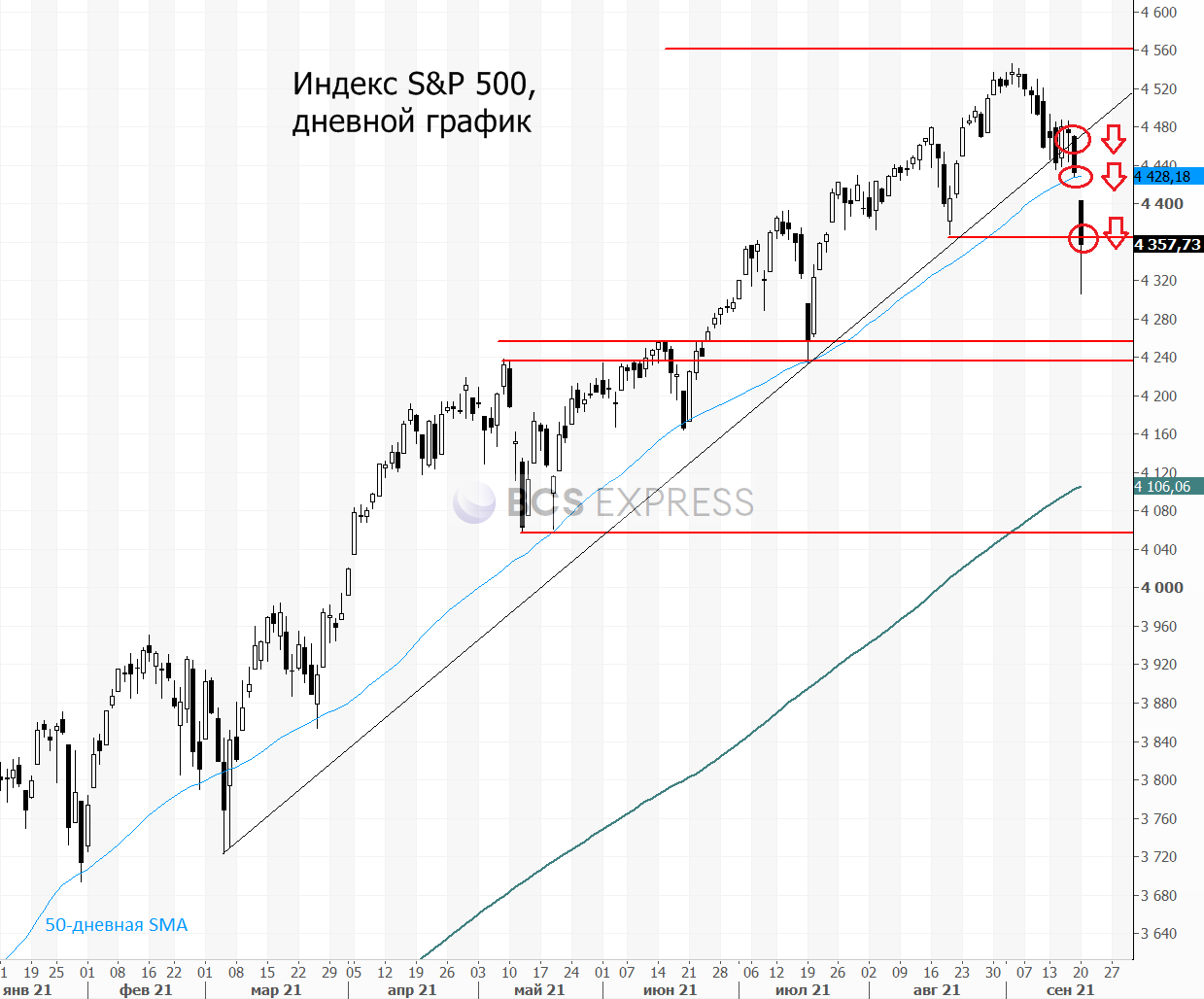

В понедельник индекс S&P 500 упал на 1,7%, показав максимальное дневное снижение с мая. Но что самое важно, он опустился ниже предыдущего августовского минимума. Это привело к тому, что нарушилась тенденция из поступательно растущих экстремумов, когда каждый новый локальный максимум или минимум оказывались выше предыдущих. Более того, ранее был пробит вниз трендовый канал, а также 50-дневная скользящая средняя, которая в этом году множество раз останавливала волны снижения. Все это разворотные сигналы.

На фоне предстоящего заседания ФРС мы можем увидеть отскок наверх, но расклад сил постепенно меняется. Инициатива переходит на сторону продавцов.

В сложившейся ситуации любой импульс роста с текущих отметок (в пределах 4500 п. по S&P 500) будет восприниматься лишь в качестве технического отскока. При этом основное движение временно направлено вниз. Вероятность более глубокой коррекции высокая. Следующие целевые ориентиры снизу расположены на 4235–4260 п. Это на 2,2–2,8% ниже уровня закрытия понедельника.

Волна снижения может в значительной степени затронуть и крупнейших технологические компании США (FAANG).

Обращаю внимание, что в понедельник S&P 500 снижался в моменте до уровня 4310 п. и лишь в последний час отскочил к 4360 п. Часто такие локальные движения наверх не являются устойчивыми. Уже в ближайшие сессии минимумы могут быть переписаны.

В фокусе

• Полюс (+2,7%), Полиметалл (+1,9%), Петропавловск (+5,7%). Ранее акции золотодобытчиков были среди аутсайдеров на рынке и существенно отстали от динамики индекса. Сейчас в них наблюдается отскок, спровоцированный подъемом цен на золото.

Стоит отметить, что рост золота пока достаточно умеренный. В условиях разрастания рыночной неопределенности его сильное снижение в ближайшей перспективе вряд ли стоит ждать, однако и для взрывного подъема предпосылок пока недостаточно. Поэтому и акции компаний сектора могут лишь просто показывать стабильную динамику, без мощного ралли. На мой взгляд, о более существенном подъеме золота и смене рыночного сентимента можно будет рассуждать при возврате котировок выше $1830–1835 за тройскую унцию.

• НЛМК (-4%), Северсталь (-3,9%), ММК (-2,6%). Акции сектора оказались среди аутсайдеров. Ассоциация «Русская сталь» выпустила сообщение по поводу законопроекта Минфина РФ, предполагающий ретроспективное повышение налога на прибыль для компаний, которые за последние пять лет направляли на дивиденды больше, чем инвестировали. Для этих компаний ставка налога может вырасти с 20 до 25–30%. В связи с этим сталевары отмечают, что данная инициатива несет значительные риски для российской экономики, ведь это приведет к снижению инвестиций. Кроме того, в сообщении ассоциации отмечается, что может быть нарушен принцип о том, что «закон обратной силы не имеет».

• ТМК (-6%). После недавнего 14%-го дивидендного гэпа каких-то попыток отыграть этот ценовой разрыв нет наблюдается. Более того, бумаги падают опережающими рынок темпами. Дальнейшие перспективы вызывают вопросы. Уверенности в росте акций нет. И хотя покупка ЧТПЗ на длинной дистанции позитивна, стоит учитывать низкий free-float, высокую долговую нагрузку и слабую прогнозируемость дивидендов. Как ожидается, новая дивполитика ТМК может быть представлена в начале 2022 г. Допускаем, что приоритет стратегии сместится на погашение долга.

• Мечел-ао (-12,1), Мечел-ап (-7,7), Распадская (-7,4%). Угольщики в понедельник снижались быстрее всех остальных отраслей на фоне снижения сырьевых цен и налоговых инициатив. К тому же ранее акции обеих компаний сильно выросли и были перегретыми. В случае дальнейшей коррекции бумаги Распадской могут стать интересными для добавления в портфель.

Внешний фон

Внешний фон сегодня с утра умеренно позитивный. Американские индексы после закрытия нашей основной сессии в понедельник остались примерно на тех же уровнях. Азиатские рынки сегодня торгуются разнонаправленно и не показывают единой динамики. Фьючерсы на индекс S&P 500 растут на 0,3%, нефть Brent в плюсе на 0,75% и находится около $74,5.

С учетом результатов предыдущих вечерних торгов можно предположить, что при сохранении текущего фона открытие по индексу МосБиржи (IMOEX) пройдет недалеко от уровня закрытия понедельника.

Макростатистику и ожидаемые события на сегодняшний день можно посмотреть в наших календарях

Следите за материалами БКС Экспресс в Telegram

НАЧАТЬ ИНВЕСТИРОВАТЬ

БКС Мир инвестиций