Итоги торгов 09.09

Индекс МосБиржи: 3993,56 п. (-0,59%)

Индекс РТС: 1726,37 п. (-0,01%)

Проявили слабость

Российский рынок акций накануне показал слабую динамику, отстав от основных европейских площадок. При этом другие развивающиеся площадки также не впечатлили. Так, индекс MSCI Emerging Markets потерял около 1%.

Существенно просели акции металлургического сектора, несмотря на то, что ряд металлов по итогам четверга выросли. Слабо выглядели и нефтяники на фоне отката фьючерсов Brent. При этом курс USD/RUB снизился ниже 73, что оказало дополнительное давление на акции экспортеров.

По нефти Brent вчерашнее падение на 1,5% пока укладывается в фазу боковой консолидации и не говорит о начале новой нисходящей тенденции. Картина ухудшится, если котировки опустятся ниже $70,5.

Коллективно снижаются Северсталь, НЛМК и ММК на фоне охлаждения рынка стали. Экстремально высокие цены на продукцию уже остались в прошлом, что, впрочем, не стало удивлением. Тем не менее даже сохранение текущих уровней цен на горизонте 12 месяцев предполагает среднюю дивдоходность сектора выше 15%. Этот фактор будет оказывать поддержку представителям отрасли.

Обороты торгов вчера были средними, так что говорить о массовой распродаже пока преждевременно, хотя потенциал для роста в ближайшей перспективе и выглядит ограниченным из-за рисков ухудшения внешнего фона. На вечерней сессии индекс МосБиржи потерял еще 20 п.

Центробанки уже не такие мягкие

По итогам заседания ЕЦБ, ключевые ставки сохранились на прежних значениях. Объем программы выкупа активов (PEPP) остался на уровне 1,85 трлн евро, и она продолжится как минимум до конца марта 2022 г. Однако, если в своих последних решениях ЕЦБ говорил о том, что «выкуп продолжится значительно более высокими темпами», чем в начале года, теперь регулятор считает, что благоприятные финансовые условия могут поддерживаться при умеренно более низких темпах покупки активов в рамках PEPP, чем в последних двух кварталах.

Глава ЕЦБ Кристин Лагард отметила, что инфляция в августе выросла до 3%, и ожидается продолжение ее роста осенью, но снижение в следующем году. Текущий рост инфляции, как и в случае с коллегами из ФРС, считается временным. «Экономика зоны евро явно восстанавливается. Однако скорость восстановления по-прежнему зависит от течения пандемии и прогресса вакцинации. Ожидается, что нынешний рост инфляции будет временным, и базовое ценовое давление будет нарастать постепенно», — отметила глава европейского регулятора.

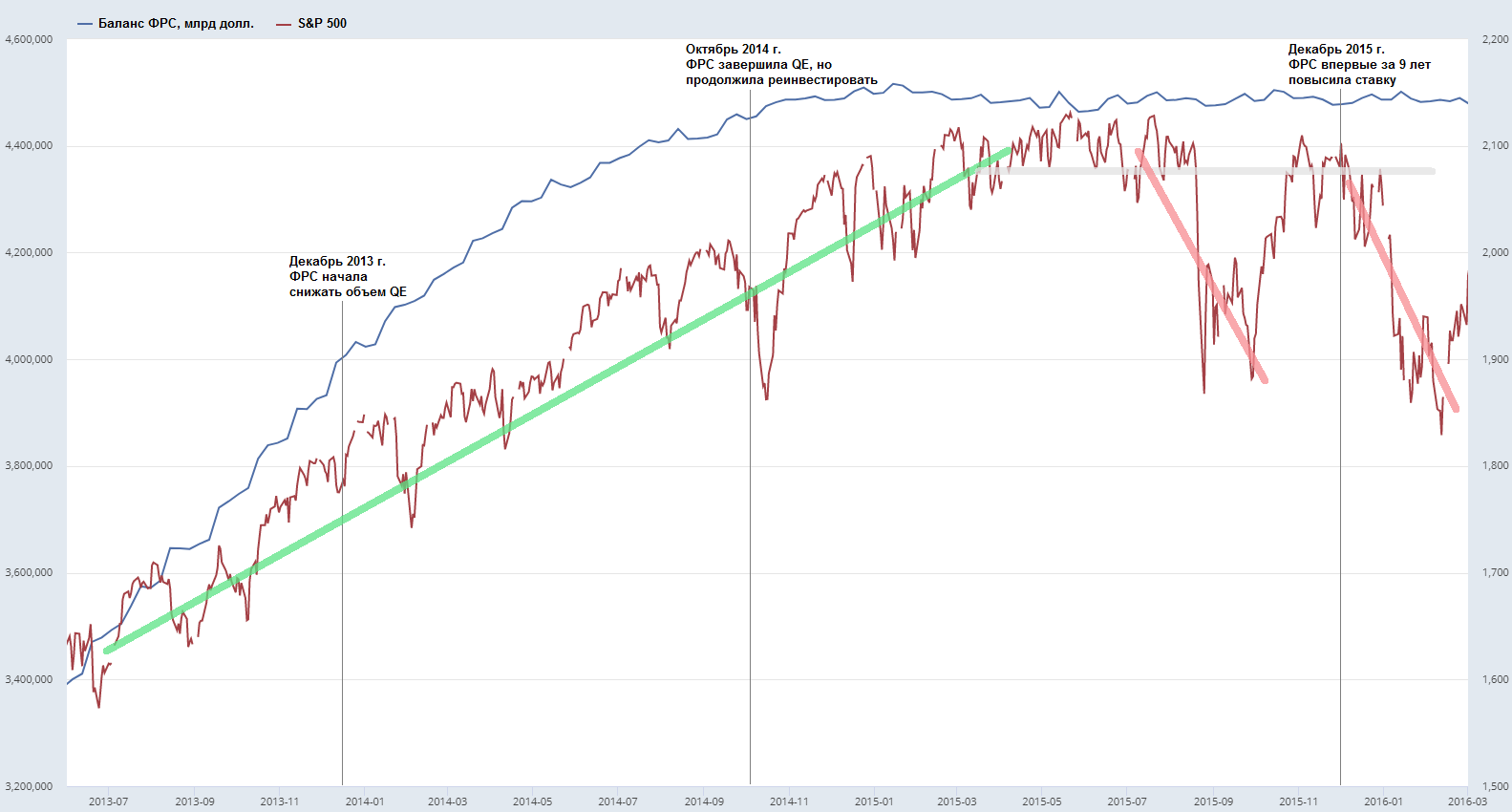

Теперь рынки ждут, что скажет ФРС на заседании 22 сентября. Очевидно, что мировые центробанки развитых стран синхронизировались в цикле проведения их ДКП, так что сейчас лишь вопрос времени, когда Джером Пауэлл обозначит план снижения объемов QE. Этот фактор с одной стороны негативен для фондовых рынков, но с другой, мы помним 2014–2015 гг., когда сворачивание программы стимулирования привело к распродажам на рынке акций не сразу, а уже после завершения QE и последующего сжатия ликвидности.

И что теперь

Каждый раз, когда после продолжительного подъема рынок вдруг откатывается на 0,5–1% от максимумов появляются вопросы «это уже разворот?». Чем сильнее и продолжительней был up-тренд, тем большее число инвесторов начинают беспокоиться, говоря, что «ничто не растет до небес» или «рынки не могут расти вечно».

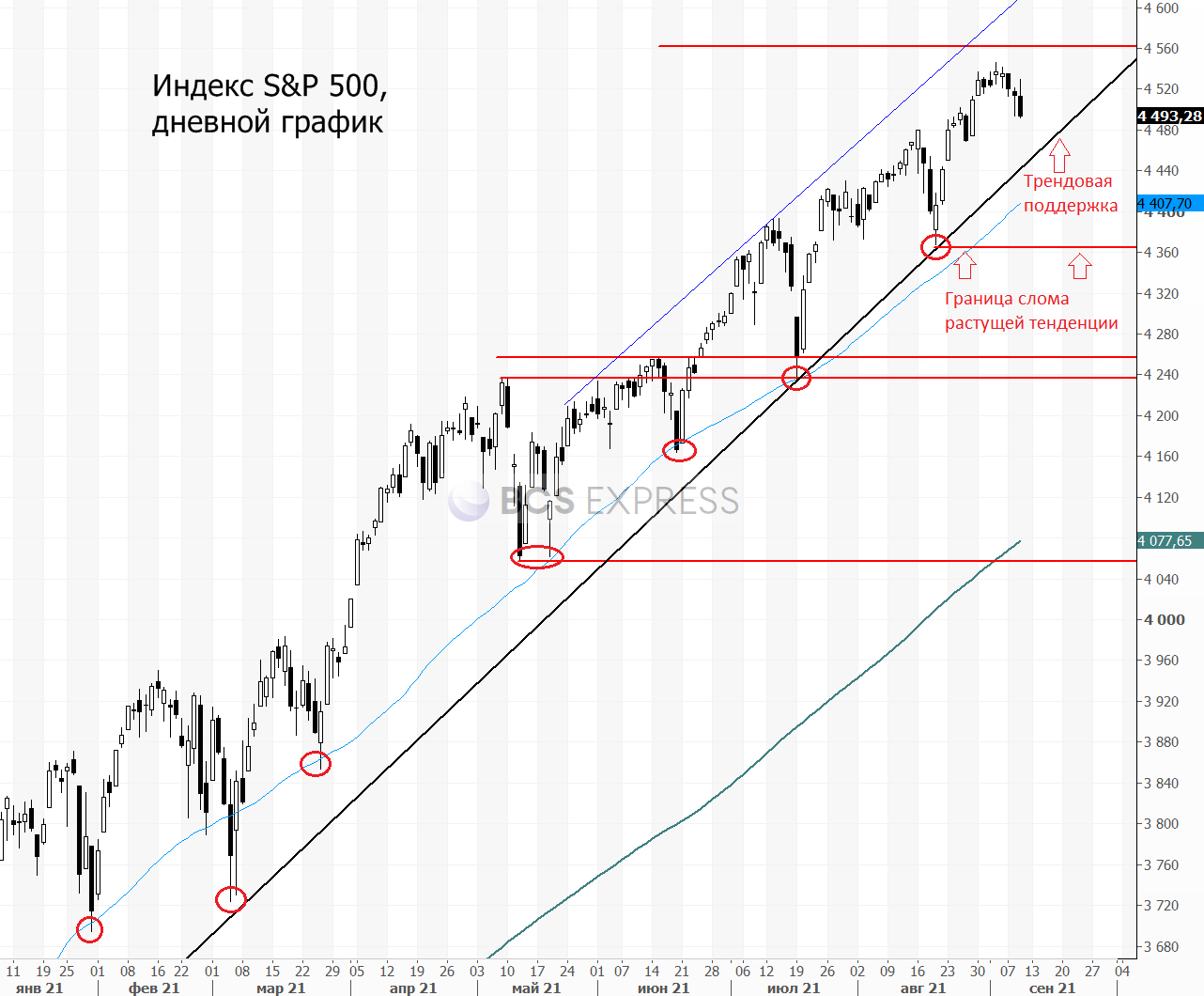

Отметим, что до сих пор все просадки выкупались, как на российском, так и на американском рынке. В частности, в США было 7 четких коррекций, которые видно на дневном графике невооруженным глазом, и все они впоследствии были благополучно отыграны.

Но сейчас действительно есть риски торможения тренда. Структура движения американского S&P 500 в последние пару сессий не вызывает оптимизма. Вчера на старте торгов была попытка отыграть просадку среды, однако к концу дня котировки вновь снизились, закрытие проходило около минимумов последних двух недель.

Важно следить за ключевыми поддержками. Потенциальный слом тенденции, когда каждый новый локальный экстремум (максимум и минимум) оказывался выше предыдущего, может вызвать обострение распродажных настроений. И логика тут простая. Пока не нарушен восходящий трендовый канал большинство держателей длинных позиций надеется на то, что в очередной раз коррекция будет выкуплена. Когда же после волны снижения участники рынка видят, что индекс не восстанавливается, и привычная структура движений перестала повторяться, то начинается более масштабная фиксация прибыли.

В этом плане по индексам выделю следующие ключевые ориентиры, закрепление ниже которых способно спровоцировать ускорение распродаж:

• Индекс S&P 500. Точка слома растущей тенденции расположена возле августовского минимума 4367 п. При этом промежуточная трендовая поддержка находится в районе 4450 п. Возможно, уже даже в случае ее пробоя сверху вниз можно будет начинать хеджировать длинные позиции по широкому рынку акций.

• Индекс МосБиржи. Здесь выделим не конкретный уровень, а диапазон, так как картина размытая. В частности, нижняя граница восходящего тренда сегодня проходит в районе 3825–3850 п.

Обозначенные выше ориентиры не обязательно должны быть пробиты. Выделяем их лишь для удобства, чтобы понимать, в какой момент настроения участников могут измениться в худшую сторону. Пока же котировки выше этих рубежей, рынок все еще находится в формате растущего тренда. По индексу МосБиржи техническими препятствиями выступают отметки 4055 и 4110 п. По S&P 500 ближайшее сопротивление — на 4560 п.

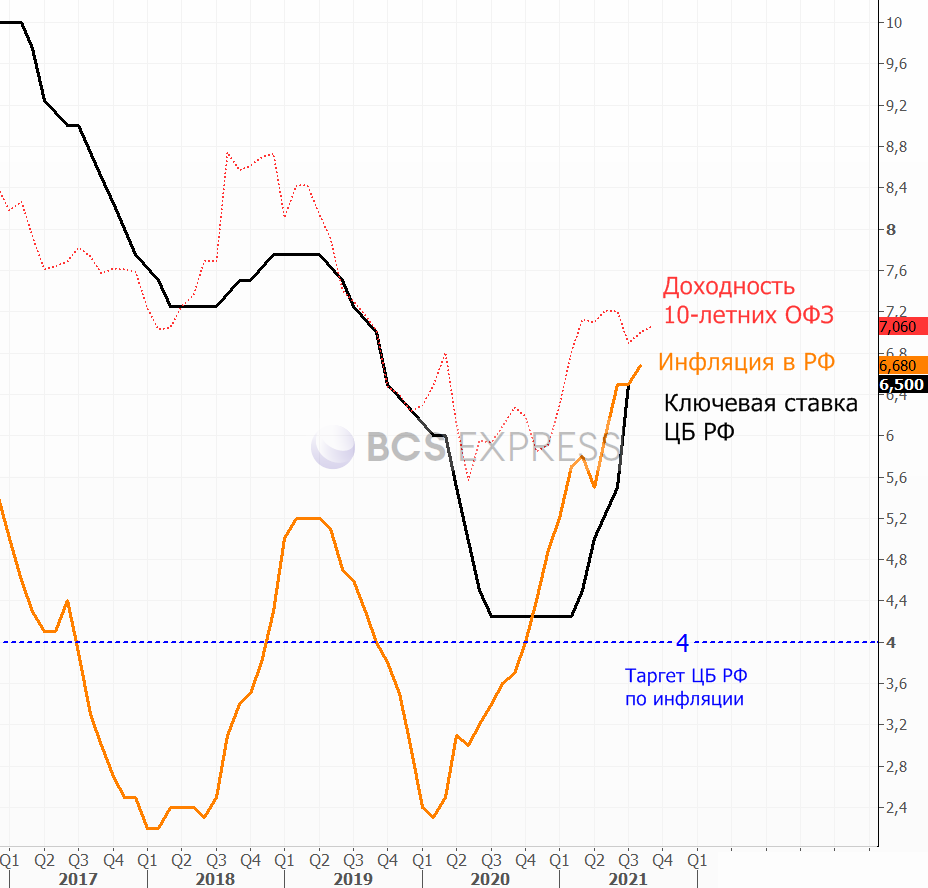

Заседание Банка России

Результаты заседания опубликуют в 13:30 МСК. Пресс-конференция Эльвиры Набиуллиной ожидается в 15:00 МСК. Согласно опросу Reuters, все эксперты ждут повышения ключевой ставки с текущего уровня 6,5%. Главная причина — высокая инфляция, которая в годовом выражении поднялась до 6,7%.

Мнения разделились по поводу размера шага: 12 аналитиков ждут подъем на 25 б.п., 17 — на 50 б.п. Второй вариант был бы особенно позитивным для курса рубля, ведь кривая бескупонной доходности по ОФЗ преимущественно закладывает шаг именно в 25 б.п.

В базовом сценарии ожидаем, что после подъема до 7% цикл ужесточения ДКП завершится. А в следующем году по мере замедления инфляции ЦБ может вновь начать снижать ключевую ставку.

Важно следить за риторикой Банка России в сопроводительном заявлении и на конференции главы ЦБ. Это гораздо более важный индикатор, нежели ожидаемое повышение ставки. Если бы регулятор дал намек на то, что цикл повышения ставок может быть завершен около 7% или хотя бы нас ждет пауза в ужесточении ДКП, то появится базис для будущей положительной переоценки среднесрочных рублевых выпусков облигаций.

Сохранение ставки на прежнем уровне сегодня маловероятно, мы не ожидаем такой сценарий. Снижение ключевой ставки сейчас, очевидно, вообще не рассматривается ввиду инфляционного давления.

В фокусе

• Самолет (+7,4%). Акции полностью переварили недавнее сообщение Bloomberg о возможности скорого SPO и в четверг вышли на новые исторические максимумы. Помогли новости о том, что бизнесмен Год Нисанов и структуры группы компаний Киевская площадь приобрели почти 10% акций девелопера у акционеров-основателей. По рыночным ценам такая доля оценивается в 25 млрд руб. Спрос крупных игроков даже после такого сильного роста котировок внушает оптимизм в инвесторов.

• Детский мир (-1,5%). Негативных корпоративных новостей не появлялось, но в последнее время акции выглядят заметно хуже рынка. После пяти сессий снижения подряд котировки приблизились к минимальным значениям этого года. В целом потребительский сектор сейчас не в фаворитах, но касаемо Детского мира инвесторов, возможно, смущает фактор высокой конкуренции со стороны других онлайн площадок.

При этом в общем бизнес Детского мира остается растущим. Дивидендная доходность на горизонте 12 месяцев может быть выше 10%, ведь на эти цели идет почти 100% чистой прибыли. Взгляд на перспективы акций на горизонте года положительный, но техническая картина пока только лишь ухудшается. При слабом фоне нельзя исключать временного провала ниже 130 руб.

• АФК Система (-3%). Бумаги компании вчера подтвердили часто работающее правило «слабые бумаги на росте рынка не обязательно будут сильными на падении». Акции Системы выглядели хуже индекса и голубых фишек с весны и вчера, когда рынок начал корректироваться, они же оказались среди лидеров снижения. Как мы видим, значительного интереса в бумагах пока нет.

В данный момент АФК торгуется с существенным дисконтом к стоимости публичных и непубличных активов. Долгосрочный взгляд по акциям положительный. Но при этом факт отсутствия краткосрочных драйверов (IPO новых подразделений) снижает интерес инвесторов к активу, особенно учитывая низкую форвардную дивдоходность. В качестве ближайшей зоны поддержки можно выделить район 28,5–29 руб. Он уже дважды выступал точкой опоры в этом году.

• Интер РАО (-3,4%). Акции вернулись на исходные позиции, отыграв импульс роста среды, сформировавшийся после новости Интерфакса о готовности Uniper продать часть активов в России. Официальных сообщений по этой истории не поступало.

• Русагро (-3,6%). Расписки компании очистились от дивидендов. Что позитивно, размер просадки оказался заметно меньше дивдоходности, составившей 5,5%.

• АЛРОСА сегодня опубликует результаты по объему продаж алмазов за август. В годовом выражении рост естественно будет высоким, а в месячном — цифры могут быть близкими к июльским значениям.

• В пятницу операционные результаты за прошлый месяц также ожидаются от Группы Черкизово.

Внешний фон

Внешний фон сегодня с утра умеренно позитивный. Американские индексы после закрытия нашей основной сессии в четверг снизился. Азиатские рынки сегодня торгуются преимущественно на положительной территории. Фьючерсы на индекс S&P 500 поднимаются на 0,15%, нефть Brent в плюсе на 0,4% и находится около уровня $71,7.

С учетом результатов предыдущих вечерних торгов можно предположить, что при сохранении текущего фона открытие по индексу МосБиржи (IMOEX) пройдет чуть ниже уровней закрытия четверга.

Макростатистику и ожидаемые события на сегодняшний день можно посмотреть в наших календарях

Следите за материалами БКС Экспресс в Telegram

НАЧАТЬ ИНВЕСТИРОВАТЬ

БКС Мир инвестиций