Японский Nikkei (+0,5%)

Китайский Shanghai Composite (-0,1%)

Южнокорейский Kospi (+0,5%)

Гонконгский Hang Seng (-1,6%)

Австралийский ASX (+0,5%)

О главном

Начинается двухдневное заседание американского Центробанка, по итогам которого завтра участники рынка ждут прояснения по траектории монетарно-фискального курса Федрезерва. Ставка точно сохранится, но интрига кроется в программе количественного смягчения: инфляция растет, а рынок труда восстанавливается — есть риск перегрева экономики. Видимо, индексы будут тянуть до оглашения вердикта ФРС.

Азиатские площадки приходят в себя после вчерашнего обвала китайских бенчмарков. Стабилизация, скорее всего, не продлится долго, а технический отскок завершится новыми минимума в индексах КНР.

Нефтяные фьючерсы, невзирая на высокую внутридневную волатильность, все же достигли уровня $75 за баррель марки Brent. Область рассматривалась в качестве возможной цели по факту закрепления над $71. Дальнейший подъем котировок сейчас под большим вопросом.

Азиатские рынки

Европейские индексы не получат внятного сигнала с рынков Азиатско-Тихоокеанского региона.

Китайский Shanghai Composite торгуется нейтрально после вчерашнего тотального падения. Среднесрочная поддержка в индексе на 3500 п. пробита, вопрос — хватит ли сейчас сил для тестирования ее снизу-вверх уже в качестве сопротивления. Пока быкам Поднебесной удается лишь купировать панику. При этом Гонконгский Hang Seng сегодня рухнул к значениям начала ноября 2020 г.

Причина исхода инвесторов из рисковых инструментов Китая кроется в раскрытии регуляторной функции государства. Под жесткий контроль попадают высокотехнологичные гиганты, автосервис, образование. Участники рынка опасаются очередных ужесточений, избавляясь от неопределенности, а значит и бумаг.

Макропоказатели страны также не располагают к оптимизму. Невооруженным глазом может показаться выдающимся рост прибыли промышленных предприятий на 67%, но если посмотреть на динамику, то увидим: майский срез показателя — 83%, апрельский — 106%, март — 137%. Замедление на лицо.

Японский Nikkei прибавляет полпроцента. Подъем рынка рассматривается в качестве технической коррекции, поддерживаемой непрекращающимся ралли американского рынка акций. При этом внутристрановая повестка Японии далека от радужной — макропоказатели замедляются, а эпидемиологическая обстановка все еще сложная. Индекс курсирует под сопротивлением, риск углубления падения доминирует в среднесрочных оценках.

Таким образом, на рынках АТР сегодня наблюдается стабилизация после оглушительного наступления продавцов на бумаги КНР. Фактор Азии не станет вмешиваться в конъюнктуру европейских индексов.

Американские площадки

Интриги не произошло. Китайский фактор недолго довлел во фьючерсах США. На основной сессии бенчмарки Штатов по традиции обновили исторические максимумы. После очередного глубокого пролива неделей ранее рынок растет 5 сессий подряд. Новый пик S&P 500 — над 4422 п.

В утренние часы вторника фьючерс на S&P 500 не демонстрирует явной направленности, а торги по срочному контракту проходят с незначительным понижением, под 4410 п. Данный факт пока сковывает игроков на понижение и в европейском регионе.

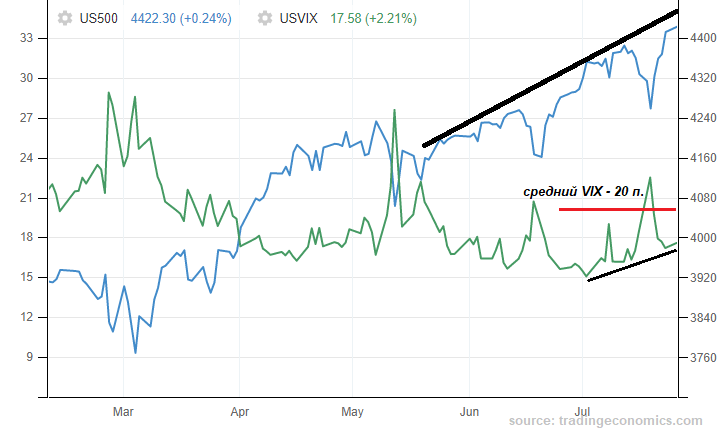

С технической точки зрения индекс S&P 500 остается в русле глобального восходящего тренда. При этом индекс волатильности (VIX: 17,5 п.), оставаясь ниже среднеисторических метрик в 20 п., все же не обновил минимумы. Расхождение индикаторов, которое могло бы сулить явный сигнал на разворот акций, еще требует подтверждения.

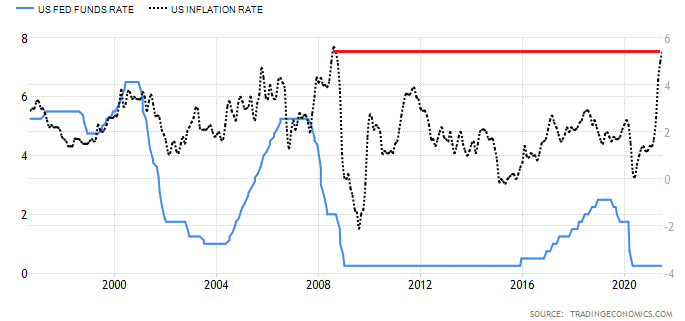

Сегодня стартует двухдневное заседание Комитета по открытым рынкам ФРС. Завтра регулятор огласит решение по ставкам. Внимание инвесторов будет приковано к видению Федрезерва по темпам выкупа активов. На прошлом слете финансовых властей уже обговаривались грядущие консультации по QE, посмотрим, станут ли возросшие до 13-летних максимумов инфляционные риски и обстановка на рынке труда аргументами для сворачивания обширного стимулирования.

Таким образом, индексы США будут встречать решение ЦБ на исторических максимумах. Если игроки получат сигналы о грядущем замедлении QE, американский доллар получит значимую поддержку, направившись к пикам года по DXY у 93,5 п., а рисковые активы — подножку. В противном случае, «голубиная» риторика ФРС вновь омрачит фондовых медведей, отдалив неминуемую коррекцию.

Статистика движения S&P 500 на август и сентябрь подразумевает все же проявить повышенную осторожность.

Сырье

Цены на нефть достигли $75 по истекающему сентябрьскому фьючерсу на Brent после прохождения области сопротивления на $71. Таким образом, июльские кульбиты во фьючерсных контрактах значительно расширили волатильность инструмента. Сначала наблюдалось падение из области 3-летних вершин на 14%, а затем мощное восстановление Brent на 10%. Идет противоборство глобального восходящего тренда и локальной перегретости commodities.

Сейчас движения на рынке сырья носят по большей мере спекулятивный характер: баланс спроса и предложения достигнут, положительные факторы спроса взвешиваются с учетом рисков пандемии.

Траектория движения товарного рынка ранее обозначена в прогнозе на III квартал. Пока уровень $68 за баррель марки Brent, в качестве опорного, подтверждается. А область $75 может стать значимым сопротивлением.

БКС Мир инвестиций