Японский Nikkei (+0,7%)

Китайский Shanghai Composite (+1,1%)

Южнокорейский Kospi (+0,1%)

Гонконгский Hang Seng (+2,8%)

Австралийский ASX (+0,4%)

О главном

Инвесторы Азиатско-Тихоокеанского региона переводят дух после разгромного начала недели на фоне китайского ужесточения госрегулирования ряда отраслей. Отскок индексов ожидаем и по-прежнему рассматривается в качестве технической коррекции на волне снятия значительной перепроданности рисковых активов.

Американский регулятор был предсказуем: остались те же параметры фискально-монетарного стимулирования — ставки и QE сохранены. Интригой могли стать сигналы о вероятном замедлении выкупа Федрезервом активов, но члены ФРС лишь «углубились в обсуждении».

Нефтетрейдеры на повышение чувствуют себя уверенно — Brent над $75. Сил рынку придает фактор вновь снизившихся запасов сырья в Штатах. Тренд на выбытие резервов сырой нефти продолжается, по сути, 2 месяца. Но расслабляться рано, а ликовать уже поздно — проинфляционные факторы, скорее всего, продолжат остывать, что способно в среднесрочном плане привести Brent к более низким значениям.

Азиатские рынки

Отскок на перепроданном рынке АТР обеспечит поддержку и европейским игрокам на повышение в акциях.

Китайский Shanghai Composite, обновив накануне 8-месячные минимумы, корректируется вверх. Торги идут с повышением более процента. Учитывая в последнее время высокую волатильность рынка КНР, потенциал отскока еще сохраняется. Но водораздел в 3500 п. теперь выступает непреодолимой преградой. По крайней мере фундаментальных факторов на полный выкуп нет.

Закономерно, что рухнувший за несколько дней на 10% рынок китайской автономии, гонконгского Hang Seng, показывает и более значительный дневной прирост в 3%.

В подконтрольных государству СМИ попытались успокоить инвесторов: мол, системный риск на рынке КНР отсутствует. Тем не менее, по оценкам международных финансовых институтов, за последние недели отток капитала с площадок Поднебесной мог составить несколько сотен миллиардов долларов.

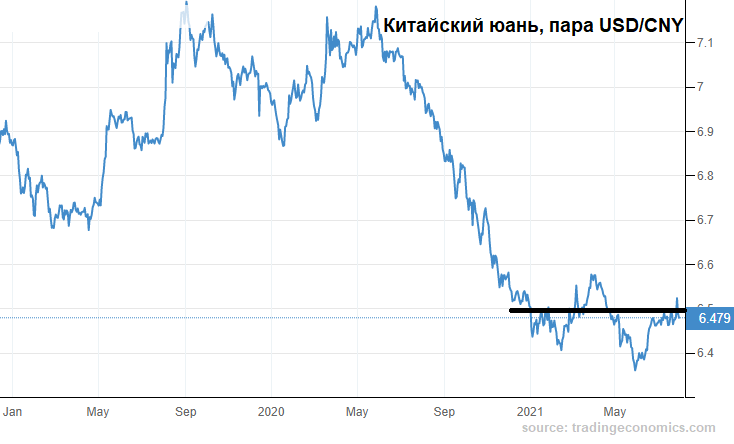

Валютный рынок КНР перенес коллапс рынка акций относительно спокойно: видимо сказалось влияние НБК, а также общее падение доллара на глобальной валютной арене. Пара USD/CNY: 6,48 снижается после непродолжительного заскока за 6,5, а юань укрепляется.

Японский Nikkei прибавляет менее процента на фоне регионального потепления. Поддержку индексу оказывается и убежденность американского Центробанка в скоротечности инфляции и дальнейшем восстановлении экономики, включая рынок труда.

Тем не менее японский рынок остается в аутсайдерах года, а бенчмарк курсирует вблизи минимумов 2021 г. Как только на заокеанских площадках начнется коррекций, фондовый рынок Японии рискует значительно углубиться. Пандемия бьет рекорды, а локдауны сдерживают экономический рост.

Таким образом, технический отскок в АТР стартовал. Перепроданность рисковых активов и обнадеживающие публикации в СМИ обеспечили основу для контратаки быков. Тем не менее кроме как коррекция, восходящее движение рынков Азии, назвать пока сложно. Макропоказатели стран региона замедляются, а регулирование КНР уже проявило себя.

Однако локальное успокоение на площадках Азии сегодня станет дополнительным аргументом для европейских покупателей акций.

Американские площадки

Рынок США, в принципе, нейтрально отработал повестку Федрезерва. Регулятор не сказал ничего нового: инфляция временна, а стимулирование продолжится, пока рынок труда не вернется к допандемическим метрикам.

Вопрос программы количественного смягчения затрагивался, но конкретики не последовало. Консультации будут продолжены.

В итоге индексы Штатов ожидаемо встретили вердикт Центробанка на максимумах. Сегодня наблюдается незначительное сползание котировок фьючерсных контрактов на индекс широкого рынка акций S&P 500, под 4390 п.

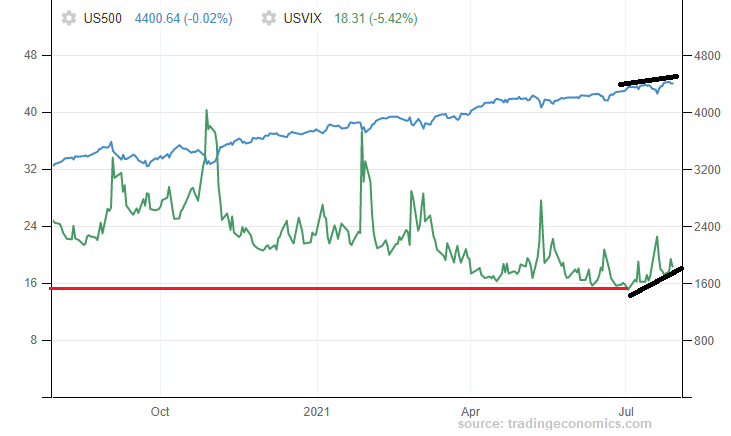

Расхождение «индикатора страха» VIX и индекса акций S&P 500 остается. А учитывая приближающийся август и сентябрь — месяцы наименьшего благоприятствования инвестиций в рынок Штатов — шансов на падение индекса волатильности к минимумам года, у 15 п., все меньше, а вероятности коррекции перегретого рынка акций — больше.

Американскому доллару очень не понравилась риторика ФРС. Фактор замедления монетарно-фискального цикла на протяжении последних двух месяцев поддерживал покупателей нацвалюты. А раз регулятор не обозначил временные рамки сворачивания QE, игроки на ослабление валюты получили веский довод к продажам.

Индекс доллара США (DXY: 92,2 п.) упал к уровням трехнедельной давности. Тем не менее ослабление спроса на доллар на глобальном рынке поддерживает национальных экспортеров, а также позитивно воспринимается участниками на укрепление валют развивающихся экономик.

Таким образом, медведи на американском рынке акций пока остаются без поддержки фактора вероятного снижения темпа выкупа долговых бумаг. Придется искать иные аргументы для коррекции. При этом драйверами снижения на перегретом рынке порой могут стать и второстепенные события.

Сырье

Цены на нефть остаются на $75 за баррель. Сентябрьский контракт истекает, полностью реализовав видение по траектории Brent: наблюдался вынос на $78 и масштабное падение до $68.

Переходим на октябрь. Утренний фьючерс курсирует над $74, с приростом в треть процента, что поспособствует сегодня дальнейшему укреплению курсов валют стран, ориентированных на экспорт энергоносителей.

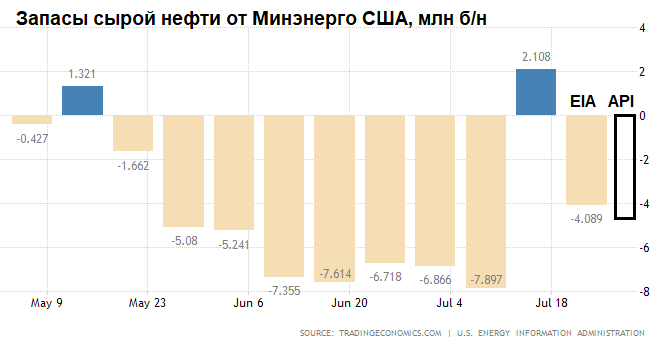

Поддержку быкам товарного рынка оказывает продолжившийся тренд на выбытие американских резервов сырой нефти. Накануне утром рынок отыгрывал данные Американского института нефти (API), а после обеда пришли официальные метрики Минэнерго США (EIA). И там и там происходит снижение показателей недельных запасов, более чем на 4 млн баррелей, а консенсус сводился к падению на 3 млн.

Тем не менее, невзирая на глобальный тренд по Brent, среднесрочные оценки сводятся к постепенному замедлению проинфляционных факторов на фоне стагнации азиатского региона и сохраняющихся рисков третьей волны пандемии — а это залог охлаждения commodities. Движение от $68 к наблюдаемым сейчас уровням рассматривается в качестве остаточного эффекта.

БКС Мир инвестиций