Скачущая цена за баррель, возможно, не самая мучительная вещь для тех, кто следит за нефтяным сектором. Труднее всего им дается поиск теории, которая объясняла бы формирование той или иной цены.

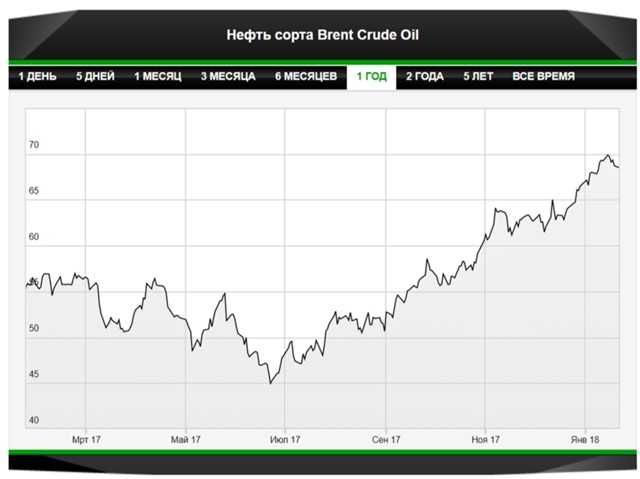

Cейчас цены находятся в районе $69 за баррель Brent, и хотя это предполагает снижение с отметки $70, они остаются высокими. На прошлой неделе они даже снижались до $67. "Бычий" тренд был нарушен 16 января, когда цена упала ниже $69,35, но масштабный основной тренд к росту еще сохраняется.

В марте 2014 г., когда стоимость марки Brent достигала трехзначной цифры, тогдашний глава Chevron говорил, что дефицит дешевой нефти привел к тому, что “$100 за баррель стали новыми $20”.

Два года спустя, когда цена опустилась ниже $28, разговор шел о глобальном перепроизводстве “черного золота”, который был вызван активными усилиями членов ОПЕК увеличить свою долю на рынке. Сегодня, когда цены уверенно пробуют отметку $70, аналитики лихорадочно ищут новое объяснение.

Джордж Оруэлл в своей книге “1984” ввел термин “двоемыслие”, то есть способность верить в две взаимоисключающие вещи. Нефтяная аналитика, похоже, придерживается той же стратегии.

Джордж Оруэлл в своей книге “1984” ввел термин “двоемыслие”, то есть способность верить в две взаимоисключающие вещи. Нефтяная аналитика, похоже, придерживается той же стратегии.

Налицо три главных вопроса. Во-первых, почему цена на нефть увеличилась более чем в два раза за два года, несмотря на все негативные прогнозы? Во-вторых, почему этот взлет глобальные фондовые рынки встретили с ликованием, а не с опасением за мировую экономику? И, наконец, на каком уровне в итоге стабилизируется цена?

Начнем с движения к $70. Обвал цен два года назад произошел отчасти из-за слабого спроса (началось замедление экономики Китая) и из-за излишнего предложения. Мало кто верил тогда, что ОПЕК будет (или даже сможет) сокращать производство.

Саудовская Аравия, крупнейший в мире экспортер нефти, казалось, имел все основания не идти на это. Излишнее предложение могло бы замедлить рост сланцевого сектора в Северной Америке. Это также ударило бы по Ирану, злейшему врагу саудитов, который тогда вернулся на рынок после отмены санкций.

Однако спрос быстро восстановился. Китаю удалось оживить свою экономику с помощью увеличения кредитования и других стимулов. Цены на сырьевые товары двинулись вверх. В течение нескольких месяцев появились четкие признаки широкого подъема глобальной экономики. Кроме того, членам ОПЕК удалось ограничить производство, чего мало кто ожидал.

Заключенное в ноябре 2016 г. соглашение об ограничении производства не дало мгновенного результата, но в конце прошлого года начало приносить результаты. Нефтяные запасы упали, особенно в Америке. Спрос опережал предложение. Цены соответственно пошли вверх, отмечает британский журнал The Economist.

Однако удивительно то, что они поднялись до такого уровня. Более высокие цены часто объясняют сложной политической ситуацией на Ближнем Востоке. “Существуют обычные опасения, но не было никакого воздействия на физические поставки”, - говорит Мартин Рэтс из Morgan Stanley.

Однако удивительно то, что они поднялись до такого уровня. Более высокие цены часто объясняют сложной политической ситуацией на Ближнем Востоке. “Существуют обычные опасения, но не было никакого воздействия на физические поставки”, - говорит Мартин Рэтс из Morgan Stanley.

Сланец также рассматривался как гибкая реакция нефтяного сектора на ценовые сигналы. Слишком высокая цена - и компании в Техасе начинали бурить, чтобы увеличить поставки. Но мелкие производители демонстрируют сдержанность, так как их финансисты хотят большего фокуса на прибыль и меньшего - на производство. Кроме того, требуется несколько месяцев от начала бурения скважины до получения нефтяного потока.

На финансовых рынках мало признаков беспокойства по поводу роста цен на нефть. Фондовые рынки устойчиво движутся вверх, что само по себе еще одна загадка. После нефтяных потрясений 1970-х гг. рынки связывали внезапное повышение цен на “черное золото” с экономическим бедствием.

Но со временем богатый мир стал меньше полагаться на нефть. Так, спрос в Америке достиг пика в 2005 г. Между тем, экспортеры нефти все больше зависели от высоких цен, чтобы платить щедрые государственные бюджеты и импортируемые потребительские товары. Большинство крупных производителей нефти на Ближнем Востоке нуждаются в цене на нефть выше $40, чтобы покрыть свои расходы на импорт.

В этой ситуации более дорогая нефть менее опасна для потребителей богатого мира; она также пополняет истощенные финансы крупных нефтяных экспортеров не только на Ближнем Востоке, но и в Африке.

У инвесторов есть еще одна причина для ликования: более дорогая нефть означает, что сланцевый сектор - отличное место для инвестиций. Увеличивающиеся цены на нефть воспринимаются так же, как признак здорового роста в Китае, крупнейшего импортера нефти в мире.

Но следует ли ожидать в ближайшее время нового обвала цен? Скорее всего, нет (если, конечно, сланцевые производители не нарастят резко добычу). Пик мирового спроса на нефть, вероятно, будет достигнут через десятилетия, считает главный экономист BP Спенсер Дэйл, причем новые снижения уже не будут столь крутыми.