span> С начала нового финансового года (1 октября) на американском фондовом рынке произошла долгожданная коррекция. Индекс широкого рынка S&P500 потерял 11,1% упав до отметки 2 641 п., индекс Dow Jones снизился на 8,2%, приостановившись на значении 24465 п., но самой большой распродаже подвергся индекс NASDAQ Composite, упав сразу на 13%, отмечает Евгений Корюхин, ведущий специалист "Алор+".

Лидерами падения стали акции технологического сектора. Так, акции крупнейшей в мире компании, APPLE Inc (AAPL), со своих максимальных значений, зафиксированных 3 октября этого года в 233,47$, упали на 24,1% до 176,98$ за акцию. Акции крупнейшего он-лайн магазина Amazon.com Inc. (AMZN) потеряли 25% своей стоимости, акции Facebook (FB) так и не оправились от разочарования инвесторов их финансовыми отчетами последних двух кварталов, упав за последние 4 месяца почти на 40% - до 132,43$ за акцию. Что это: новый тренд или долгожданная коррекция перед дальнейшим ростом? Попробуем разобраться.

Лидерами падения стали акции технологического сектора. Так, акции крупнейшей в мире компании, APPLE Inc (AAPL), со своих максимальных значений, зафиксированных 3 октября этого года в 233,47$, упали на 24,1% до 176,98$ за акцию. Акции крупнейшего он-лайн магазина Amazon.com Inc. (AMZN) потеряли 25% своей стоимости, акции Facebook (FB) так и не оправились от разочарования инвесторов их финансовыми отчетами последних двух кварталов, упав за последние 4 месяца почти на 40% - до 132,43$ за акцию. Что это: новый тренд или долгожданная коррекция перед дальнейшим ростом? Попробуем разобраться.

Последние годы среди мировых ведущих инвестиционных домов была популярна стратегия на продажу волатильности индекса VIX. Вы спросите, а какое отношение имеет индекс волатильности к распродаже акций высокотехнологичных компаний? Самое непосредственное, прямое отношение. Когда индексы акций растут, то индекс волатильности VIX, его еще называют «индексом страха», постепенно снижается. Чем больше участников рынка делают вложения в акции, тем больше растут котировки последних, а, стало быть, появляется возможность извлечения сверхприбылей с продажи опционов на индекс VIX. Фактически, в результате таких операций набирается критическая масса. Результат - резкий обвал цен на акции. Это мы видели в 1997г, 2000, и 2008 г., когда под воздействием технических факторов начинают срабатывать stop-loss (автоматическое закрытие убыточных позиций участниками рынка), что приводит к удешевлению стоимости активов. И уже не важно, какой отчет или какие ожидания аналитиков от роста стоимости цены будут по акции, - срабатывание технических ордеров на продажу и есть тот «домоклов меч», который вынуждает новых инвесторов не спешить с приобретением акций, а подождать, пока «последний» инвестор выйдет из своих убытков.

График индекса VIX

За последние 5 лет индекс NASDAQ Composite вырос на 76%, до 7000 п., максимальный рост - свыше 100%, т.е. инвесторы получили максимальную за последние 20 лет прибыль от своих вложений. По циклической теории, это был самый долгосрочный рост индекса за всю историю наблюдений: ровно 3496 дней максимальный прирост индекса от отметки в 1316п (02.02.2009) до отметки 8151 (30.08.2018) составил 519%. Подобные величины мы наблюдали с 1992 по 2000 г., когда надувался «фондовый пузырь» «доткомов». Однако отличие тех событий от нынешних в том, что нынешние гиганты технологического сектора зарабатывают реальные деньги, часть которых тратят на обратный выкуп акций, дивиденды и развитие новых технологий.

За последние 5 лет индекс NASDAQ Composite вырос на 76%, до 7000 п., максимальный рост - свыше 100%, т.е. инвесторы получили максимальную за последние 20 лет прибыль от своих вложений. По циклической теории, это был самый долгосрочный рост индекса за всю историю наблюдений: ровно 3496 дней максимальный прирост индекса от отметки в 1316п (02.02.2009) до отметки 8151 (30.08.2018) составил 519%. Подобные величины мы наблюдали с 1992 по 2000 г., когда надувался «фондовый пузырь» «доткомов». Однако отличие тех событий от нынешних в том, что нынешние гиганты технологического сектора зарабатывают реальные деньги, часть которых тратят на обратный выкуп акций, дивиденды и развитие новых технологий.

График индекса Nasdaq Composite

Так, снизившийся на 40% Facebook (FB) за год увеличил доход на 28% - до 51 млрд долларов, чистая прибыль увеличилась более чем на треть - до 19,5 млрд $. В этом году компания столкнулась с проблемой защиты личной информации пользователей. Издержки на установку программ защиты данных выросли с 5,62 млрд долларов в квартал на начало года до 7,94 млрд $ по результатам третьего квартала. В ближайшие годы, чтобы привлечь инвесторов, компания должна найти способ восстановить интенсивные темпы роста аудитории и доходов от рекламы и приложений, иначе «экстенсивная ловушка», с которой сталкивается каждая компания в любом бизнесе, способна привести к еще более низким значениям цены на акцию.

Так, снизившийся на 40% Facebook (FB) за год увеличил доход на 28% - до 51 млрд долларов, чистая прибыль увеличилась более чем на треть - до 19,5 млрд $. В этом году компания столкнулась с проблемой защиты личной информации пользователей. Издержки на установку программ защиты данных выросли с 5,62 млрд долларов в квартал на начало года до 7,94 млрд $ по результатам третьего квартала. В ближайшие годы, чтобы привлечь инвесторов, компания должна найти способ восстановить интенсивные темпы роста аудитории и доходов от рекламы и приложений, иначе «экстенсивная ловушка», с которой сталкивается каждая компания в любом бизнесе, способна привести к еще более низким значениям цены на акцию.

График акций Facebook (FB)

Крупнейшая в мире по капитализации компания Apple (APPL) показала рост доходов на 15,7% - до 265,595 млрд долларов и прибыли на 22,7% - до 59,531 млрд долларов США. При этом участников рынка не вдохновили цифры будущих доходов компании - они оказались скромнее ожиданий рынка.

Крупнейшая в мире по капитализации компания Apple (APPL) показала рост доходов на 15,7% - до 265,595 млрд долларов и прибыли на 22,7% - до 59,531 млрд долларов США. При этом участников рынка не вдохновили цифры будущих доходов компании - они оказались скромнее ожиданий рынка.

График акций Apple (APPL)

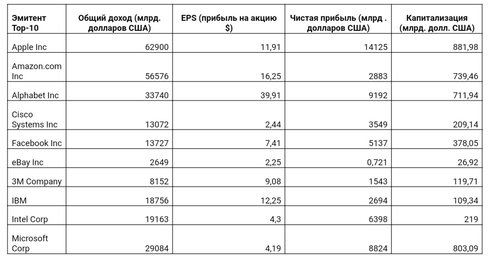

Так выглядит таблица финансовых показателей крупнейших технологических компаний США по итогам 3 квартала 2018 г.:

Так выглядит таблица финансовых показателей крупнейших технологических компаний США по итогам 3 квартала 2018 г.:

Как мы видим, все крупнейшие мэйджеры американского рынка акций закрывают финансовый год на мажорной ноте, чего нельзя сказать об их акциях. Рынок живет будущими переменами, но не всегда его ожидания оправдываются. Я думаю, что растущие финансовые показатели компаний в следующем году стабилизируют рынок акций и вернут его к росту. Говорить о сломе долгосрочного восходящего тренда преждевременно.

Как мы видим, все крупнейшие мэйджеры американского рынка акций закрывают финансовый год на мажорной ноте, чего нельзя сказать об их акциях. Рынок живет будущими переменами, но не всегда его ожидания оправдываются. Я думаю, что растущие финансовые показатели компаний в следующем году стабилизируют рынок акций и вернут его к росту. Говорить о сломе долгосрочного восходящего тренда преждевременно.