span class="b-material__item_bold">Минфин США отчитался о том, что Россия сократила вложения в госдолг США до 11-летнего минимума. На конец мая 2018 г. вложения в обязательства минфина США сократились до минимума в 14 млрд долл., встав на 44-ую строчку по этому показателю среди крупнейших стран мира. Еще в конце марта Россия занимала 16-е место с портфелем вложений в UST на 96,1 млрд долл. Максимальная сумма вложений России в UST достигала в 2010 г. 176,3 млрд долл.

Сокращение вложений ЦБ РФ в американский госдолг нейтрально для США в силу относительно небольшой доли России в структуре американского долга (менее 0,5% на начало 2018 г.). Для российской стороны сокращение вложений в UST имеет как политическую подоплеку, так прямую экономическую выгоду, считает Дмитрий Монастыршин, главный аналитик Промсвязьбанка.

Сокращение вложений ЦБ РФ в американский госдолг нейтрально для США в силу относительно небольшой доли России в структуре американского долга (менее 0,5% на начало 2018 г.). Для российской стороны сокращение вложений в UST имеет как политическую подоплеку, так прямую экономическую выгоду, считает Дмитрий Монастыршин, главный аналитик Промсвязьбанка.

Во-первых, санкционное давление США на Россию продолжает усиливаться. Последний значимый пакет ограничительных мер был введен 6 апреля против крупных российских холдингов: Русал, Ренова, Базовый элемент, Рособоронэкспорт. Санкции включали не только запрет на предоставление финансирования, но и блокировку возможностей долларовых расчетов и продажу продукции на мировых рынках. Ранее Минфин США прорабатывал вопрос введения запрета для американских инвесторов на покупку российских гособлигаций. Также в истории имеются случаи, когда США блокировали вложения иностранных государств в американские госбумаги. Риск реализации данного сценария делает вложения в американский госдолг для России бессмысленным.

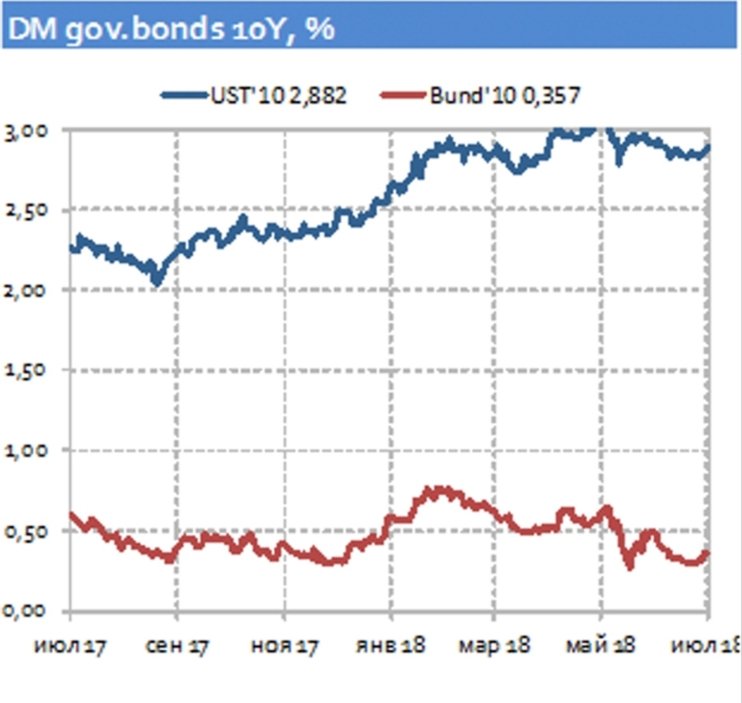

Экономическая составляющая в сокращении вложений в американский госдолг также присутствует. Конъюнктура на мировых финансовых рынках в первом полугодии 2018 г. свидетельствует о том, что стратегия по сокращению вложений в UST и увеличение в портфеле госбондов развитых европейских стран была прибыльной. С начала текущего года цены американских гособлигаций продемонстрировали снижение, а немецкие госбонды выросли. ФРС проводит политику постепенного повышения базовой ставки.

Прогноз большинства членов ФРС предполагает 4 этапа повышения ставки по 0,25% из которых два уже реализованы. На следующий год американский регулятор заявляет о возможности еще трех повышений ставки. Одновременно с этим дефицит бюджета США предполагает растущие потребности в заимствованиях. Если в 2017 финансовом году бюджетный дефицит США составил 0,7 трлн долл., то в 2019 г. уже прогнозируется на уровне 1,0 трлн долл.

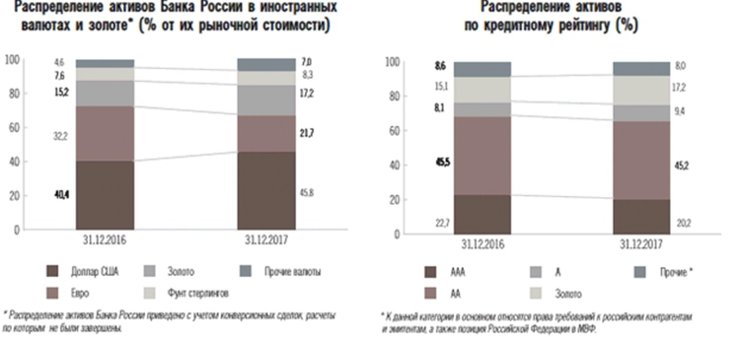

Совокупность данных факторов может привести к дальнейшему снижению цен американских госбумаг. Последний консенсус прогноз опрашиваемых стратегов Bloomberg предполагает рост доходности UST-10 с текущего уровня 2,89% до 3,13% в конце этого года. В прошлом году ЦБ РФ сократил в портфеле ЗВР долю активов, номинированных в евро с 32,2% до 21,7%. В этом году, похоже, российский регулятор намерен увеличить долю вложений в европейские активы и золото, как защитный инструмент. Помимо покупки гособлигаций европейских стран, вероятно, ЦБ РФ увеличил размещение средств на депозитах в европейских банках, как в евро, так и в долларах. Рост ставки Libor в апреле - мае 2018 г. сделал размещение средств на депозитах в банках более выгодным, чем покупка облигаций, подверженных риску снижения цен.