Мировой финансовый кризис разразился 10 лет назад, глобальная экономика сумела преодолеть негативные последствия, однако научил ли этот урок истории чему-нибудь мировые центробанки и правительства?

За последние 10 лет экономика США выросла на 38% - довольно неплохой результат для развитой страны, однако этот рост подстегивался за счет наращивая долговых обязательств. За эти же 10 лет госдолг США вырос на 122%. Напомним, что мировой финансовый кризис начинался как схлопывание ипотечного "пузыря", который повлек за собой долговой кризис. Другими словами, за последние десять лет государственный долг США увеличился более чем на $3 за каждый доллар увеличения ВВП.

Динамика госдолга США с 2007 года, % ВВП

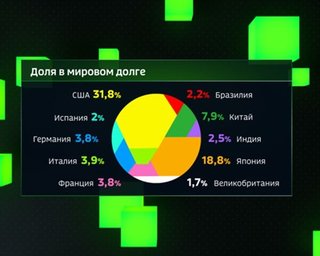

Причем не только США бесконтрольно наращивают уровень долга, с 2009 г. объем суверенного долга во всем мире вырос в три раза до $63 млрд. А если учитывать различные необеспеченные обязательства, например пенсионные обязательства, социальные обязательства, масштабы долговой проблемы станут ужасающими.В 1987 г. американский социолог и политолог Сэмюэл Хантингтон заметил, что США за рубежом берут на себя такие обязательства, за которые они не готовы платить у себя дома. Но эти предупреждения в основном остались без внимания политиков.

Вместо этого после окончания президентства Билла Клинтона, когда Америка имела профицит бюджета, уровень задолженности неуклонно рос вверх. Он увеличился с $10,6 трлн во время администрации Джорджа Буша до $19,9 трлн при Бараке Обаме. Несмотря на то что Дональд Трамп пообещал в 2017 г. ликвидировать долг "в течение восьми лет", к концу его первого срока он превысит $21 трлн.

Недавно аналитики Goldman Sachs констатировали, что финансовый прогноз Соединенных Штатов "не очень хороший", и предсказали, что долг в процентах к ВВП увеличится с нынешних 4,1% до 7% к 2028 г.

Доля стран в мировом долге

Если обязательные социальные расходы и несобранные налоги являются основной причиной долгового кризиса США, то участие в военных кампаниях за рубежом в значительной степени ведет к росту национального дефицита, что редко публично признается.Ситуация усугубляется тем, что в США законодатели ограничили способность ФРС предоставлять ликвидность небанковским и иностранным финансовым учреждениям с долларовыми обязательствами. В Европе рост популистских партий усложняет проведение реформ на уровне ЕС и создание институтов, необходимых для борьбы со следующим финансовым кризисом и спадом.

В отличие от 2008 г., когда у правительств были политические инструменты, необходимые для предотвращения свободного падения, политики, которые должны противостоять следующему спаду, будут связаны по рукам. При этом общий уровень задолженности будет выше, чем во время предыдущего кризиса. Когда это произойдет, следующий кризис и последующий спад могут быть еще более серьезными и продолжительными, чем предыдущие.