Долгое время рынок меди считали опережающим индикатором, способным предсказывать ускорение или замедление мировой экономики. Но, похоже, эти времена остались в прошлом, отмечает Алексей Калачев, эксперт-аналитик ИХ "ФИНАМ".

Кризис 2008 года оказался для «Доктора Медь», как ее когда-то называли, столь же неожиданным, как и для других сырьевых товаров. С тех пор она, скорее, следует за глобальными трендами, чем предсказывает их. Медь, на мой взгляд, наряду с другими промышленными металлами, остается важным индикатором, подтверждающим тенденцию, но использовать в качестве опережающего индикатора я бы её уже не рискнул.

Кризис 2008 года оказался для «Доктора Медь», как ее когда-то называли, столь же неожиданным, как и для других сырьевых товаров. С тех пор она, скорее, следует за глобальными трендами, чем предсказывает их. Медь, на мой взгляд, наряду с другими промышленными металлами, остается важным индикатором, подтверждающим тенденцию, но использовать в качестве опережающего индикатора я бы её уже не рискнул.

Медь – оптимальный проводник, и поэтому потребление основных объемов произведенной в мире меди так или иначе связано с электричеством. Около 30% меди потребляет строительная индустрия, около 25% - электросети, еще около четверти используется в производстве оборудования, бытовой техники и потребительских товаров, примерно по 10% используется в тяжелом машиностроении и производстве транспортных средств. Хотя взрывной рост производства электромобилей и постоянный спрос на новую бытовую технику обеспечивают рынку меди дополнительную поддержку, положение дел в строительстве и промышленном производстве оказывают основное влияние на динамику рынка.

В глобальном плане факторами, определяющими спрос на промышленные металлы, являются, с одной стороны, опасения по поводу замедления мировой экономики под влиянием обострения торговых противоречий США с их основными партнерами – Китаем и ЕС, а с другой – меры, предпринимаемые финансовыми властями промышленно-развитых стран по смягчению денежно-кредитной политики и поддержке своих производителей.

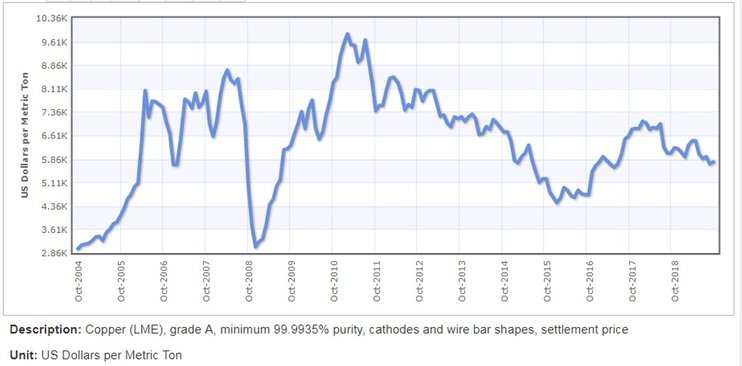

График: Цена меди График цены меди на LME последних двух лет очевидным образом отражает перипетии торговой войны США и Китая, потребляющего около половины мирового годового объема выпуска меди. В 2018 году, на фоне обострения споров, медь потеряла около 17% цены. В текущем году, отражая противоречивый и неустойчивый ход торговых переговоров, цена меди падала еще на 12%, но на ожиданиях скорого заключения первой сделки вернулась к уровню начала года.

Мировые подтвержденные запасы меди составляют порядка 600 млн тонн, что при текущем уровне потребления обеспечивает мировой спрос примерно на 25-30 лет. В прошлом году в мире было добыто 20,56 млн тонн меди, а произведено медеплавильными предприятиями 24,02 млн тонн. Разницу составляет вторичная переработка медного лома. При этом потребление составило 24,411 млн тонн, а дефицит – 391 тонну или около 1,6% от объема потребления. В первой половине 2019 года производство выросло примерно на 2%, а потребление – примерно на 1%, и по итогам года ожидается сокращение дефицита меди на рынке, что не слишком хорошо для цены. По прогнозу банка HSBC в последующие годы при общем росте производства и потребления меди дефицит будет и дальше сокращаться, и с 2021 года сменится профицитом.

Как и по многим другим сырьевым ресурсам, определяющей динамику рынка страной является Китай, который не только перерабатывает в готовую продукцию около половины мирового объема меди, но и, несмотря на нехватку собственного сырья, является крупнейшим производителем рафинированной меди с долей рынка порядка 37%. Угроза замедления динамики роста китайской промышленности неизбежно оказывает отрицательное влияние на мировой спрос. Однако, основным источником сырья для медного производства остается Южная Америка, и прежде всего, Чили. Эта латиноамериканская страна после десятилетий опережающего роста вступает в период острых социальных конфликтов, одним из первых признаков чего стали недавние волнения. Протесты под левыми лозунгами не приведут к национализации горнорудной промышленности, поскольку она и так находится под контролем государства. Однако, вероятные забастовки на чилийских предприятиях чреваты срывом поставок и сохранению дефицита сырья.

Россия располагает более 15 % мировых запасов меди, но ее доля в мировом производстве составляет лишь около 5%. В прошлом году выпуск меди в РФ вырос примерно на 6%. Отечественная статистика по старой традиции не раскрывает объемных показателей, только динамику в процентах. Видимо, государство продолжает считать медь стратегическим ресурсом наряду с рядом других промышленных металлов, несмотря на то, что 2/3 произведенной в стране меди продается на экспорт. Однако, некоторые цифры при желании можно найти в операционной отчетности основных производителей, которых не так много. Это прежде всего ГМК «Норникель» с долей порядка 42% (в прошлом году это было 473,654 тыс. тонн), «Уральская горно-металлургическая компания» (УГМК) с долей около 41% и «Русская медная компания» (РМК) с долей около 17%. Есть еще «Полиметалл», но объемы производимой им меди незначительны – порядка 3 тыс. тонн в год.

Замедление динамики экономического роста в РФ дает мало оснований для позитивных прогнозов по внутреннему потреблению меди. Пожалуй, реализация нацпроектов, некоторые из которых обещают рост инфраструктурного и жилищного строительства, а также программы модернизации тепловых электростанций и электрических сетей могут обеспечить увеличение спроса на медь на внутреннем рынке. Что было бы нелишним для производителей промышленных металлов.