На этой неделе крупные банки в мировых финансовых центрах отчитываются о результатах IV квартала, поэтому опасения по поводу экономики и ФРС отойдут на второй план на фоне того, что сообщают компании о текущем состоянии экономики.

И речь даже не столько о конкретных показателях завершившегося квартала, сколько о том, какой они видят экономическую ситуацию в будущем. И пока трудно придерживаться оптимистичных взглядов на 2019 год, учитывая сокращение прогнозов руководства и объявления об увольнениях. Вот краткое изложение картины прошлой недели:

● Apple снизила прогноз по прибыли (впервые за 16 лет).

● Macy's сократила прогноз по прибыли, в результате чего акции показали максимальное падение за всю историю.

● Barnes & Noble сокращают прогноз по прибыли.

● FedEx сокращает прогноз по прибыли.

● American Airlines сократили прогноз по прибыли.

● Delta сократила прогноз по прибыли.

● Kohl's сообщил о падении продаж.

● Ford объявил о сокращении тысяч рабочих мест в Европе.

● Jaguar объявил, что сократит 10% своей рабочей силы.

● Blackrock объявил, что сократит 500 рабочих мест

● State Street объявила, что сократит 15% состава высшего руководства.

● AQR объявила, что сократит десятки рабочих мест.

Как отмечает Дэвид Костин из Goldman, «прогнозы по прибыли стали центральным вопросом для инвесторов в акции», потому что слабые ожидания со стороны ряда известных компаний, таких как Apple и Macy's, «усилило акцент на рост прибыли S&P500». Действительно, несмотря на то, что доходы были одним из ярких моментов для акций США на протяжении большей части 2018 года, некоторые инвесторы теперь задаются вопросом, продолжит ли прибыль расти в 2019 году.

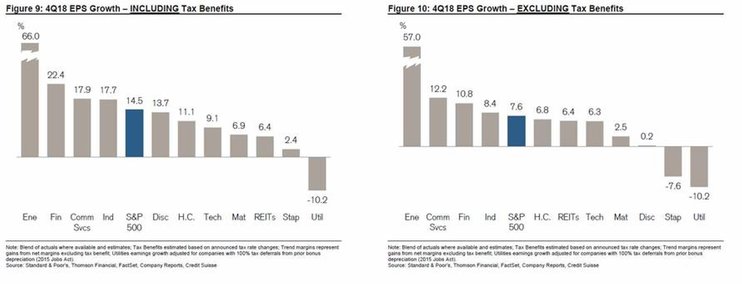

На графике Credit Suisse отражен рост прибыл на акцию (EPS) в IV квартале с учетом дохода от налогов и без него.

На графике Credit Suisse отражен рост прибыл на акцию (EPS) в IV квартале с учетом дохода от налогов и без него.

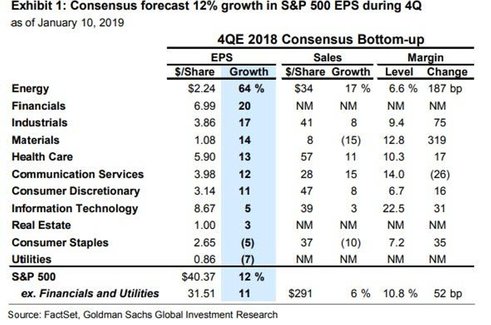

Уолл-стрит ожидает рост EPS на 12% в IV квартале 2018 года, согласно консенсус-прогнозу. Согласно Goldman, в таком случае рост EPS S&P 500 в 2018 году составит 22%, что является самым быстрым ежегодным темпом роста с 2010 года. Также ожидается увеличение маржи на 52 б.п. (до 10,8%) в IV квартале, повышение от 14%-го снижения корпоративных налоговых ставок.

Нельзя забывать о массовом выкупе акций в 2018 году: в IV квартале выкуп акций увеличит прибыль на акцию почти на 2%.

Нельзя забывать о массовом выкупе акций в 2018 году: в IV квартале выкуп акций увеличит прибыль на акцию почти на 2%.

И хотя прогнозируется рост продаж на 6% в IV квартале, Goldman ожидает снижение продаж, по сравнению со средними показателями за прошлый период (36%), учитывая тесную связь между основными показателями и изменениями в торгово-взвешенном индексе доллара. Укрепление доллара стало препятствием для компаний (+4% в год), это может повлиять на результаты продаж.

Ожидается, что наибольший рост EPS в IV квартале будет отмечен в сфере энергетики (+64%) и в финансовом секторе (+20%).

Результаты в секторе потребительских товаров все еще искажены в результате реклассификации CVS после его слияния с AET. После учета этой перестановки, рост EPS в секторе составит +4%. Ожидается, что маржа вырастет во всех секторах, кроме услуг связи.

Также одной из проблем остается руководство компании в 2019 году, где, как отмечалось выше, настроения хуже, что и видно на последних исследованиях Костина.

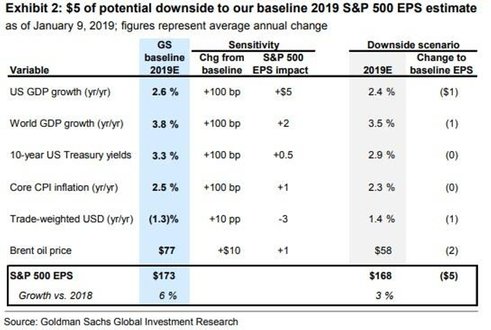

Как пишет стратег Goldman, в преддверии 2019 года базовая оценка Goldman предполагает рост EPS S & P 500 на 6% (до $173), то есть среднегодовой рост реального ВВП США составит 2,6%, рост реального мирового ВВП достигнет 3,8%, Brent достигнет $77 за баррель, также ожидается немного более слабый торгово-взвешенный доллар США (-1,3%). Также ожидается, что доходность S&P500 останется неизменной до 2020 года, учитывая рост заработной платы и других затрат на ресурсы. Это означает, что рост продаж, соответствующий номинальному росту ВВП, будет стимулировать почти весь рост доходов. Также это говорит о том, что при отсутствии роста доходов или сохранении сильной экономики США прибыль будет снижаться.

И тут возникает потенциальная проблема, потому что, как признается Костин, недавняя слабость макроэкономического ландшафта может привести к потенциальному снижению на $5 оценки роста EPS от Goldman (до $168) по следующим причинам:

Наша экономическая команда прогнозирует среднегодовой рост реального ВВП в США на 2,4% (-20 б.п. относительно базового уровня) и 3,5% в мире (-30 б.п. против базового уровня). Более низкие оценки сократят рост EPS S&P500 примерно на $2. Другим важным событием стало снижение Brent на 25% с начала IV квартала. Рынок фьючерсов предполагает, что в 2019 году Brent будет стоить в среднем $58 за баррель, на $19 ниже нашего базового уровня. Снижение цен на нефть может снизить нашу оценку EPS на 2019 год на целых $2, так как удар по доходам в сфере энергетики частично компенсируется выгодой для потребителей и корпоративной прибылью. Более низкая доходность облигаций, более низкая инфляция и немного более сильный доллар приведут к скромному снижению нашей базовой оценки (всего $1).

Эта сценарий снижения прогноза EPS на уровне $168 предполагает рост всего на 3% по сравнению с ростом на 22% в 2018 году, падением роста прибыли на 85% в годовом исчислении. Хотя Goldman предупреждает, что недавняя волатильность цен на нефть подчеркивает неопределенность оценок 2019 года в начале года:

Эта сценарий снижения прогноза EPS на уровне $168 предполагает рост всего на 3% по сравнению с ростом на 22% в 2018 году, падением роста прибыли на 85% в годовом исчислении. Хотя Goldman предупреждает, что недавняя волатильность цен на нефть подчеркивает неопределенность оценок 2019 года в начале года:

Снижение цен на нефть является одним из основных источников риска снижения прибыли. Но на долю энергетики сегодня приходится гораздо меньшая доля EPS S & P 500, чем в прошлом. В 2014 году, до последующего падения Brent на 75%, на долю энергетики приходилось 12% EPS S & P 500. Сегодня эта доля составляет всего 5%.

Не только Goldman проявляет осторожность в отношении оценок прибыли в 2019 году: консенсус значительно снизился, а оценки Уолл-стрит по EPS S & P 500 на 2019 год сократились на 4% ($8) с пика в августе. Оценки по EPS S&P500 на 2019 год достигли пика в $179 в августе 2018 года, но сейчас они составляют $171. Большинство изменений в этом году сопряжены с оценками более низкой маржи, так как ожидается, что рост продаж останется значительным (+7%). В 2019 году предполагается сокращение маржи на 20 б.п.

Безусловно, это не должно быть сюрпризом для рынка, так как цены на акции показывают изменение в пересмотре доходов с негативным прогнозом, а падение S & P по сравнению с прошлым годом соответствует настроению пересмотра EPS.

Вот почему после декабрьских потрясений и январского смягчения ФРС, следующей «лакмусовой бумагой» краткосрочной динамики рынка станет сезон прибыли: если появятся новые негативные сюрпризы, как у Apple, ожидайте пересмотров EPS в сторону резкого понижения и падения акций, особенно после того, как руководство AAPL провело пересмотры в сторону понижения, учитывая, что на прошлой неделе прогнозы упали с –14% до –23%.

Вот почему после декабрьских потрясений и январского смягчения ФРС, следующей «лакмусовой бумагой» краткосрочной динамики рынка станет сезон прибыли: если появятся новые негативные сюрпризы, как у Apple, ожидайте пересмотров EPS в сторону резкого понижения и падения акций, особенно после того, как руководство AAPL провело пересмотры в сторону понижения, учитывая, что на прошлой неделе прогнозы упали с –14% до –23%.

С другой стороны, без признаков замедления пересмотров в сторону понижения, результаты IV квартала и комментарии руководства относительно прогноза на 2019 год приобретут повышенное значение для стабилизации оценок (и доходов) прибыли в ближайшей перспективе.