Заметный рост рискованных активов за последний месяц вызывает много дискуссий в инвестиционном сообществе. Распространенное мнение – это «последняя лебединая песня» перед неминуемым надвигающимся крахом финансовых рынков и рецессией. При этом мало кто отваживается делать прогнозы о том, насколько далеко может зайти текущее движение финансовых рынков, рассуждает ведущий стратег «АТОН» Алексей Каминский.

«Наш взгляд на рынок был и остается позитивным. Мы ждали обновления исторических максимумов на американском фондовом рынке уже в 4 квартале текущего года и полагаем, что движение продолжится. Мы считаем, что S&P 500 в 4 квартале 2019 – 1 квартале 2020 может достигнуть уровня 3200-3300 или даже выше. При этом фондовые рынки вне США (Европа, развивающиеся рынки) будут расти быстрее американского. Для этого потребуются «хорошие новости», которые послужат триггером для дальнейшего движения вверх, но все «ингредиенты» у рынка для этого уже есть. Под ними я подразумеваю совокупность следующих факторов, которые присутствуют на рынке в настоящее время:

«Наш взгляд на рынок был и остается позитивным. Мы ждали обновления исторических максимумов на американском фондовом рынке уже в 4 квартале текущего года и полагаем, что движение продолжится. Мы считаем, что S&P 500 в 4 квартале 2019 – 1 квартале 2020 может достигнуть уровня 3200-3300 или даже выше. При этом фондовые рынки вне США (Европа, развивающиеся рынки) будут расти быстрее американского. Для этого потребуются «хорошие новости», которые послужат триггером для дальнейшего движения вверх, но все «ингредиенты» у рынка для этого уже есть. Под ними я подразумеваю совокупность следующих факторов, которые присутствуют на рынке в настоящее время:

1. Рекордное защитное позиционирование инвесторов в мире. Согласно октябрьскому опросу управляющих инвестиционными фондами от Bank of America Merrill Lynch, уровень кэша в глобальных фондах находится заметно выше среднего за последние 10 лет; настроения инвесторов очень «медвежьи», несмотря на ралли в акциях и высокорискованных бондах; топ-трейдом является «long US Treasuries»; среди классов активов значительный перевес в «защитных» (короткие бонды, инвестиционные фонды недвижимости, акции отраслей товаров повседневного спроса и здравоохранения) и короткие позиции в «циклических» активах – тех, которые лучше всего отыгрывают ускорение экономического роста (акции как класс активов в целом, в особенности акции промышленного и нефтегазового секторов, британский фунт). Согласно J.P. Morgan, среди хедж-фондов в настоящее время наблюдается рекордно низкое позиционирование в акциях и рекордно высокое – в защитных активах.

2. Синхронизированное монетарное смягчение (QE) со стороны мировых центральных банков. Согласно исследованию J.P. Morgan, совокупное количество центральных банков, находящихся в стадии смягчения политики, вновь практически достигло максимума в текущем экономическом цикле. Это практически гарантированно (с определенным временным лагом, в среднем, около 6 месяцев) приводит к оживлению глобальной экономической активности, одним из основных индикаторов является Индекс деловой активности PMI. Мировая экономика в настоящее время с большой долей вероятности находится как раз в точке разворота этого индекса наверх после стабилизации около минимумов текущего экономического цикла.

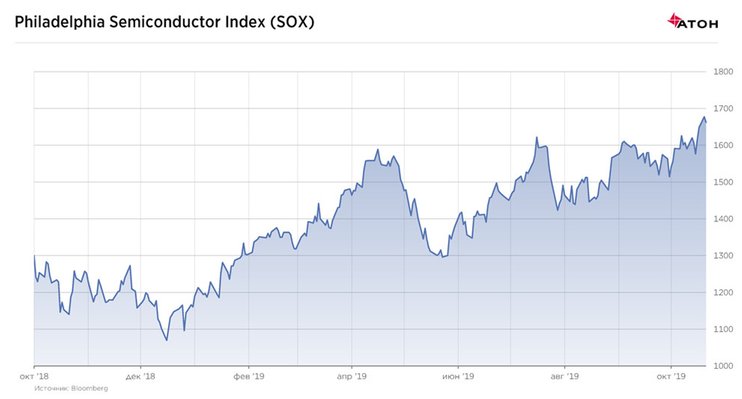

Это будет очень мощным драйвером для перформанса всех циклических активов. Напомним, что наиболее сильные движения в циклических активах наверх происходят именно в начальной стадии роста PMI – так рынки отыгрывают ожидаемое оживление экономической активности и торговли на горизонте 3-6 месяцев и ребалансировку инвестиционных портфелей из «защитных» позиций в сторону более «циклических». В качестве иллюстрации можно рассмотреть Philadelphia Semiconductor Index (SOX)– один из наиболее ранних «циклических» индикаторов состояния глобальной торговли и промпроизводства. В середине октября он пробил исторический максимум и продолжает движение наверх.

3. Сигналы макроэкономического восстановления в Юго-Восточной Азии. Согласно исследованию J.P. Morgan, разработанный этим банком индекс состояния экономики Азии (JPM QMI Asia - JPM Quantitative Macro Indictor for Asia) впервые с начала торговых войн в начале 2018 года выходит в позитивную зону. Это указывает на идущее оживление экономики Юго-Восточной Азии, что косвенно подтверждается уверенной динамикой упомянутого выше индекса SOX. За последние 15 лет это всего лишь четвертый случай перехода JPM QMI Asia в позитивную зону и значение этого трудно переоценить. Первый случай был в конце глобального кризиса 2008 года, второй – в конце европейского кризиса 2011 года, третий – в конце кризиса на развивающихся рынках 2015 года.

3. Сигналы макроэкономического восстановления в Юго-Восточной Азии. Согласно исследованию J.P. Morgan, разработанный этим банком индекс состояния экономики Азии (JPM QMI Asia - JPM Quantitative Macro Indictor for Asia) впервые с начала торговых войн в начале 2018 года выходит в позитивную зону. Это указывает на идущее оживление экономики Юго-Восточной Азии, что косвенно подтверждается уверенной динамикой упомянутого выше индекса SOX. За последние 15 лет это всего лишь четвертый случай перехода JPM QMI Asia в позитивную зону и значение этого трудно переоценить. Первый случай был в конце глобального кризиса 2008 года, второй – в конце европейского кризиса 2011 года, третий – в конце кризиса на развивающихся рынках 2015 года.

4. Наметившийся прогресс в торговой войне между США и Китаем. Впервые с начала торгового противостояния мы видим желание США пойти на компромиссы для заключения хотя бы частичной сделки. Можно рассуждать о причинах такого прогресса, но, на наш взгляд, это совокупность двух факторов: серьезного замедления экономики США, которое уже не позволяет чувствовать вседозволенность во внешнеторговых переговорах, и начало предвыборного президентского цикла, который переключил значительную часть внимания Трампа на внутриполитическую борьбу с демократами.

Что делать инвесторам в сложившихся условиях? Мы призываем выстроить портфель в ожидании циклического восстановления мировой экономики. Наибольшая доходность получается именно в ранней стадии восстановления. Этим стоит воспользоваться. Однако, учитывая повышенный уровень геополитических рисков, значительную часть портфеля стоит держать в защитных активах, которые будут играть роль стабилизатора и хеджа от неожиданных всплесков волатильности. Мы называем такую композицию «портфель-гантель» (когда риски сконцентрированы в противоположных частях спектра):

• 40% – высоконадежные облигации (US Treasuries, высокорейтинговые корпоративные бонды);

• 10% – золото. Вместе с бондами оно составляет стабилизирующую и хеджирующую часть портфеля;

• 50% – акции (Европа, Китай, Россия, США, в целом стоит отдавать предпочтение акциям стоимости перед акциями роста). Это рискованная часть и ставка на циклическое восстановление мировой экономики в конце 2019 – начале 2020 годов».