Москва, 14 марта. Интерес к российским активам растет. Еще одним ярким примером стало размещение евробондов компанией Evraz. Компания продала долговые бумаги с самой низкой ставкой в истории.

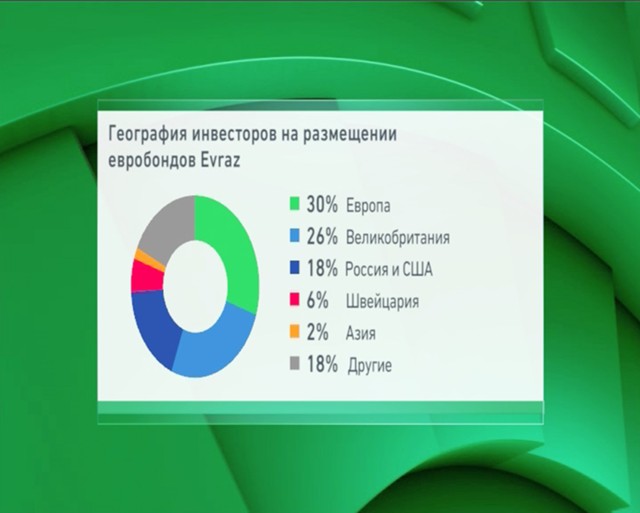

Evraz предложил инвесторам шестилетние евробонды на общую сумму $750 млн, при этом доходность составила 5,375%. К слову, книга заявок нового выпуска достигла $2 млрд. Отметим, что это ниже первоначального ориентира, и еще раз скажем, что это абсолютный минимум за всю историю Evraz. Тот факт, что спрос нерезидентов к российским активам сейчас очень высок, подтверждает следующее: 80% выпуска купили именно зарубежные инвесторы. География размещения, впрочем, несильно удивила. По информации одного из организаторов размещения - банка "ВТБ Капитал", треть выпуска купили инвесторы из Европы, четверть - из Великобритании, 18% взяли американские и российские инвесторы, еще 6% - инвесторы из Швейцарии, а вот азиатские купили всего 2%.

Evraz предложил инвесторам шестилетние евробонды на общую сумму $750 млн, при этом доходность составила 5,375%. К слову, книга заявок нового выпуска достигла $2 млрд. Отметим, что это ниже первоначального ориентира, и еще раз скажем, что это абсолютный минимум за всю историю Evraz. Тот факт, что спрос нерезидентов к российским активам сейчас очень высок, подтверждает следующее: 80% выпуска купили именно зарубежные инвесторы. География размещения, впрочем, несильно удивила. По информации одного из организаторов размещения - банка "ВТБ Капитал", треть выпуска купили инвесторы из Европы, четверть - из Великобритании, 18% взяли американские и российские инвесторы, еще 6% - инвесторы из Швейцарии, а вот азиатские купили всего 2%.

Отметим, что привлеченные средства практически в полном объеме были направлены на погашение других бумаг, только более коротких. То есть, по сути, это сделка рефинансирования на рыночной основе, кстати, одна из наиболее успешных среди компаний из России и СНГ.

Всего было выкуплено бумаг на $682 млн, из которых $382 млн - бумаги двух выпусков с погашением в 2018 г. и $300 млн - облигации с погашением в 2020 г.

Общий долг Evraz на конец 2016 г. составил $5,961 млрд, чистый долг - $4,802 млрд. Соотношение чистого долга к EBITDA составило 3,1х против 3,7х на конец 2015 г.

Evraz - крупная вертикально интегрированная металлургическая и горнодобывающая компания, включает предприятия в России, Казахстане, Канаде, США, Италии, Чехии, ЮАР и на Украине.

Акционерами Evraz являются Роман Абрамович (29,24% капитала, 31,03% голосующих акций), Александр Абрамов (20,15% и 21,38%), Александр Фролов (10,06% и 10,68%), Геннадий Козовой (5,56% и 5,9%), Александр Вагин (5,5% и 5,84%), Евгений Швидлер (2,91% и 3,09%).

Отметим, что российские металлургические компании довольно дружно начали год с размещения еврооблигаций. В январе шестилетние евробонды на $800 млн разместил "Полюс". В то же время Rusal выпустил дебютные еврооблигации сроком на пять лет общим объемом $600 млн. Кроме того, евробонды на сумму $500 млн сроком на четыре года разместила "Северсталь".

Любопытно, как евробонды в этом году будет размещать Россия. Есть вероятность в 55%, что Минфин РФ предложит новые облигации до конца апреля, следует из опроса 16 экономистов, проведенного на прошлой неделе агентством Bloomberg. При этом Россия не будет дожидаться отмены санкций, сказали 94% респондентов.

Вышковский не назвал потенциальные сроки нового размещения, тогда как министр финансов Антон Силуанов не исключил, что оно может состояться весной. Россия в 2017 г. не повторит ошибки прошлого года, когда она направила приглашение иностранным банкам для участия в выпуске еврооблигаций, но столкнулась с бойкотом, заявил директор долгового департамента министерства финансов Константин Вышковский.

России в 2016 г. все же удалось разместить в мае еврооблигации на $1,75 млрд при помощи единственного госбанка-организатора, а международные клиринговые компании допустили выпуск к расчетам лишь два месяца спустя.

В сентябре 2016 г. правительство РФ удачно доразместило еврооблигации с погашением в 2026 г. еще на $1,25 млрд. Доходность евробондов сократилась на 33 базисных пункта до 4,13%. Бонды в рублях с ноября принесли инвесторам прибыль в 17%, что стало вторым лучшим показателем на развивающихся рынках.