Один из классических признаков завершения кредитного цикла заключается в том, что заемщики, которые, казалось бы, не должны получать деньги в долг, не только получают их, но еще и делают это на совершенно немыслимых условиях.

Ярким примером являются некоторые заемщики из развивающихся стран: Греция, Аргентина и Ирак. Сложно представить, что инвесторы будут воспринимать эти страны в качестве надежных высококлассных заемщиков, однако сейчас финансовая система значительно изменилась, поскольку единственное, что интересует инвесторов, - это доходность.

Понятно, что облигации указанных выше стран принесут больше, но доходности вовсе не отражают уровень риска таких инвестиций.

Ниже приведем условия, на которых Ирак, Греция и Аргентина совсем недавно привлекли деньги.

Аргентина

В июне Аргентина продала 100-летние облигации на сумму $2,75 млрд с доходностью 7,92%. К слову, это всего на 5% выше, чем доходность 30-летних казначейских облигаций США, считающихся эталоном надежности, а Аргентина имеет впечатляющий послужной список дефолтов. Только за последние 35 лет страна четыре раза не смогла выполнить свои долговые обязательства. После дефолта 2001 г. понадобилось еще 15 лет переговоров и судебных разбирательства, чтобы достичь соглашения с инвесторами.

В июне Аргентина продала 100-летние облигации на сумму $2,75 млрд с доходностью 7,92%. К слову, это всего на 5% выше, чем доходность 30-летних казначейских облигаций США, считающихся эталоном надежности, а Аргентина имеет впечатляющий послужной список дефолтов. Только за последние 35 лет страна четыре раза не смогла выполнить свои долговые обязательства. После дефолта 2001 г. понадобилось еще 15 лет переговоров и судебных разбирательства, чтобы достичь соглашения с инвесторами. Впрочем, сейчас особых изменений не произошло. Инфляция в стране превышает 20%, дефицит бюджета составляет 4,2% ВВП, а власти пытаются вытащить экономику из рецессии. Кредитный рейтинг от Standard&Poor's находится на уровне "B", а рейтинг Moody's - на уровне "B3", что указывает на крайне слабую надежность Аргентины как заемщика. Учитывая все вышесказанное, сложно представить, что страна сможет продержаться без дефолта хотя бы пару десятков лет, не говоря уже о 100.

Греция

Про кредитоспособность Греции, которая живет за счет внешних финансовых вливаний, лишний раз говорить не стоит, тем не менее страна в июле умудрилась разместить пятилетние облигации на сумму 3 млрд евро под 4,63% годовых. Не зря говорят, что у инвестора короткая память. Еще в 2012 г. инвесторы попали под "стрижку" в 75%, то есть лишились большей части своих вложений.

Про кредитоспособность Греции, которая живет за счет внешних финансовых вливаний, лишний раз говорить не стоит, тем не менее страна в июле умудрилась разместить пятилетние облигации на сумму 3 млрд евро под 4,63% годовых. Не зря говорят, что у инвестора короткая память. Еще в 2012 г. инвесторы попали под "стрижку" в 75%, то есть лишились большей части своих вложений. Если кто-то забыл об этом, то пятилетние облигации греческого правительства, выпущенные в 2014 г., в какой-то момент торговались на уровне 56% от своей стоимости, то есть для держателей этого долга это был настоящий кошмар. Тем не менее сейчас снова нашлись желающие рискнуть, хотя переговоры с МВФ и ЕС каждый раз проходят настолько тяжело, что не исключено - в один прекрасный момент греки больше не получат финансовую помощь.

Добавим также, что долг к ВВП в настоящее время составляет 179%, а экономика уже много лет не может выйти на траекторию роста.

Ирак

Еще один яркий представитель такого рода заемщиков - Ирак. В августе страна разместила пятилетние бонды на $5 млрд под 6,75% годовых - премия к трежерис составила 4,93%. У Ирака сразу три основных фактора риска. Прежде всего это продолжающаяся война с террористами, которая требует немалых финансовых вливаний. Второй фактор - чрезмерная зависимость от нефтяных цен, а сырьевой рынок демонстрирует крайне высокую волатильность, цены легко могут упасть.

Еще один яркий представитель такого рода заемщиков - Ирак. В августе страна разместила пятилетние бонды на $5 млрд под 6,75% годовых - премия к трежерис составила 4,93%. У Ирака сразу три основных фактора риска. Прежде всего это продолжающаяся война с террористами, которая требует немалых финансовых вливаний. Второй фактор - чрезмерная зависимость от нефтяных цен, а сырьевой рынок демонстрирует крайне высокую волатильность, цены легко могут упасть.

Ну и еще один важный момент - иракское правительство довольно сильно зависит от военной и финансовой помощи со стороны США. При все при этом дефицит бюджета в 2016 г. составил 14% ВВП, что является наглядным подтверждением невозможности страны обслуживать свои долговые обязательства без существенных финансовых вливаний.

Резюмируя вышесказанное, отметим, инвесторам стоит более внимательно оценивать риски, причем анализ должен производиться не по классам активов, а по каждой отдельной стране. В приведенных примерах мы этого не наблюдаем, скорее инвесторы просто хотят заработать, игнорируя исторические прецеденты.

Впрочем, описанные примеры в нынешней ситуации не являются чем-то из ряда вон выходящим. Достаточно напомнить, что облигации Белоруссии, Монголии и Украины с "мусорным" рейтингом "ССС" торгуются с доходностью ниже 6%.

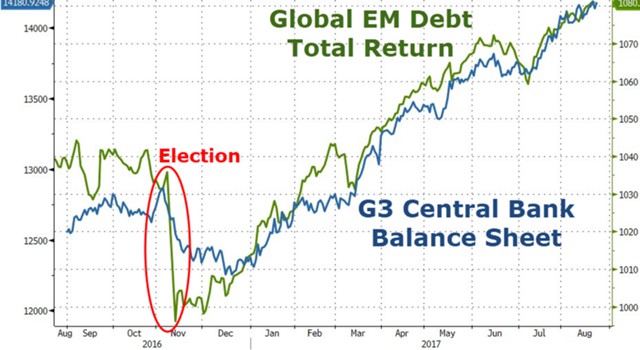

Долги ненадежных заемщиков растут по мере расширения балансов крупнейших центробанков мира. Вопрос только в том, когда закончится этот фарс.

zerohedge