На мировых финансовых рынках началось летнее затишье. Никаких резких движений не наблюдается, трейдерам нужен весомый повод, и он может появиться уже на этой неделе.

Во вторник и среду все внимание участников торгов будет обращено к выступлению главы Федеральной резервной системы Джерома Пауэлла.

Наклон кривой доходностей казначейских облигаций США уменьшается самыми быстрыми темпами с прошлого года, и трейдеры считают, что выступление председателя Федеральной резервной системы Джерома Пауэлла подстегнет эту динамику, пишет Bloomberg.

Глава ФРС расскажет законодателям о состоянии экономики, и после доклада для конгресса, опубликованного центробанком в пятницу, инвесторы ждут, что Пауэлл подготовит почву для дальнейшего ужесточения денежно-кредитной политики, несмотря на риски, связанные с торговыми трениями.

Спред доходности 2- и 10-летних облигаций США сокращался пять недель подряд впервые с конца 2017 г., опускаясь до минимума с 2007 г., и теперь составляет менее 25 базисных пунктов. Уплощение кривой заставило некоторых представителей ФРС предупредить, что ее инверсия может послать сигнал о надвигающейся рецессии. Тем не менее прогнозы центробанка, опубликованные в прошлом месяце, отражают траекторию более быстрого ужесточения денежно-кредитной политики.

Bloomberg

"Пауэлл давал понять, что перспективы экономики очень неплохи, несмотря на ряд рисков", что подтверждает курс ФРС еще на два повышения ставки в этом году, сказал в интервью Bloomberg стратег MUFG Securities Americas Inc. Джон Херрманн.Данные на этой неделе должны показать, что экономика росла "близко к 3,75-4% во II квартале". "Так что мы по-прежнему находимся в условиях, благоприятных для уплощения", - сказал он.

В полугодовом докладе конгрессу о денежно-кредитной политике, опубликованном 13 июля, ФРС подтвердила приверженность постепенному повышению процентных ставок.

Пауэлл представит доклад законодателям на этой неделе и ответит на их вопросы. В интервью American Public Media, которое вышло в эфир 12 июля, он сказал, что экономика США находится в хорошей форме, хотя и предостерег, что повышение пошлин может представлять угрозу для роста.

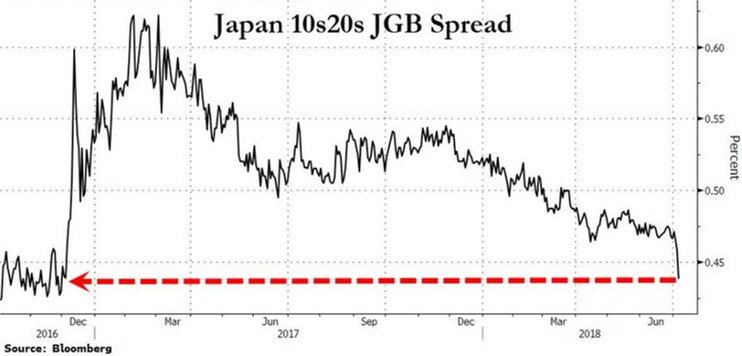

Напомним также, на прошлой неделе важные изменения произошли и на долговом рынке Японии. Инвесторы окончательно потеряли веру в нормализацию политики Банка Японии, который без устали печатает деньги уже который год. И хотя Центральный банк Японии сокращает объем покупок активов, это не помешало кривой доходности стать плоской.

Zerohedge

Стоит добавить, что политика Федрезерва изменилась. При Джанет Йеллен ФРС предпочла бы действовать осторожно и отложила повышение стоимости заимствований до декабря. Действия регулятора под руководством Джерома Пауэлла менее очевидны, отмечает Bloomberg. С учетом этой неопределенности выступление нового председателя ФРС в сенате на этой неделе заслуживает особого внимания.Потребительская инфляция в США за 12 месяцев по июнь ускорилась до 2,9%, или максимального уровня с начала 2012 г. Базовая инфляция, которая не включает цены на нефть и другие более волатильные товары, достигла 2,3% - максимума с начала 2017 г. Кроме того, согласно опубликованной ранее на прошлой неделе статистике цены производителей выросли на 3,4% в годовом выражении, обещая дальнейшее ускорение инфляции.

Рост этих показателей укрепит уверенность самого влиятельного центробанка мира в том, что его целевой индикатор - индекс расходов на личное потребление - достигнет таргета в 2%. А учитывая значительное улучшение ситуации на рынке труда, вновь подтвержденное июньской статистикой, ФРС вплотную подошла к выполнению своего двойного мандата.

Цифры также согласуются с позитивной оценкой состояния экономики, данной Пауэллом на прошлой неделе, и его прогнозом, что снижение налогов обеспечит экономике еще как минимум три года роста.

Однако центробанк не может сбрасывать со счетов опасения компаний, которые, как сообщается, сокращают или откладывают инвестиции или же планируют это сделать из-за неопределенности в связи с торговой политикой США. Эта проблема упоминалась в опубликованном в четверг протоколе заседания Европейского центробанка, а также в "минутках" ФРС.