Спустя две недели после эксцентричного материала стратега Deutsche Bank Джеймса Джойса аналитик Александр Кочич анализирует рыночную самоуспокоенность, предупреждая в своем отчете, что нынешняя "метастабильность" рынка приведет к "катастрофическим последствиям".

Начнем с определения Кочича о "самоуспокоенности", которое, как объясняет DB, "несет отрицательную коннотацию". В этом есть что-то самонадеянное, и это рисует нездоровую перспективу: когда кто-то воображает, что находится в лучшем положении, чем есть на самом деле, и теряет шансы улучшить ситуацию.

В контексте рынка самодовольство подразумевает состояние комфорта, которое не соотносится с реальными уровнями риска. Что-то вроде боксера, который теряет бдительность.

Так и чересчур высокий уровень самоуспокоенности рынков рано или поздно заставит их столкнуться с жестокой реальностью.

Таким образом, объединяя торговлю и философию, Кочич продолжает делать то, чего еще никто не делал раньше: оценивать рыночную самоуспокоенность.

В первую очередь, считает Кочич, необходимо определить границы измеряемой самоуспокоенности рынка. И как часто случается в финансовом мире, в качестве примера аналитики использует монету.

Физическая вероятность выпадения орла и решки составляет 50/50. Тем не менее, любые ставки при подбрасывании монеты в случае, если необходимо принять решение, всегда будут перевешивать возможность неблагоприятного исхода. Например, если выплаты при азартной игре составляют $10, если выпадет орел и $0, если выпадет решка, никто не заплатит $5, чтобы продолжать игру, заплатят меньше, скажем, $4.

Таким образом, фактическая цена оценивается с вероятностью 60/40. В этом суть неприятия риска. Поскольку можно точно определить реальный риск, связанный с броском монеты, можно точно измерить и перевешивание вероятностей, включающих в себя параметры риска.

Цена неприятия риска составляет $1.

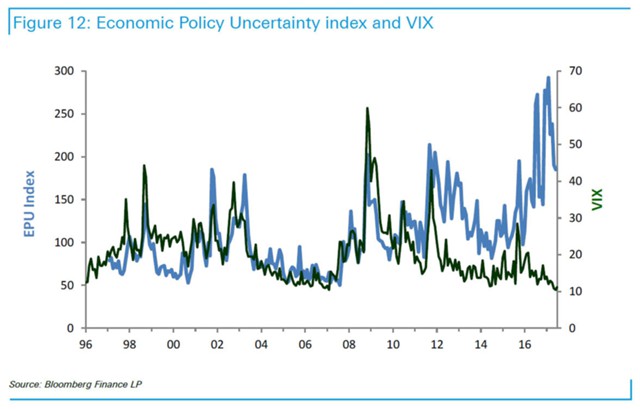

Затем Кочич объясняет, что он подходит к проблеме измерения самоуспокоенности так же, как и к премиям за риск на примере броска монет, сравнивая два разных показателя экономической неопределенности: индекс неопределенности экономической политики (EPU) и подразумеваемую волатильность S&P (VIХ).

EPU строится путем подсчета частоты статей в десяти ведущих американских изданиях, которые содержат три ключевых термина: экономика, неопределенность и один или несколько терминов: Конгресс, дефицит, ФРС, законодательство, регулирование или Белый дом. Затем эти показатели определенным образом нормализуются и объединяются в агрегированный индекс. Таким образом, EPU полностью независим от рынка.

В качестве альтернативной меры риска, которая отражает рыночные цены, Кочич выбирает VIХ.

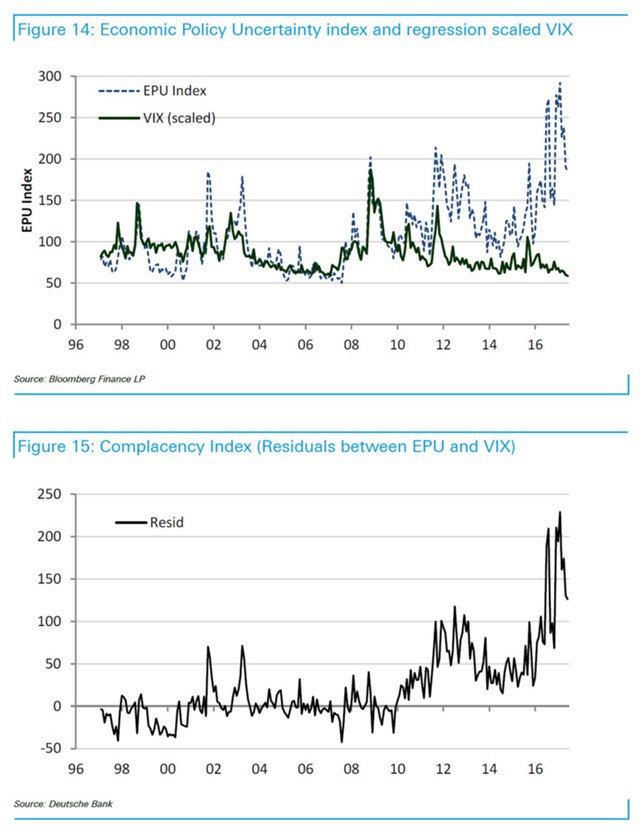

История двух измерений неопределенности показана на этом графике.

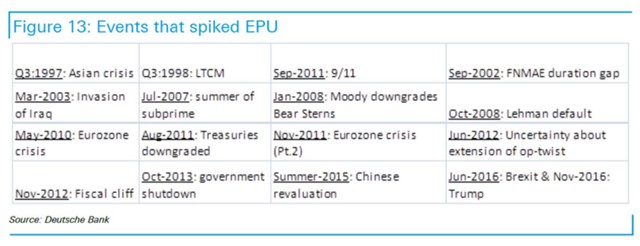

Здесь все становится интересным, потому что, как показывает вышеприведенный график, до 2012 года и уровни, и скачки на графике, как правило, шли согласованно в двух измерениях.

Здесь все становится интересным, потому что, как показывает вышеприведенный график, до 2012 года и уровни, и скачки на графике, как правило, шли согласованно в двух измерениях.

Когда VIX находится в соответствии с EPU, рынок оценивает уровни риска через цены. Когда VIX низкий, а EPU высокий, рынки самоуспокоенны – они недооценивают риск.

В если два индекса идут наравне друг с другом до 2011 года, то потом что-то нарушается: «После 2011 года два измерения риска уже не идут наравне с VIX, несмотря на растущую неопределенность. Это структурное явление, оно видно во всех рыночных секторах, а не только в секторе акций. Чтобы измерить рыночную самоуспокоенность, мы сравниваем эти две меры следующим образом. Мы возвращаем EPU к VIX до 2011 года и рассматриваем остатки как меру самоуспокоенности».

В если два индекса идут наравне друг с другом до 2011 года, то потом что-то нарушается: «После 2011 года два измерения риска уже не идут наравне с VIX, несмотря на растущую неопределенность. Это структурное явление, оно видно во всех рыночных секторах, а не только в секторе акций. Чтобы измерить рыночную самоуспокоенность, мы сравниваем эти две меры следующим образом. Мы возвращаем EPU к VIX до 2011 года и рассматриваем остатки как меру самоуспокоенности».

Визуализация расхождений между VIX и EPU или то, что Кочич определяет как «самоуспокоенность», показано ниже.

Здесь все становится еще интереснее, потому что, согласно этому «кажется, что рынки в течение последних шести лет показали структурный сдвиг в сторону более высокого уровня самоуспокоенности».

Здесь все становится еще интереснее, потому что, согласно этому «кажется, что рынки в течение последних шести лет показали структурный сдвиг в сторону более высокого уровня самоуспокоенности».

Аналитик Deutsche Bank вновь осторожно предупреждает, что все может закончиться плачевно: «Нынешние уровни самоуспокоенности являются тревожными. Об этом говорят все. Несмотря на растущую неопределенность и напряженность, волатильность рынка не повышается. Низкая волатильность увеличивает штраф за потенциальный раскол и усиливает одностороннее позиционирование. Как следствие, растет риск стихийного выравнивания».

Кочич отмечает, что в 2012 году рынки испытали крах и будто бы «потеряли способность справляться с неопределенностью».

Но почему? Здесь он делает два ключевых замечания: одна из причин этой развязки между рисковыми активами и неопределенностью заключается в том, что рынок успокоился в ложном чувстве уверенности благодаря главам центробанков или, как говорит Кочич, «аномализации волатильности рынка».

Он объясняет:

«Финансовый кризис 2008 года является поворотным моментом в том как рынки оценивали неприятие риска, по той простой причине, что во время этого эпизода был реализован хвостовой риск.

Как следствие, страх получил новое измерение. В прошлом страх всегда рассматривался как признак неполноты. После кризиса в отношении страха возник как новый когнитивный принцип. И, поскольку центробанки пытались снизить волатильность, они сделали это, увеличив свой баланс, и в этом процессе подняли несколько красных флагов - в конце концов, чрезмерное влияние домохозяйств и банковского баланса привело к финансовому кризису.

И пока центробанки заверяли рынки в своих намерениях делать все возможное для поддержки рисковых активов, рост их баланса оставался постоянной темой в СМИ. Это воспринималось как источник (скрытого) системного риска. В то же время, при поддержке центробанков рисковые активы продолжают расти в плане стоимости, кроме того, укрепляется их стабильность. Результатом этих событий стал рост EPU в 2012 году и расхождение с VIX».

Но это касается не только глав центробанков: по словам стратегов DB, с течением времени трейдеры просто научились закрывать глаза на негативные новости, информацию и события.

Это можно назвать «развитием ситуации с фейковыми новостями» на рынке или, как говорит Кочич: «Семиотическая инфляция: информационная перегрузка и исчезновение через распространение».

Когда дело доходит до самоуспокоенности, точка опоры, аналогичная броску монеты, основана на восприятии нереалистичных уровней риска.

Когда информация становится товаром, требуется очень мало времени, чтобы она потеряла свою ценность. В отличие от других (физических) товаров, цена которых обусловлена снижением предложения, информационные рынки являются абсолютной противоположностью - их суть зависит от снижения спроса. С одной стороны, ничто не мешает поставлять информацию.

С другой стороны, потребность в информации биологически ограничена нашей способностью поглощать ее определенное количество. Рано или поздно нам нужно достичь состояния семиотической инфляции, где дополнительная информация не имеет смысла.

Скорость, с которой мы достигаем этой точки, зависит только от эффективности среды. Можно с уверенностью сказать, что за последнее десятилетие, особенно за последние пять лет, мы видим все более ускоренный подход к растущим потокам информации.

Вот когда начинается положительная обратная связь. Когда мы сталкиваемся с информационной перегрузкой, мы склонны защищаться, фильтруя поступление излишней информации. Это означает, что мы сознательно недооцениваем важность ее содержания и неявно ставим под сомнение достоверность ее источников.

Это может восприниматься теми, кто наблюдает за нами (нашими родителями, опекунами, менеджерами по рискам...) как тревожный знак. И чем больше мы игнорируем их предупреждения, тем больше они будут предупреждать нас. Это пример обесценивания из-за чрезмерного распространения.

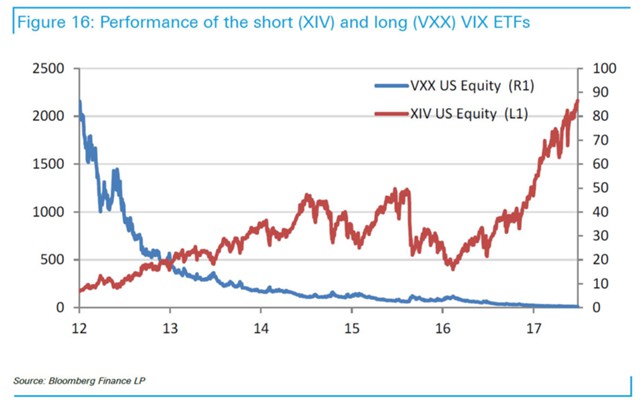

Это подводит нас к выводу Кочича, который объединяет философские наблюдения с тем, что стало самым реалистичным графиком нового рынка, который показывает недавние сдвиги в VXX и XIV: «Самоуспокоенность и семиотическая инфляция стали двумя сторонами одной медали. Аномализация волатильности рынка выполняет как функцию капитуляции при информационной перегрузке, так и морального риска, создаваемого стоимостью хеджирования хвостовых рисков в условиях торговли. Ничто не проиллюстрирует это нагляднее, чем производительность длинного (VXX) и короткого (XIV) VIX ETFs».

И, если Кочич прав, ничто не сможет лучше определить средний возврат этого ненормального режима волатильности рынка, чем взрыв волатильности в результате почти десятилетия сдерживания «аномализации», только потому, что «плохие новости» игнорировались с 2012 года.

И, если Кочич прав, ничто не сможет лучше определить средний возврат этого ненормального режима волатильности рынка, чем взрыв волатильности в результате почти десятилетия сдерживания «аномализации», только потому, что «плохие новости» игнорировались с 2012 года.

Они никуда не исчезали, на них просто закрывали глаза паникующие главы центробанков.