Глава Федеральной резервной системы Джанет Йеллен может быть не переизбрана на второй срок, некоторые представители из администрации Трампа хотели бы видеть на посту регулятора нового человека.

Такую информацию со ссылкой на чиновников из Белого дома сообщило агентство Bloomberg. Впрочем, министр финансов дал понять, что и кандидатура самой Йеллен также не исключена. В общем, пока обсуждения кандидатур находятся только на начальной стадии. Дональд Трамп должен определиться до осени. Напомним, в ходе предвыборной кампании Трамп неоднократно подвергал Федрезерв и Йеллен, в частности, жесткой критике. Журналисты даже называли это войной.

Такую информацию со ссылкой на чиновников из Белого дома сообщило агентство Bloomberg. Впрочем, министр финансов дал понять, что и кандидатура самой Йеллен также не исключена. В общем, пока обсуждения кандидатур находятся только на начальной стадии. Дональд Трамп должен определиться до осени. Напомним, в ходе предвыборной кампании Трамп неоднократно подвергал Федрезерв и Йеллен, в частности, жесткой критике. Журналисты даже называли это войной.

Трамп заявлял, что политикой печатного станка и ультранизких ставок руководство ФРС надуло пузырь на фондовом рынке и создало "фальшивую экономику". Впрочем, затем ситуация успокоилась, но к действиям ФРС до сих пор есть вопросы.

Так, например, пока на посту президента находился Барак Обама, регулятор всегда действовал осторожно, опасаясь испортить ситуацию в экономике, однако после того, как пост президента занял Трамп, Федрезерв неуклонно повышает ключевую ставку и даже объявил о грядущей распродаже активов со своего баланса. И не было бы никаких вопросов, если бы экономика США демонстрировала уверенные темпы роста, но происходит с точностью до наоборот: макроэкономические показатели ухудшаются, а известный финансист, в прошлом глава одного из крупнейших хедж-фондов Рауль Пал оценивает вероятность рецессии в США в 100%. Ни 90%, ни 99%, а именно 100%.

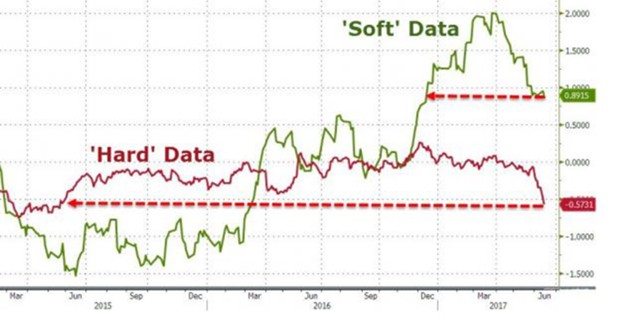

Да и в целом достаточно взглянуть на динамику так называемой мягкой статистики и жесткой статистики. Жесткая статистика отражает реальные изменения, например в промышленном производстве, а мягкая - изменения в ожиданиях и настроениях.

Таким образом, складывается впечатление, что ФРС получила указание создать все условия для ухудшения экономической ситуации, поскольку экономика все равно будет ассоциироваться с президентом, а не с действиями регулятора, и население будет винить во всем Трампа, а не Йеллен.

Прошло около восьми лет, или 96 месяцев, с тех пор как экономика США попала в рецессию, по данным Национального бюро экономических исследований. С 1945 г. средний экономический цикл длится примерно 70 месяцев от пика до пика. Это говорит о другом спаде. Когда экономика США вновь придет в упадок, можно будет установить пределы того, сколько властям понадобится сопротивляться.

Глава ФРС Джанет Йеллен строит планы того, как медленно уменьшить банковские резервы. Но, как отметил Кит Джуккс, главный глобальный стратег Societe Generale, это будет происходить так медленно, что баланс, "безусловно, будет огромен к моменту начала следующего спада". Это, вероятно, объясняет, почему ФРС повысила процентные ставки на прошлой неделе, несмотря на то что инфляция отстает от целевого показателя и безработица остается довольно высокой. Это дает властям больше возможностей для маневра при следующем спаде.

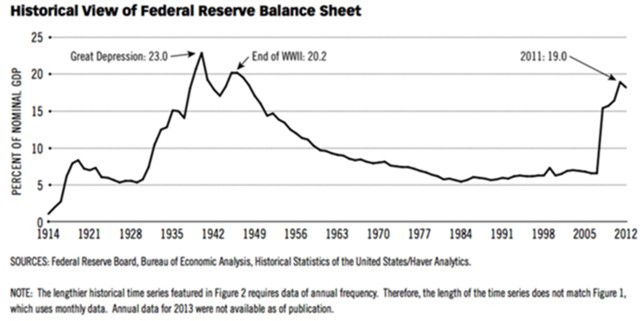

Стоит вспомнить, что в США происходило до этой ситуации. Активы ФРС в настоящее время составляют около 23% от номинального ВВП, это примерно так же, как это было в 1930-е гг. после Великой депрессии, по данным МВФ и ФРС Сент-Луиса. В десятилетия после Второй мировой войны размер баланса центробанка сократился по отношению к экономике, так как последовал рост и условия нормализовались.

ФРС представила схему сокращения баланса

На самом деле, избавляться от этих активов следовало уже давно, но регулятор никак не хочет расставаться с трежерис и другими ценными бумагами.

В результате ФРС решилась на сокращение спустя почти десять лет после начала финансового кризиса.

Основная идея заключается в том, что ФРС прекратит реинвестировать в трежерис после их погашения. Постепенно это "замедление" реинвестирования будет усиливаться. Если в начале ФРС будет ежемесячно вкладывать в рынок только суммы, превышающие поступления в размере $6 млрд от трежерис и $4 млрд от других активов (ипотечные бумаги), то затем этот "потолок" будет увеличиваться на эти же $10 млрд ($6 млрд по облигациям и $4 млрд по ипотечным бумагам) каждый квартал в течение года, пока не достигнет $50 млрд в месяц ($30 млрд по казначейским облигациям и $20 млрд по агентским бумагам).

ФРС заявила, что в итоге ее баланс будет "заметно меньше, чем в последние годы, но больше, чем до финансового кризиса", так как банки нуждаются в более высоких резервах в ФРС. И это достаточно расплывчатая цель, если учитывать, что до кризиса баланс ФРС составлял всего около $800 млрд.