Политика крупнейших центробанков мира привела к абсурду в оценке риска на кредитных рынках. Облигации самых ненадежных компаний размещаются со ставкой, близкой к 0%.

Кредитное безумие можно наблюдать как в Америке, так и в Европе, не говоря уже о Японии, однако европейский долговой рынок выделяется особым абсурдом. В сравнении с ним рынок США выглядит еще более или менее нормально.

Кредитное безумие можно наблюдать как в Америке, так и в Европе, не говоря уже о Японии, однако европейский долговой рынок выделяется особым абсурдом. В сравнении с ним рынок США выглядит еще более или менее нормально.

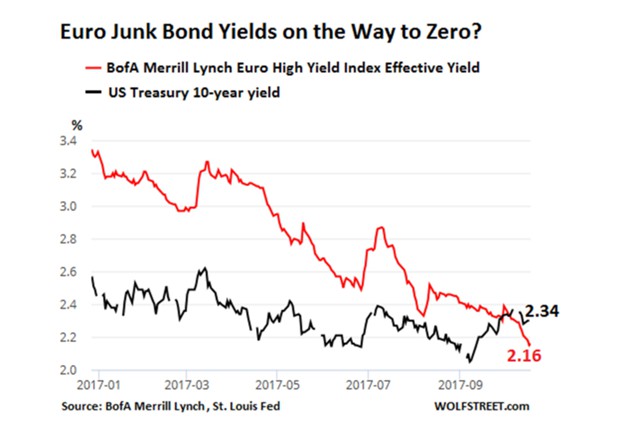

Так, например, доходности десятилетних трежерис находятся в районе отметки 2,37%. Безусловно, это очень низкие значения по историческим меркам. К слову, эта доходность лишь немного превышает официальный уровень инфляции, а если рост потребительских цен усилится, держатели этих бумаг понесут убытки. Так что покупка таких бумаг фактически не компенсирует инвестору риски.

Но, как мы уже сказали, картина рынка в Штатах не идет ни в какое сравнение с тем, что сделал Марио Драги с долговым рынком Старого Света, где огромное количество облигаций торгуется с отрицательной доходностью, а доходность так называемых "мусорных" облигаций составляет чуть более 2%.

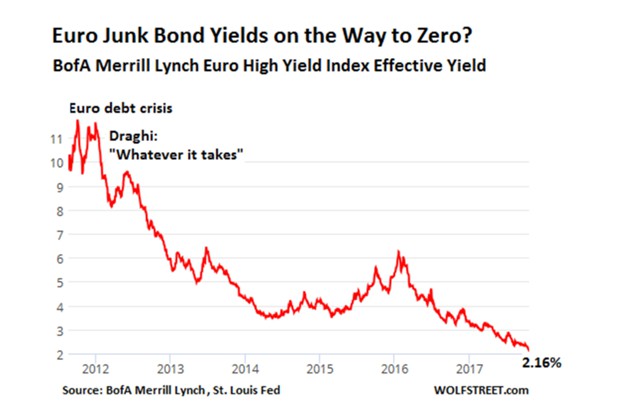

Ниже приведем график, где на основе BofA Merrill Lynch Euro High Yield Index изображена средняя доходность этих самых "мусорных" облигаций еврозоны.

Доходности ненадежных заемщиков стремятся к нулю. Стоит отметить, что доходность десятилетних трежерис, которая начала расти, в конце сентября превысила доходность европейских "мусорных" облигаций. К слову, это случилось впервые за всю историю.

Средняя доходность "мусорных" облигаций рассчитывается на основании корзины корпоративных бондов, не имеющих инвестиционного рейтинга и номинированных в евро. Среди эмитентов таких облигаций числятся и филиалы американских компаний, которые имеют "мусорный" рейтинг. То есть они фактически могут привлекать деньги бесплатно.

Таким образом, Европейский центральный банк, возглавляемый выходцем из Goldman Sachs, создал величайший пузырь на долговом рынке за всю историю существования. Напомним, ЕЦБ, стремясь снизить доходности облигаций, скупает все виды бумаг, включая корпоративные облигации.

Вернемся на несколько лет назад. В 2012 г. Марио Драги произнес свою знаменитую речь, когда заявил, что сделает все возможное, чтобы снизить доходности облигаций. Тогда на долговом рынке Европы царил самый настоящий кризис. Доходности стран периферийной Европы, в частности Италии и Испании, находились на уровне 11-12%. Понятно, что обслуживать долги с такой ставкой эти страны просто не смогли бы, поэтому ЕЦБ принял решение о запуске печатного станка.

"Мусорные" облигации тогда торговались также с доходностью около 12%. Однако уже в 2013 г. они впервые за всю историю упали ниже 5%, сейчас - 2,16%.

Безумие заключается как раз в том, что доходности "мусорных" европейских бондов ниже, чем доходности трежерис, то есть рынок оценивает риски по ним ниже, чем риск правительства США. Вместе с тем, не стоит забывать, что ФРС может в любой момент запустить "печатный станок", поэтому риски долговых обязательств США всегда считались равными нулю.

Безумие заключается как раз в том, что доходности "мусорных" европейских бондов ниже, чем доходности трежерис, то есть рынок оценивает риски по ним ниже, чем риск правительства США. Вместе с тем, не стоит забывать, что ФРС может в любой момент запустить "печатный станок", поэтому риски долговых обязательств США всегда считались равными нулю.

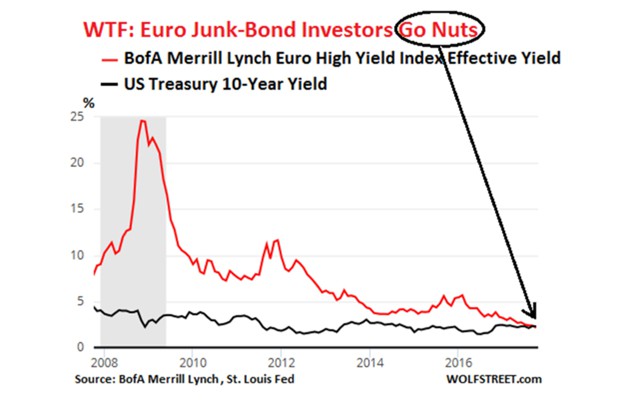

На этом графике отлично видно, что в прошлом, покупая "мусорные" облигации, инвесторы получали существенную премию за риск, а сейчас эта премия стала отрицательной.

На этом графике отлично видно, что в прошлом, покупая "мусорные" облигации, инвесторы получали существенную премию за риск, а сейчас эта премия стала отрицательной.

Вполне возможно, многие из эмитентов этих самых "мусорных" облигаций в обозримом будущем объявят дефолт, а инвесторам придется нести убытки, а среди этих инвесторов очень много пенсионных фондов и страховых компаний, что лишь усугубляет проблему, так как в итоге ни с чем останутся будущие пенсионеры.

В 2019 г. полномочия Марио Драги на посту главы ЕЦБ истекут, и он отправится на заслуженный отпуск, как это сделал в свое время Бен Бернанке, а кому-то придется разгребать все эти проблемы.