На последнем заседании ФРС США было принято решение повысить базовую процентную ставку на 25 базисных пунктов 0.5-0.75%, что в целом соответствовало ожиданиям участников рынка, - отмечает в статье Олег Кузьмин, главный экономист по РФ и СНГ ИК «Ренессанс капитал».

Вместе с тем, обещания относительно будущих намерений регулятора оказались несколько жёстче, чем ожидалось – ФРС выразил готовность трижды повысить ставки в 2017 г., в то время как ранее предполагалось лишь два таких повышения.

Вместе с тем, обещания относительно будущих намерений регулятора оказались несколько жёстче, чем ожидалось – ФРС выразил готовность трижды повысить ставки в 2017 г., в то время как ранее предполагалось лишь два таких повышения.

Хотя, в целом, в последние годы ФРС осуществлял ужесточение политики медленнее, чем предполагали подобные заявления о будущих намерениях, нельзя исключать, что в предстоящем году ситуация изменится на прямо противоположную: всё-таки избрание Дональда Трампа может привести к изменению экономической политики США. Возникает вопрос, насколько негативно это может отразиться на стоимости активов развивающихся рынков и, в частности, России. Давайте аккуратно разберемся.

Безусловно, повышение ставок за рубежом автоматически приводит к снижению склонности инвесторов к риску, что является плохой новостью для всех развивающихся рынков – особенно, если это повышение ставок происходит более резко, чем это изначально ожидалось. В то же время, на наш взгляд, есть основания полагать, что Россия будет в меньшей степени подвержена негативному влиянию данных процессов по сравнению с другими странами.

Во-первых, если говорить про экономику в целом, то в силу известных причин Россия уже была ограничена к доступу на международные рынки капитала и даже прошла период сокращения долговой нагрузки. В связи с этим, повышение стоимости внешних заимствований в следующем году приведёт к менее заметному ужесточению кредитных условий в России, чем в других развивающихся странах. Если же избрание Трампа приведёт к некоторому снижению геополитической напряжённости и ослаблению «духа закона» санкций, при котором компании и банки, не попадающие под санкции напрямую, вновь получат доступ на внешние рынки, то можно будет говорить даже о смягчении кредитных условий для России: доступ на рынки по любым ставкам в любом случае лучше, чем его отсутствие.

Во-вторых, российский рубль также может чувствовать себя достаточно комфортно. По нашим оценкам, отток капитала из России должен сократиться до примерно $30 млрд в 2016-2017 годах по сравнению с почти $200 млрд в предыдущие два года.

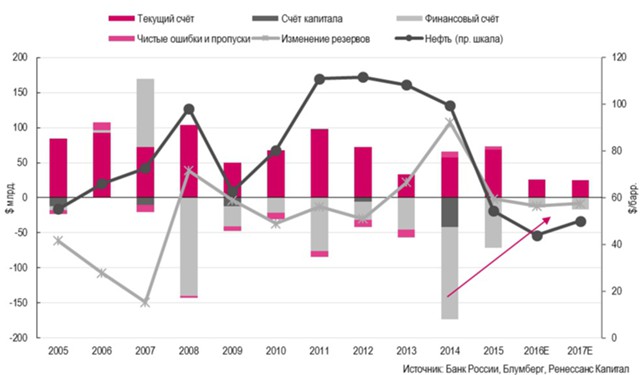

Рис. 1. Платёжный баланс России При этом основная причина сокращения оттока капитала – дальнейшая нормализация объёмов выплат по внешним долгам, которая никак не зависит от изменения ставок за рубежом. В этом нет чего-то загадочного: после введения санкций российским компаниям и банкам приходилось гасить и краткосрочный, и долгосрочный долг; сейчас же остается только долгосрочный, и объемы его погашений постепенно снижаются. Опять же, в случае ослабления санкционного режима, можно ожидать, что чистый отток капитала может быть даже и меньше – по крайней мере, в 2017 году.

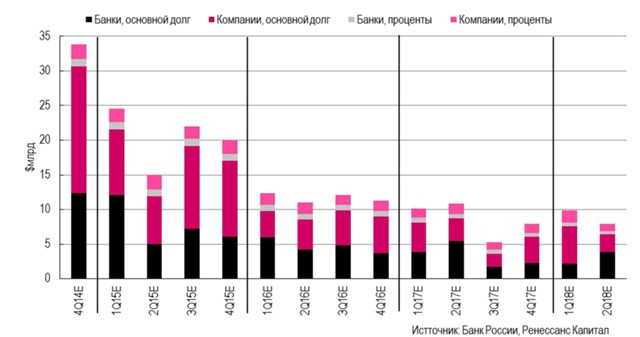

Рис. 2. График погашения внешнего долга  В этих условиях некоторые международные инвесторы рассматривают Россию как «тихую гавань» среди развивающихся рынках в следующем году. Конечно, такое определение может быть несколько преувеличено, пока сохраняется неопределённость относительно будущей динамики нефтяных цен, но есть и дополнительные основания с этим согласиться.

В этих условиях некоторые международные инвесторы рассматривают Россию как «тихую гавань» среди развивающихся рынках в следующем году. Конечно, такое определение может быть несколько преувеличено, пока сохраняется неопределённость относительно будущей динамики нефтяных цен, но есть и дополнительные основания с этим согласиться.

Для инвесторов в российские локальные облигации, независимо от внешних ставок, в следующем году сохранится убедительная история снижения инфляции в среднесрочной перспективе и ортодоксального центрального банка. С еврооблигациями ситуация несколько сложнее, но во многом из-за того, что они уже фактически торгуются на уровнях стран с инвестиционным рейтингом. Инвесторы в акции, наконец, должны будут увидеть восстановление экономического роста после двухлетней рецессии – и что важно, это вполне достижимо даже при более высоких ставках на внешних рынках, если среднегодовая цена на нефть сложится на уровне выше $40 за баррель. Всё это даёт нам основания надеяться, что в следующем году основные классы российских активов могут действительно выглядеть лучше аналогичных активов других развивающихся стран при более активном ужесточении денежно-кредитной политики ФРС США.