Пока весь финансовый мир следит за не очень-то удачными переговорами ОПЕК по стабилизации цен, американские производители не теряют времени даром и хеджируют для себя цену на следующий год.

Еще месяц назад многие эксперты утверждали, что заявления стран-участниц ОПЕК о предварительной договоренности по ограничению объемов добычи нефти не более чем фарс, ну или не более чем банальные словесные интервенции. Сейчас такие заявления выглядят все более похожими на правду. Действительно, сокращать или ограничивать добычу желающих почти нет, и все находят для этого вполне весомые причины.

Еще месяц назад многие эксперты утверждали, что заявления стран-участниц ОПЕК о предварительной договоренности по ограничению объемов добычи нефти не более чем фарс, ну или не более чем банальные словесные интервенции. Сейчас такие заявления выглядят все более похожими на правду. Действительно, сокращать или ограничивать добычу желающих почти нет, и все находят для этого вполне весомые причины.

Ирак, например, сетует на то, что ведет войну с террористами и ему необходимо добывать как можно больше. Иран наотрез отказывается говорить о каких бы то ни было мерах по ограничению, пока не достигнет уровня добычи 4 млн баррелей в сутки. Кстати, Саудовская Аравия, которая и стала инициатором последних переговоров, свою задачу отчасти выполнила. Вряд ли это произошло случайно, но тем не менее саудовцы разместили облигации на сумму $18 млрд фактически на пике нефтяных цен, тем самым обеспечив высокий спрос и относительно низкие доходности.

Напомним, что, по общепринятой информации, в 2014 г. Саудовская Аравия начала стремительно наращивать объемы добычи, для того чтобы убрать с рынка независимых производителей с высокой себестоимостью добычи. Отчасти задачу эту выполнить удалось, но только отчасти.

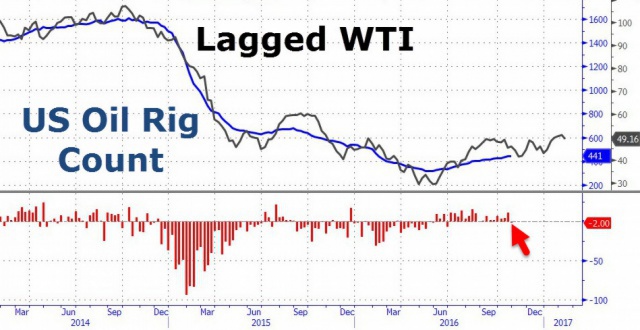

Да, мы увидели довольно сильное снижение числа буровых установок в США, а также значительное снижение добычи. Более того, многие компании сократили инвестиции. В частности, о сокращении вложений в крупные проекты на прошлой неделе сообщила ConocoPhillips.

Но ведь это говорит еще и том, что другие нефтяные компании просто не ждут роста цен на нефть выше, скажем, $60 за баррель. Более того, еще не факт, что в следующем году мы не увидим существенный рост добычи в США. Уже на протяжении нескольких месяцев мы видим в Штатах практически непрерывный рост числа буровых установок. Но самое главное даже не в этом, а в том, что сланцевики вовсе не сидят и не ждут, что цены на нефть внезапно вырастут: они массово хеджируются на текущих уровнях, что позволит им работать в прибыль в следующем году, если, конечно, с финансированием не будет проблем.  Количество нефтяных буровых в США. Zerohedge

Количество нефтяных буровых в США. Zerohedge

По информации EIA, количество коротких позиций во фьючерсах на нефть WTI, открытых производителями и оптовыми торговцами нефти, находится вблизи рекордных значений за последние 10 лет.

Количество коротких позиций, открытых этими участниками рынка, выросло до 540 тыс., и это максимум с 2007 г.

Напомним, в прошлом году банки ужесточили требования к нефтедобытчикам, требуя от них хеджировать цену, и только при этом условии они готовы финансировать проекты. Но и самим сланцевикам так удобнее: они продают дальние контракты, которые и так стоят дороже, чем ближайшие, идут в банки, показывают, что имеют обязательство контрагента купить у них нефть по приемлемой цене, получают деньги и начинают работать.

Таким образом, страны ОПЕК в случае бездействия останутся в проигрышной ситуации. Если они не договорятся, цены пойдут вниз и Саудовская Аравия со своими коллегами будут добывать и продавать по низкой цене, а американским сланцевикам спад нефтяных цен будет безразличен, так как они все равно будут продавать по уже известным ценам.