Саудовская Аравия разместила гособлигации на международном рынке на сумму $17,5 млрд. Это крупнейший выпуск бондов среди развивающихся стран, сообщает Bloomberg News со ссылкой на источники.

Королевство впервые вышло на мировой рынок долговых обязательств, чтобы преодолеть финансовые трудности после двухлетнего падения цен на нефть.

Правительство страны разместило три выпуска долларовых облигаций: пятилетние бонды с доходностью на 140 базисных пунктов выше, чем у соответствующих казначейских облигаций США, 10-летние – на 170 б. п. выше и 30-летние – на 215 б. п. выше, чем госбонды США, сообщили источники.

Ранее предполагалось, что Эр-Рияд разместит бумаги на $10-15 млрд.

Саудиты, "вероятно, хотят использовать промежуток перед выборами и возможным повышением ставки. Напечатать много сейчас и потом посмотреть, как будет разворачиваться ситуация", - считает трейдер GMSA Investments Ltd. в Лондоне Анджело Розетто.

Сделку по размещению совместно координировали Citigroup Inc., HSBC Holdings Plc и JPMorgan Chase & Co. Bank of China Ltd., BNP Paribas SA, Deutsche Bank AG, Goldman Sachs Group Inc., Morgan Stanley, Mitsubishi UFJ Financial Group Inc. и NCB Capital также помогали в организации выпуска.

Предыдущий рекорд размещения для развивающихся стран установила Аргентина, которая ранее в этом году продала облигации на сумму $16,5 млрд.

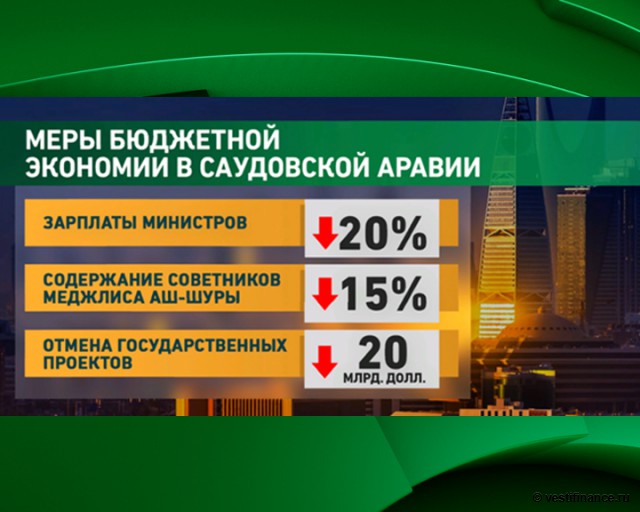

Инфографика  Первое размещение гособлигаций Саудовской Аравии на международном рынке является частью масштабного плана страны по снижению зависимости от нефтяных доходов. План был представлен в ноябре 2015 г. в связи с тем, что цены на нефть упали до $50 за баррель по сравнению со $115 за баррель годом ранее.

Первое размещение гособлигаций Саудовской Аравии на международном рынке является частью масштабного плана страны по снижению зависимости от нефтяных доходов. План был представлен в ноябре 2015 г. в связи с тем, что цены на нефть упали до $50 за баррель по сравнению со $115 за баррель годом ранее.

Ссылки по теме Кувейт выпустит бонды на $16,6 млрд Саудовская Аравия займет $10 млрд у группы банков Саудиты утвердили план спасения экономики Из-за падения цен на рынке нефти шесть стран Совета сотрудничества арабских государств Персидского залива вынуждены прибегать к масштабной эмиссии бондов.

Облигации Саудовской Аравии стали последними в серии выпусков стран Персидского залива. В мае Катар продал бумаги на $9 млрд, что до сегодняшнего дня было рекордным выпуском для Ближнего Востока. В апреле Абу-Даби привлек $5 млрд на долговом рынке, Оман выпустил бонды на $4,5 млрд.