Нефтяные рынки продолжают обсуждать капризы статистики: сколько нефти и нефтепродуктов хранится в танкерах, сколько осталось в США, сколько уже накопил Китая в стратегических резервах.

Складывается ощущение, что нефти вокруг слишком много. Именно поэтому цены упали на 10% в течение последних трех недель.

Между тем, в самом начале цепочки поставок нефти наблюдается очень интересная ситуация. Оборудование, которое как раз и формирует эти конечные запасы, во всем мире постепенно перестает работать. Каждую неделю все большее число буровых установок зарастает сорняками или обрастает моллюсками. Это все равно что не беспокоиться о будущем, смотря на полный холодильник, в то время как фермеры прекратили выращивать продукты питания.

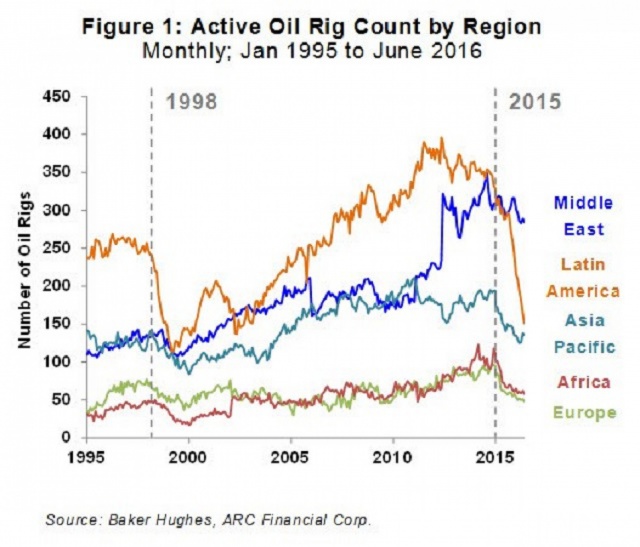

Если посмотреть на долгосрочную динамику активных буровых установок от Bakerg Huges, то мы увидим, что везде, за исключение Ближнего Востока, показатель вернулся к середине 2000-х гг. Но потребление нефти только растет: за последние 10 лет мир стал сжигать больше на 10 млн баррелей нефти ежедневно.

Производители нефти начали сокращать программы по разведке с января 2015 г., то есть более 18 месяцев назад. Тогда за пределами США и Канады насчитывалось 982 буровые, сейчас только 677, то есть падение превысило 30%. И это число будет снижаться дальше.

В Латинской Америке зафиксировано самое большое падение. Количество буровых в Бразилии, Колумбии и Мексики сократилось более чем на две трети. В Аргентине показатель сократился на 40%.

В Латинской Америке зафиксировано самое большое падение. Количество буровых в Бразилии, Колумбии и Мексики сократилось более чем на две трети. В Аргентине показатель сократился на 40%.

Высокие издержки, бюрократия и политические проблемы усиливают воздействие низких цен. И самое интересное, что подобное латиноамериканские нефтяники переживали во время кризиса 1998 г.

С начала 2015 г. число нефтяных скважин в Азиатско-Тихоокеанском регионе сократилось на 22%. Хотя сам регион включает много стран, нефть добывается в основном в Китае и Индии.

Африканские и европейские направления деятельности очень схожи по размеру и характеру. Европа добывает на шельфе Северного моря, а Африка – у западного побережья континента. Активность в обоих регионах резко упала в первой половине 2015 г., а затем падение замедлилось.

Ситуация на Ближнем Востоке несколько другая, так как стоимость добычи здесь ниже, а многие страны пытаются выйти победителями из глобальной ценовой войны. Рост числа буровых в 2012 г. связан с возвращением Ирака на рынок. По-прежнему стабильно держится показатель в Саудовской Аравии. Но в целом в регионе существует серьезный недостаток капитала на разведку, как и везде.

Ну а если вернуться к Северной Америке, то стоит вспомнить, что рынок зациклен на количестве буровых установок в США, число которых выросло более чем на 50, после того как стоимость WTI превысила $45 за баррель.

Но 50 установок - это не так много, если учесть, что 75% из 1500 буровых установок, работающих в начале 2015 г., по-прежнему стоят без дела. Это еще больший спад, чем в Латинской Америке. Так насколько реалистичны страхи, что несколько буровых установок в США смогут компенсировать повсеместно снижающуюся буровую активность?

Маловероятно, что в реальных объемах в мире некоторых рост числа установок в США будет играть хоть какую-то серьезную роль. Следует признать, что производительность буровых установок значительно лучше сейчас, чем в 2015 г. Каждая такая установка может добывать больше нефти, но более 85% мировой добычи находится за пределами США, а продуктивность за последние 18 месяцев не увеличивалась так быстро, чтобы компенсировать падение расходов и замедление активности.

Нефтяные запасы и резервы могут быть полными сейчас, но на фоне растущего потребления их хватит совсем ненадолго. И чем ниже упадут цены сейчас, тем быстрее эти запасы будут истощаться.