2019 год оказался крайне неплохим для всех типов активов – от акций и облигаций, до золота и других драгоценных металлов (золото прибавило порядка 18%, серебро – 15%, а платина – 20%). Подобная картина «тотального» роста активов случается довольно редко, поскольку многие драгоценные металлы (в особенности, золото) воспринимаются как хеджирующий актив, а его корреляция с фондовыми индексами крайне низка. Учитывая, что аналитики ожидают сохранения позитивного тренда на финансовых рынках, можно ли ждать роста золота в новом году, анализирует Денис Горев, начальник управления доверительных операций УК "ВЕЛЕС Менеджмент".

Для начала проанализируем, какие факторы влияли на драгоценные металлы в 2019 году:

Для начала проанализируем, какие факторы влияли на драгоценные металлы в 2019 году:

1) Ухудшение геополитической ситуации, в основном по причине торговых войн между США и Китаем – на этом фоне инвесторы начали вновь наращивать свою позицию в золоте, как «защитном активе».

2) Мягкая монетарная политика, проводимая как ФРС в ответ на замедление экономической активности, поначалу заключавшаяся в снижении ставки, однако в конце года принявшая форму QE, ибо ФРС вновь приступило к увеличению своего баланса (официально, правда, QE4 еще не объявлено) – на этом фоне на рынках вновь включился режим risk-on и инвесторы устремили свои взоры в сторону более рискованных активов, в особенности с развивающихся рынков. В свете этого доллар начал слабеть против остальных валют, что дало позитивный толчок всем сырьевым активам, в том числе и драгоценным металлам.

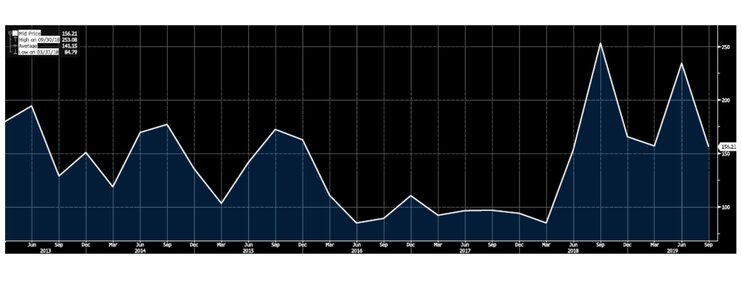

3) Покупки золота центральными банками (в особенности центробанками с развивающихся рынков) – по сути, ЦБ стали новым крупным игроком на данном рынке, который покупает золото без оглядки на цены, что сдерживает колебания данного металла и при стабильно растущем спросе поднимает котировки.

Покупки золота центробанками (в тоннах в квартал) В результате все эти факторы и привели к росту золота в 18% в прошлом году. Но продолжится ли тренд? Судя по всему, глобальная напряженность немного снизится – на фоне договоренностей в торговой войне между Китаем и США (пусть даже и в виде Фазы 1), что снизит спрос на золото как на «защитный актив». Однако оставшиеся факторы сохранятся: до тех пор, пока экономики не вернутся на четкую траекторию роста, ЦБ будут вынуждены сохранять мягкую монетарную политику, а это отразится на желании (и возможности) инвесторов смотреть на рискованные активы. На этом фоне отток из доллара (как валюты-убежища) сохранится, и сырьевые товары получат новый импульс для роста; что же касается покупок золота центробанками – то и в следующем году мы ожидаем их в аналогичном (или даже больше) объеме, особенно сильно это будет наблюдаться со стороны центробанков развивающихся стран (в основном - Китая), поскольку доля золота в их резервах крайне мала (по сравнению с развитыми странами).

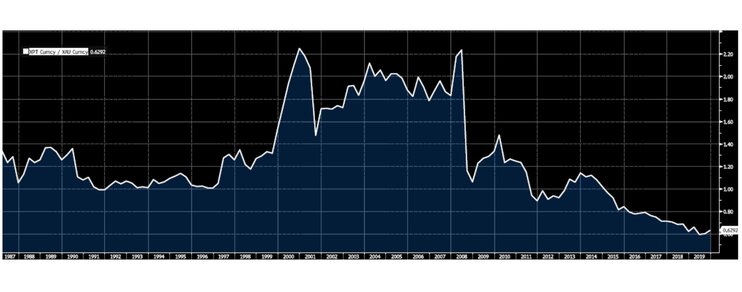

В результате, по текущему году мы сохраняем позитивный взгляд на драгоценные металлы, однако, это может показаться странным, но больше потенциала мы видим у платины и серебра, нежели у, собственно, золота. В пользу более опережающего роста платины говорит исторически максимальный дисконт ее цен к золоту. В прошлые циклы QE дисконт обычно сокращался, что может произойти и в этот раз. Что касается серебра, то данный металл традиционно показывает динамику с большей бетой к золоту, что при росте последнего позволит серебру обогнать золото.

Отношение платины к золоту

Источник: Bloomberg

Таким образом, мы бы ожидали повторения ситуации, когда «прилив поднимает все лодки», где «приливом» выступает ликвидность, поступающая на рынки благодаря мягкой монетарной политике центробанков. Однако в отсутствие геополитических рисков золото может оказаться аутсайдером в данном забеге – серебро и платина выглядят более интересно и могут показать доходность, превышающую цифры 2019 года.