12 апреля на заседании Комитета по малому и среднему бизнесу Ассоциации банков России председатель Комитета профессор В.В. Высоков представил результаты опроса среди банков по цифровым технологиям для малого бизнеса. Анкетирование проводилось среди банков-участников Ассоциации, для которых работа с малым бизнесом является приоритетным направлением: кредиты МСБ составляют 26% масштабов бизнеса.

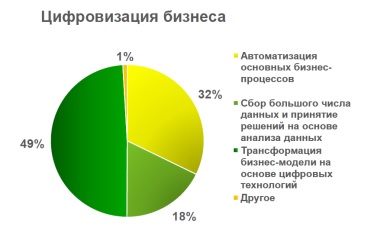

Почти половина банков (49% ответов) считают, что цифровизация означает трансформацию бизнес-модели на основе цифровых технологий, но треть (32%) полагают, что достаточно ограничиться автоматизацией существующих бизнес-процессов.

Затраты на диджитализацию операций для МСБ у 31% банков («энтузиастов цифровизации») составляют более 20% непроцентных расходов, а 46% банков («прагматиков») выделяют на эти цели менее 10% расходов.

Практически все банки активно используют цифровые технологии для рассчетно-кассового обслуживания (в рублях и валюте), валютного контроля, почти 80% банков предоставляют услуги мобильного банкинга.

Банки не только самостоятельно развивают каналы цифровизации услуг для МСБ, но также обращаются к аутсорсингу (77%), участвуют в проектных командах платежных систем (38%), Банка России (23%), операторов связи (15%).

Среди участников опроса 70% банков принимают электронные заявки на открытие расчётного счета, 62% — на получение пластиковой карты, 54% — на подключение ДБО, 46% — на выдачу кредита. Факторы, которые тормозят переход с «бумажного РКО» на ДБО: соображения безопасности, ИТ — грамотность клиентов, отсутствие финансовых стимулов.

Для клиентов МСБ уже сегодня 77% банков предоставляют услуги прямого доступа на биржу для валютных операций, 62% предлагают функциональный справочник контрагентов, половина используют шаблоны документов, автозаполнение платежных поручений с помощью мобильных приложений.

Банки оказывают электронные нефинансовые услуги для МСБ по поиску контрагентов (77% банков), консультированию по внешнеэкономической деятельности (46%), бизнес-планированию (23%), юридической помощи (23%), а также различным направлениям бизнес-обучения и налогообложению (по 15%). Все банки активно используют средства информационной безопасности при оказании услуг для МСБ разных производителей.

Банки используют технологии самообслуживания для самоинкассации, терминалы для получения выписок по счету и мобильные приложения. Более половины банков используют стандартные рыночные решения для мобильных приложений, остальные участники рынка либо не используют мобильные приложения для МСБ, либо занимаются собственными разработками таких ИТ-решений.

Среди приоритетов цифровизации — развитие мобильного банкинга, антифрод, расширение ассортимента и повышение качества услуг по РКО в рублях, пластиковым картам, использование цифровой подписи, предоставление справок и выписок. Менее приоритетными являются операции по цифровизации по закрытию счета, валютному контролю и РКО в валюте.

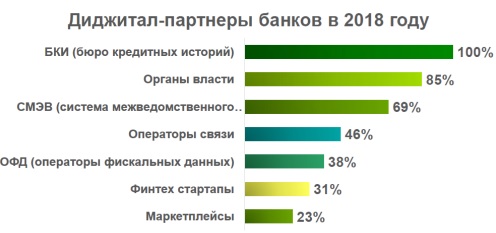

В управлении рисками МСБ все банки используют внешние данные информационных агентств, БКИ, проводят анализ транзакций, половина банков уже взаимодействует с операторами фискальных данных, почти 40% проводят поведенческий анализ, 15% — работают с операторами мобильных сетей.

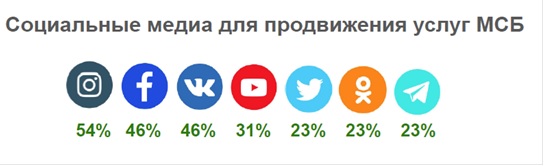

Практически все банки используют для обслуживания МСБ: интернет, мобильный банкинг, сайты, банкоматы, терминалы, контакт-центры. Почти треть банков обслуживают МСБ с помощью маркетплейсов, мессенджеров и социальных сетей. Уже сейчас 31% кредитных заявок МСБ направляют онлайн, к 2024 году доля таких заявок вырастет до 54%.

Среди каналов продаж к 2024 году количество офлайн-услуг в офисах сократится с 49% до 29%, одновременно вырастет роль ДБО с 12% до 17%, мобильного банкинга (с 10% до 13%), маркетплейсов (с 4% до 11%), соцсетей и мессенджеров (с 7% до 10%).

У большинства банков серьезные планы по использованию BigData и искусственного интеллекта(AI), в том числе в кредитном скоринге, кросс-продажах, агрегированных данных (69%), идентификации (54%), анализе антифрода (46%), управлении терминалами (31%), использовании чат-ботов (23%) и работе клиентских менеджеров (15%).

Результаты анкетирования позволяют сравнить стратегии цифровизации, в том числе для внедрения лучших практик. Банки-лидеры цифровизации для МСБ не только используют большие бюджеты, но и активно трансформируют свои бизнес-модели, взаимодействуют с участниками рынка, смелее отдают на аутсорсинг решение отдельных задач, внедряют методы анализа больших данных и искусственного интеллекта, используют ИТ для обучения и нефинансовых услуг МСБ.

Небольшие банки не так громко, как лидеры, но уверенно реализуют программы цифровизации в работе с МСБ. При этом они используют преимущества, связанные с более низкими затратами и рисками при внедрении уже апробированных технологий, а также свою близость к клиенту («последняя миля» цифровизации), делают более доступной цифровизацию финансовых услуг для МСБ.

Оцените материал:

Источник: Центр-Инвест