Рыночные индикаторы

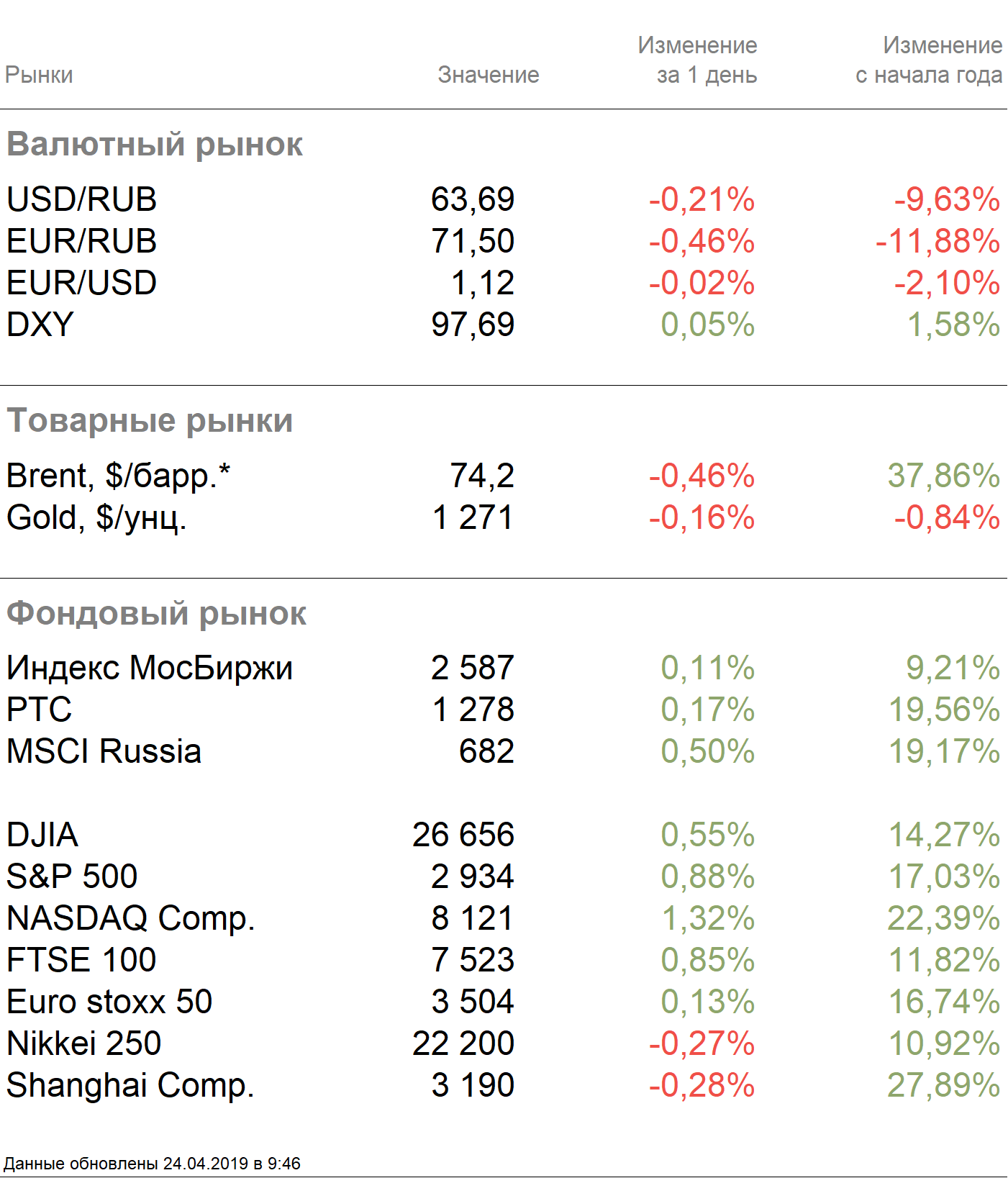

Рынки

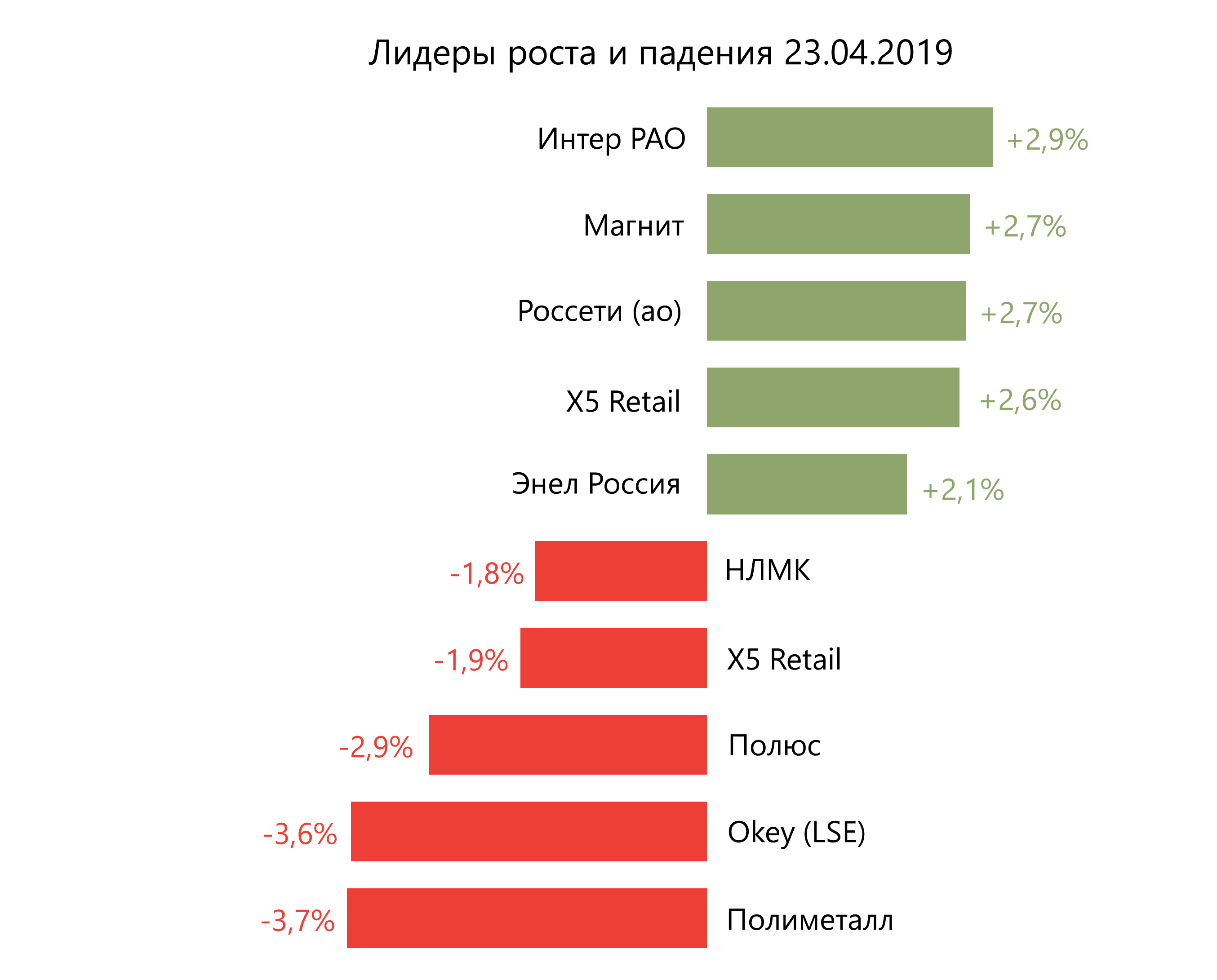

По нашим оценкам, сегодня российский рынок откроется небольшим снижением после падения в среду, когда индекс Мосбиржи упал на 0,33%, РТС — на 1,08%.

Рубль ослаб к доллару и евро до 64,32 руб. и 71,76 руб. соответственно.

В числе аутсайдеров оказались O’кей (-2,2%), ПИК (-1,5%), Татнефть ап (-1,3%), X5 Retail Group (-1,1%), Интеррао (-1%).

Лидерами роста стали Россети ап (+2,8%), НМТП (+1,3%), ВТБ (+1,2%), Полюс (+1,2%), Северсталь (+1,2%).

На сегодня запланирована встреча Владимира Путина и Ким Чен Ына, которая состоится во Владивостоке.

Нефть марки Brent подорожала на утренних торгах в четверг до $74,8/барр.

По данным EIA, запасы сырой нефти США увеличились на 5,5 млн барр. против прогнозируемого роста на 1,3 млн барр.

Американские торговые площадки закрылись в минусе. Dow Jones и S&P 500 снизились на 0,22% на фоне смешанной корпоративной отчётности.

Boeing сократил выручку на 2%, до $22,9 млрд, чистая прибыль уменьшилась г/г на 13%, до $2,15 млрд.

AT&T отчитался о росте выручки г/г за 1К19 на 17,8%, до $44,8 млрд, и о снижении чистой прибыли на 12,1%, до $4,1 млрд.

Caterpillar отчитался о росте выручки за 1К19 до $13,47 млрд, что оказалось выше ожидаемых $13,4 млрд. Чистая прибыль компании выросла г/г на 13%, до $1,88 млрд.

Domino’s отчиталась о росте выручки на 6,4%, до $836 млн, что оказалось хуже прогнозируемых $849,6 млн, чистая прибыль компании выросла г/г на 4,4%, до $92,7 млн.

Сегодня Синдзо Абэ проведет встречи с представителями Европейского совета, после чего у него запланированы переговоры с главой Минфина США Стивеном Мнучином.

ЦБ Канады завершил программу роста ставок, сохранил ключевую ставку на уровне 1,75% и обозначил курс на дальнейшее снижение.

Азиатские рынки торгуются в разнонаправленно. Nikkei прибавил 0,48%, Shanghai снизился на 1,24%.

Банк Японии сохранил мягкую риторику, заявив, что намерен поддерживать процентные ставки на крайне низком уровне как минимум до 2020 г.

Процентная ставка была оставлена на уровне минус 0,1%, наряду с обещанием направлять доходность 10-летних государственных облигаций на уровне около 0%, в основном в соответствии с ожиданиями рынка.

Европейские индексы в основном закрылись в минусе. Euro Stoxx 50 снизился на 0,03%.

Индекс доверия предпринимателей к экономике во Франции в апреле вырос с мартовских 104 п.п., до 105 п.п. В перерабатывающей промышленности показатель упал с 103 п.п., до 101 п.п.

Премьер-министр Великобритании, Тереза Мэй, одобрила работу Huawei над созданием сети 5G в Великобритании, отвергнув предупреждения США об угрозе национальной безопасности страны.

Сегодня обнародуют ставки ЦБ Швеции, Индонезии, Турции, Украины.

DXY снизился на 0,14%, S&P 500 futures вырос на 0,14%.

Новости

Petropavlovsk опубликовал финансовые результаты по МСФО за 2018 г., в соответствии с которыми выручка компании снизилась на 15%, до $499,8 млн. Показатель EBITDA упал на 27%, до $143 млн. Чистая прибыль, приходящаяся на основных акционеров, сократилась на 34%, до $24,5 млн.

Группа компаний Протек отчиталась о снижении выручки по МСФО за 2018 г. на 3%, до 251,73 млрд руб., показатель EBITDA компании сократился на 2%, до 9,36 млрд руб., чистая прибыль составила 6,18 млрд руб. (+10%).

ТМК опубликовала операционные результаты за 1К19, согласно которым общий объем отгрузки труб компании сократился г/г на 2%, до 966 тыс. т.

ТМК ожидает в 2019 г. сохранения стабильного уровня спроса на бесшовные трубы промышленного назначения на европейском рынке, а также улучшения структуры продаж Европейского дивизиона за счет увеличения доли высокомаржинальной трубной продукции (OCTG). В целом компания ожидает увеличение объемов отгрузки трубной продукции в Российском и Европейском дивизионах в 2019 г. по сравнению с 2018 г., что обеспечит улучшение финансовых показателей по дивизионам по итогам всего 2019 г.

ТМК планирует разместить в рамках SPO 59,4% акций румынской дочки TMK-Artrom на бирже в Бухаресте. В консолидированную по европейским активам компанию TMK-Artrom Group включены TMK-Resita, TMK-Italia, TMK Industrial Solutions (TMK IS) и TMK-Assets.

Акрон опубликовал операционные результаты за 1К19, согласно которым компания увеличила производство основной товарной продукции г/г на 2%, до 1,94 млн т, производство минеральных удобрений достигло 1,65 млн т. (+4% г/г), производство товарной продукции по группе промышленных продуктов осталось на уровне 1К18 — 256 тыс. т. В апреле 2019 г. Еврокомиссия приняла решение ввести предварительные антидемпинговые пошлины на импорт КАС из России в размере 31,9% для Акрона и 34% для остальных производителей. Компания ожидает потери от введения пошлин в 2019 г. в размере не более $10 млн (9% от консенсус-прогноза выручки на 2019 г.).

По данным СПАРК, Mail.ru Group стала владельцем 50,83% компании разработчика платформы по размещению видеорекламы, Nativeroll. Антон Бещеков, Глеб Буров и Андрей Бузина сохранили за собой долю сервиса в размере по 15,16%, еще 3,69% остались у Дмитрия Островцева.

Наблюдательный совет Алросы рекомендовал утвердить дивиденды за 2П18 в размере 4,11 руб./акция, что на 25% ниже консенсус-прогноза (5,47 руб./акция). Дивидендная доходность составит 4,3%. Рекомендуемая дата закрытия реестра —15 июля 2019 г. За 1П18 размер дивиденда составил 5,93 руб./акция. ALRS (-1%).

Акционеры Мать и дитя утвердили выплату дивидендов за 2018 г. в размере 10,65 руб./акция. Дивидендный доход составит 3,3% годовых по курсу на 24.04.2019. Совокупный объем дивидендов за 2018 г. составит 800 млн руб. по сравнению с 451 млн руб. за 2017 г. Дата закрытия реестра — 24 мая.

Сбербанк принял решение инвестировать в Rambler Group с целью развития на его базе лидера российского рынка медиа и развлечений. Стороны подписали юридически обязывающие документы. Digital-продукты и сервисы Rambler Group будут интегрированы в экосистему Сбербанка. Участие Сбербанка будет выражаться в инвестициях в капитал Rambler Group (cash-in). Получение денежных средств действующими акционерами Rambler Group в рамках сделки не предполагается.

Доля Сбербанка в Rambler Group составит 46,5%, доли действующих акционеров Rambler Group — A&NN и Era Capital — 46,5% и 7% соответственно. Управление компанией будет осуществлять совет директоров, в который войдут по три представителя от Сбербанка и A&NN и один представитель от Era Capital. Сделку планируется закрыть в 3К19 после одобрения ФАС.

Сбербанк инвестирует в Rambler порядка 11 млрд руб., по информации СМИ (Сбербанк сумму не раскрывает), средства будут направлены на погашение долга и на развитие онлайн-кинотеатра Okko и других медиаактивов группы.

По сведениям Коммерсанта, Сбербанк также может приобрести торговый центр «Галерея» в Санкт-Петербурге (общая площадь — 192 тыс. кв. м, арендная — более 90 тыс. кв. м) у фонда недвижимости Morgan Stanley. Стоимость сделки оценивается в 70-80 млрд руб., выручка управляющей компании «Галереи» в 2017 г. составляла 6,4 млрд руб., чистая прибыль — 3,5 млрд руб.

Mail.ru Group и ivi в сотрудничестве с АДВ Лаб запустили инструмент для показа таргетированной видеорекламы на устройствах Smart TV. Аудитория онлайн-кинотеатра ivi охватывает до 90% пользователей Smart TV, что дает возможность показывать видеорекламу широкому кругу потенциальных потребителей.

В ходе дня инвестора финансовый директор Polymetal Максим Назимок сообщил, что компания внесла в список активов для потенциальной продажи Северо-Калугинское и Сопку Кварцевую. В списке уже состоят Ведуга, Личкваз, Маминское и Кутын. Карьер Кравцевой Сопки планируется полностью отработать во 2К19. Polymetal планирует получить выручку от продажи Сопки в размере $15 млн. В 2018 г. на Сопке было добыто 627 тыс. т руды с содержанием золота 2,7 г/т, серебра — 104 г/т.

Яндекс запустит летом первый в Казани сервис каршеринга. Автопарк будет включать в себя несколько сотен автомобилей среднего, бизнес-класса и грузовых машин. Сервис Яндекс.Драйв с февраля 2018 г. работает в Москве, в декабре 2018 г. сервис был запущен в Санкт-Петербурге. В автопарке находится более 9,5 тыс. машин. На текущий момент количество поездок, произведенных водителями составляет около 16,5 млн.

Новатэк объявил о запуске в промышленную эксплуатацию производства сжиженного природного газа на «Криогаз-Высоцк» (СП Новатэка и Газпромбанка). «Криогаз-Высоцк» — проект по среднетоннажному производству СПГ мощностью 660 тыс. т в год, его маркетинговая стратегия предусматривает бункеровку судов, мелкооптовую реализацию СПГ, а также поставки СПГ в качестве моторного топлива для автотранспорта на рынки Балтики, Скандинавии и Северо-Западной Европы.