Рыночные индикаторы

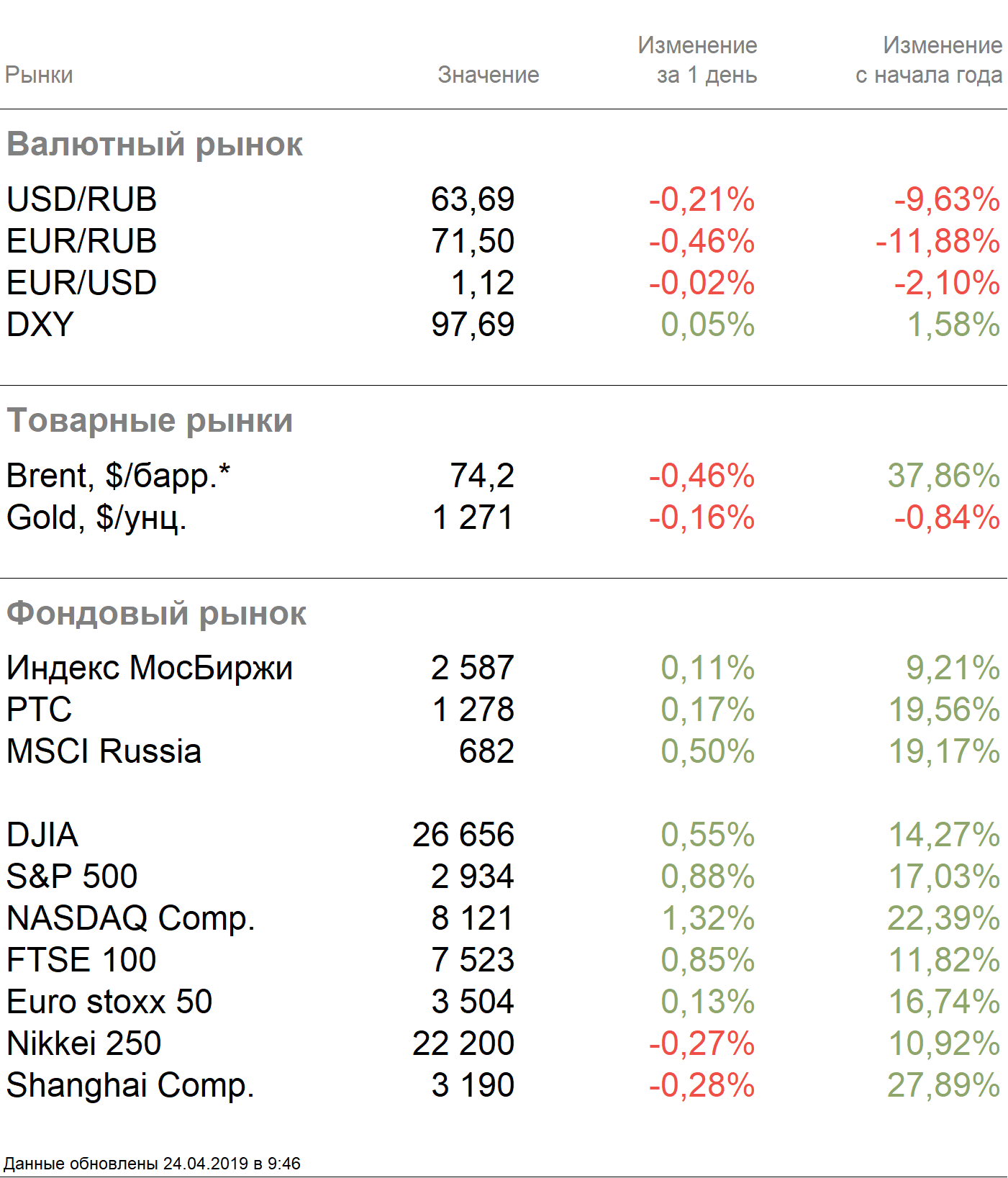

Рынки

По нашим прогнозам, сегодня российский рынок откроется небольшим снижением после роста во вторник, когда индекс Мосбиржи вырос на 0,11%, РТС — на 0,17%.

Рубль укрепился к доллару и евро до 63,69 руб. и 71,5 руб. на фоне растущей нефти.

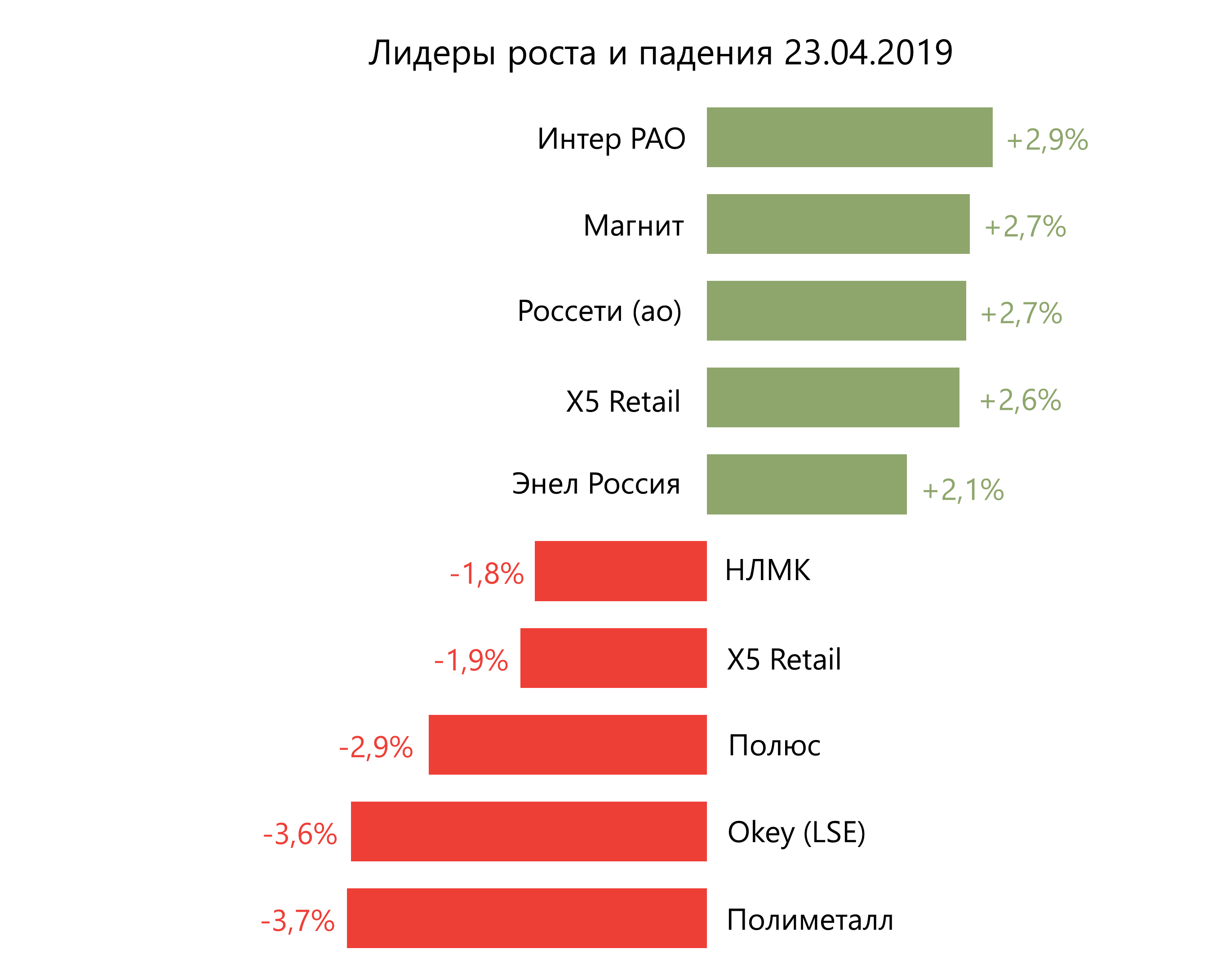

Лидерами роста стали Интеррао (+2,9%), Магнит (+2,7%), Россети ао (+2,7%), X5 Retail Group (+2,6%), Энел Россия (+2,1%).

В числе аутсайдеров оказались Полиметалл (-3,7%), О'кей (-3,6%), НЛМК (-1,8%) после прогнозов по снижению производства во 2К19.

Нефть марки Brent подешевела на утренних торгах в среду до $74,3/барр. после публикации данных API о росте запасов нефти за прошлую неделю на 6,86 млн барр.

Лидер КНДР Ким Чен Ын прибыл в Россию, его встреча с Путиным состоится 25 апреля во Владивостоке. Это будет первая встреча руководства стран на российской территории после с 2011 г., когда визит в Россию нанёс предшественник высшего руководителя КНДР, Ким Чен Ир.

Американские площадки закрылись в плюсе. Dow Jones вырос на 0,55%, S&P 500 — на 0,88%, Nasdaq Composite прибавил 1,3% на фоне сильных финансовых результатов за 1К19 Coca-Cola, United Technologies Corp. (UTC) и Twitter, акции Amazon росли в преддверии отчетности.

Продажи новых домов в США в марте выросли м/м на 4,5%, до 692 тыс., что оказалось максимумом с ноября 2017 г.

Главный советник президента США по экономическим вопросам, Ларри Кудлоу, сообщил во вторник, что мировая экономика находится практически в рецессии, в отличие от экономики США, и предоставил прогноз по росту ВВП в 2019 г. на 3%.

Сегодня ЦБ Канады примет решение по ключевой ставке.

Азиатские площадки торгуются в красной зоне в среду. Nikkei упал на 0,28%, Shanghai — на 0,41%. Негативная динамика обусловлена новостями о возможном изменении риторики ЦБ Китая по наращиванию стимулирования экономики.

Европейские площадки закрылись во вторник разнонаправленно. Euro Stoxx 50 прибавил 0,13%.

S&P 500 futures снизился на 0,12%.

Новости

Правительство Бразилии внесло изменения в законопроект о пенсионной реформе. Комитет по конституционным и правовым вопросам опубликовал данные, согласно которым за десятилетие проект обеспечит экономию около 1 трлн реалов ($255 млрд).

После одобрения законопроекта он должен поступить в специальную комиссию нижней палаты, прежде чем быть рассмотренным на пленарном заседании нижней палаты, где ему потребуется не менее 308 голосов за два тура голосования для того, чтобы перейти в Сенат.

НЛМК сообщила об ожидаемом сокращении выручки кв./кв. в 1К19 на фоне снижения средних цен реализации, выручка увеличилась г/г на 3%, до $2,8 млрд. Показатель EBITDA снизился г/г на 14%, до $695 млн, в связи с относительно более высокими затратами на сырье, чистая прибыль сократилась до $382 млн (-24% г/г). Свободный денежный поток увеличился г/г на 11% и на 35% кв./кв., до $673 млн., что позволило компании рекомендовать дивиденды в размере более 100% FCF.

Компания ожидает снижения производства кв./кв. во 2К19 на 6–8% из-за начала работ по реконструкции доменной печи № 6 и ремонта в конвертерном цехе № 2, что негативно повлияет на квартальные продажи.

Генеральный директор НЛМК в ходе телефонной конференции подтвердил, что компания планирует выпустить 12 млн т стали в 2019 г., несмотря на ожидаемое сокращение выплавки металла во 2К19. Восстановление объемов производства ожидается в 4К19. Прогнозируемый выпуск стали в 2020 г. составляет примерно 12,5 млн т.

Совет директоров НЛМК рекомендовал выплатить дивиденды за 1К19 в размере 7,34 руб./акция, текущая оценка дивидендной доходности — 4,2%. Дата закрытия реестра — 19 июня. Вместе с объявленным дивидендом за 4К18 (реестр по которому закрывается 6 мая 2019 г.) дивиденды составят 13,14 руб., что предполагает полугодовую доходность 7,5%.

Выручка Северстали в 1К19 сократилась кв./кв. на 2,6%, до $2,031 млн. (-6,5% г/г), поскольку рост объемов продаж стальной продукции был нивелирован снижением цен. EBITDA группы снизилась до $663 млн (-16,5% кв./кв., −6,1% г/г) ввиду более высокой себестоимости производства. Чистая прибыль уменьшилась до $428 млн. (-7,2% г/г), а свободный денежный поток вырос г/г на 34,6%, до $389 млн, за счет положительных изменений в оборотном капитале. Объявленные квартальные дивиденды превысили 100% квартального FCF.

Северсталь ожидает увидеть во 2К19 результаты от восстановления цен на сталь в Китае и России, рост цен на железорудное сырьё также положительно скажется на финансовых показателях.

Полюс опубликовал производственные результаты за 1К19, согласно которым выручка от продаж золота составила $741 млн (+22%г/г). Чистый долг на конец марта составил $3,011 млрд (-2% г/г). Общий объем производства золота за 1К19 вырос г/г на 19%, до 601 тыс. унций. Объем добычи руды составил 13 946 тыс. т (+58% г/г) вследствие активизации горных работ на Наталкинском месторождении, а также из-за увеличения производительности действующих активов после реализации проектов по расширению перерабатывающих мощностей. Объем переработки руды составил 10 284 тыс. т (+21% г/г).

Аэрофлот опубликовал операционные результаты за 1К19. За три месяца 2019 г. Группа Аэрофлот перевезла 12,8 млн пассажиров (+16,2% г/г), компания Аэрофлот перевезла 8,5 млн пассажиров (+14,3% г/г). Пассажирооборот группы увеличился на 16,7% г/г, предельный пассажирооборот компании вырос на 12%. Процент занятости пассажирских кресел по группе Аэрофлот снизился на 0,6 п.п., до 77,9%, по компании показатель снизился на 0,7 п.п., до 75,8%.

Юнипро сообщила о росте выработки электроэнергии за 1К19 г/г на 7,5%, до 13,6 млрд кВт.ч, Производство тепловой энергии уменьшилось г/г на 11,1%, до 810,1 тыс. Гкал., что объясняется погодными условиями. Прирост объема генерации в первом квартале 2019 г. обусловлен увеличением выработки на Сургутской ГРЭС-2, а также работой энергоблока № 7 Сургутской ГРЭС-2, находившегося в капитальном ремонте в феврале—марте 2018 г. Также в результате повышения загрузки Системным оператором, Березовская ГРЭС увеличила объем генерации на 16%.

Наблюдательный совет ВТБ принял решение направить на выплату дивидендов за 2018 г. 15% прибыли по МСФО в связи с ростом требований Банка России к достаточности капитала системно значимых банков. Остальная часть прибыли пойдет на повышение уровня достаточности капитала банка. По итогам 2019 г. банк намерен вернуться к практике выплаты дивидендов в размере 50% от чистой прибыли.

По информации Коммерсанта, Сбербанк рассматривает возможность финансирования сделки по покупке бизнеса гипермаркетов компании О'Кей для своего СП с Яндексом на базе Яндекс.Маркета. О'Кей ранее сообщал, что совет директоров группы анализирует различные опции в отношении бизнеса гипермаркетов, включая выражение заинтересованности в этом бизнесе со стороны Сбербанка. Сделка может способствовать развитию Яндекс.Маркета за счет оптимизации логистики, детали сделки пока неизвестны.

Яндекс начал выпуск платежной карты Яндекс.Плюс в партнерстве с Альфа-банком и Тинькофф банком. Особенностью карты — повышенный кэш-бэк в размере 10% от пользования одним из сервисов Яндекса, который будет меняться каждый три месяца, стандартный кэш-бэк 5% от пользования всеми сервисами Яндекса: Афиша, Путешествия, Еда, Драйв, Беру и т. д.

Глава Новатэка Леонид Михельсон в ходе ГОСА сообщил, что компания планирует запустить четвертую линию Ямал СПГ в конце 2019 — начале 2020 г. Это позволит увеличить производственные мощности завода с 16,5, до 17,4 млн т СПГ в год.