Глобальные рынки

Активный спрос на металлы двигает рынки ЮВА

Прошлая неделя в целом выдалась для рынков позитивной, особенно для развивающихся стран — оптимизма инвесторам добавила риторика ФРС, постепенный прогресс в торговых переговорах между США и Китаем и другие факторы.

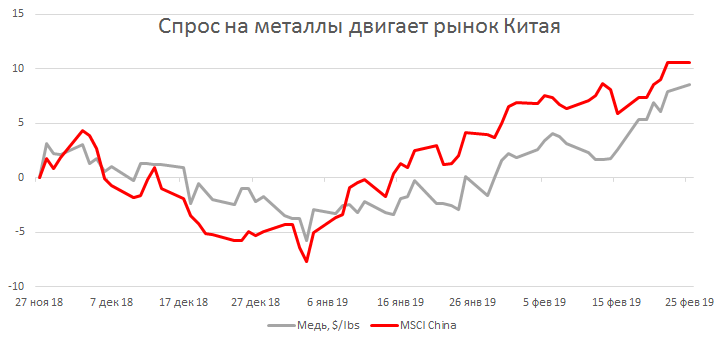

С 15 по 22 февраля основной рост пришелся на промышленные металлы, такие как медь, сталь и никель (>6%) ввиду сокращения их предложения на глобальном рынке. Котировки поддержали вялая динамика доллара и новости о продолжении торговых переговоров между Пекином и Вашингтоном. В эту пятницу пройдет очередной раунд консультаций, а Дональд Трамп уже анонсировал продление моратория на повышение пошлин в связи со «значительным прогрессом» в дискуссиях. Как следствие, лидером роста стал китайский фондовый рынок — CSI 300/Шанхайский (>5%). Также существенно прибавил сектор S&P 500 промышленные материалы (+3,7%) и сырьевой индекс (+3%).

Драгметаллы, в частности золото, не удержали уверенный рост, так как опубликованные протоколы ФРС не оправдали ожидания инвесторов, и в итоге, после коррекции, котировки закрылись лишь в незначительном плюсе (0,5%). КО США 10 лет торгуются в узком коридоре 2,62–2,69%.

Хороший рост в целом показали развивающиеся рынки (+2,7%), а также российский потребительский сектор MSCI Russia consumer staples (+2,6%) и отдельные сектора S&P 500, такие как финансовый и IT (>2%). В итоге РТС поднялся на 1,77%, незначительно (на 0,06%) обойдя S&P, ММВБ завершил неделю чуть выше нуля. Динамика на европейских рынках (40%): Encana,Marathon Petroleum, Concho Resources и Anadarko Petroleum.

Близится час икс для рубля

Рубль показал лучшую динамику к доллару (+1,4%) на фоне роста нефти (+1,3%) и глобального ослабления американской валюты (DXY) — на 0,5%, предоставив отличную возможность для ее покупки. На этой неделе завершается налоговый период. Минюст США, в свою очередь, опроверг возможность завершения расследования спецпрокурора Роберта Мюллера на этой неделе. Мюллер изучает предполагаемые связи Дональда Трампа с Россией, которые отвергают как в Кремле, так и в Белом доме.

График недели

Нефть

Котировки Brent завершили неделю ростом, превысив уровень $67/барр. Соглашение о сокращении добычи странами ОПЕК в январе выполнено на 91%, с учетом прочих присоединившихся стран — 83%. При этом Минэнерго США сообщило о росте добычи нефти за неделю на 100 тыс. б/с, до рекордных 12 млн б/с, и увеличении запасов — пятую неделю подряд — на 3,67 млн барр. (прогноз — 3,1 млн барр.).

Предстоящая неделя — зарубежные рынки

Предстоящая неделя ожидается очень волатильной для рынка, в особенности ее середина. В итоге она может сложиться позитивно для доллара, так как большая ее часть будет посвящена выступлению главы и других членов ФРС. На пятницу намечена важная встреча между Трампом и вице-премьером Госсовета КНР Лю Хэ, что окажет поддержку рынку, по нашему мнению.

Во вторник глава ФРС Джером Пауэлл выступит с докладом перед банковским комитетом сената, в среду — в комитете финансовых услуг палаты представителей.

В среду во Вьетнаме состоится второй саммит президента США Дональда Трампа и лидера КНДР Ким Чен Ына.

В среду бывший юрист президента США Майкл Коэн даст показания в комитете по надзору и правительственной реформе палаты представителей. Председатель комитета пообещал расспросить его о платежах президента, относящихся к возможным попыткам повлиять на выборы 2016 г., а также о налоговых, деловых привычках Трампа и других вещах. Торговый представитель США Роберт Лайтхайзер выступит перед комитетом по путям и средствам палаты представителей по вопросу американо-китайской торговли.

В четверг вице-председатель ФРС Ричард Кларида откроет ежегодную конференцию Национальной ассоциации экономики бизнеса (NABE) в Вашингтоне, на которой выступят бывший глава ФРБ Нью-Йорка Уильям Дадли и экс-глава ФРС Алан Гринспен.

Глава ФРБ Атланты Рафаэль Бостик выступит на панельной сессии, организованной его банком. Глава ФРБ Филадельфии Патрик Харкер выступит в Филадельфии, глава ФРБ Далласа Роберт Каплан — в Сан-Антонио.

В четверг также выйдут данные по ВВП США за четвертый квартал (прогноз +2,5% г/г, в третьем квартале — 3,4%).

В пятницу истекает мораторий США на повышение пошлин в отношении импорта из Китая на $200 млрд. Трамп заявил, что готов его продлевать настолько, насколько нужно, если переговоры приближаются к «настоящему соглашению».

Бостик расскажет на NABE об экономическом прогнозе и монетарной политике. С вступительным словом выступит бывший глава ФРБ Нью-Йорка Уильям Дадли. Выйдут данные по производственному PMI США за февраль, который, как ожидают экономисты, стабилизировался. Будет опубликована статистика по ISM обрабатывающих отраслей США за февраль, прогноз 56 против 56,6 в январе пункта.

Российский рынок

Российские индексы за прошлую неделю показали смешанную динамику — индекс Мосбиржи незначительно снизился (на 0,06%), в то время как индекс РТС прибавил 1,77% на фоне укрепления рубля.

В лидеры роста вышли бумаги ОГК-2 после публикации сильной отчетности по МСФО за 2018 г. и ГДР Эталона на LSE после покупки АФК Системой 25% в компании с существенной премией к рыночным котировкам.

Предстоящая неделя — российский рынок

На этой неделе отчетность по МСФО за 2018 г. опубликуют Сбербанк, Норильский Никель, Evraz, ТМК, Mail.ru и Детский мир.

Согласно консенсус-прогнозу Bloomberg, от Норильского Никеля ждут увеличения EBITDA маржи до 51% против 43,7% в 2017 г. и роста чистой прибыли на 54%.

Прогноз рынка по Детскому миру предполагает улучшение EBITDA маржи по итогам 2018 г. до 10,9% (2017: 10,2%) и рост чистой прибыли на 34%.

Модельные портфели / Торговые идеи

Мы открыли четыре торговые идеи по покупке американских бумаг, преимущественно на основе технического анализа:

Huntington Bancshares Incorporated (Nasdaq: HBAN)

Diamondback Energy, Inc. (Nasdaq: FANG)

Consolidated Edison, Inc. (NYSE: ED)

Delta Air Lines, Inc. (NYSE: DAL)

Новости компаний

Veon в понедельник опубликовал неоднозначную отчетность по МСФО за 4К18. Выручка компании снизилась на 3,1 % г/г, до $2,25 млн (лучше прогноза в $2,19 млн). EBITDA оказалась хуже ожиданий — $714 млн (-5,1% г/г) против прогноза в $724 млн. Чистая прибыль компании составила $33 млн. Veon выплатит итоговые дивиденды за 2018 г. в размере $0,17 на акцию, ожидаемая дивидендная доходность — 7%, дата закрытия реестра — 8 марта 2019 г.

Veon также сообщил, что по результатам пересмотра соглашения с Ericsson по модернизации IТ-инфраструктуры Veon получит $350 млн в течение 1П19.

Газпром нефть опубликовала ожидаемо сильные результаты по МСФО за 2018 г. Выручка компании выросла на 28,7%, до 2,49 трлн руб., EBITDA достигла 723 млрд руб. (+47,8%), что существенно лучше консенсус-прогноза в 635 млрд руб., скорректированная EBITDA с учетом доли компании в совместных предприятиях (СП) составила 800 млрд руб. (+45%). Чистая прибыль совпала с ожиданиями аналитиков — 377 млрд руб. (+48,7%).

Свободный денежный поток Газпром нефти увеличился за год в 2,5 раза, до 162 млрд руб. за счет улучшения операционного денежного потока и завершения основных инфраструктурных инвестиций в сегменте добычи. Показатель чистый долг/EBITDA снизился до 0,73х против 1,19х годом ранее.

Менеджмент компании подтвердил планируемый объем капитальных вложений в 2019 г. в размере 380 млрд руб.; ожидается рост добычи нефти в 2019 г. на 2% с учетом действия сделки ОПЕК+ в 1П19. Коэффициент дивидендных выплат по итогам года составит не менее 35% от чистой прибыли, скорректированной на некоторые единовременные убытки в 4К18. Таким образом, финальный дивиденд за 2018 г. может составить 7,7 руб./акция, доходность финального дивиденда — 2,3%, за весь 2018 г. — 8,9%.

НОВАТЭК опубликовал отчетность по МСФО за 2018 г., которая оказалась несколько хуже ожиданий рынка — отклонения от прогноза по выручке, EBITDA и чистой прибыли составили 1,4–1,8%. Выручка компании выросла на 42,6%, до 826 млрд руб., EBITDA дочерних компаний составила 259 млрд руб. (+30,8%), а с учетом доли в СП достигла 415 млрд руб.(+62%). Чистая прибыль увеличилась на 4,7%, до 164 млрд руб., скорректированная чистая прибыль без учета курсовых разниц составила 233 млрд руб. (+49%). Мы расцениваем результаты как нейтральные для котировок НОВАТЭКа.

Менеджмент НОВАТЭКа ожидает роста добычи газа в 2019 г. на 8–10% (2018: +8,5%); капитальные затраты вырастут до 185 млрд руб. (2018: 94 млрд руб.) из-за инвестиций в Арктик СПГ-2, четвертую линию Ямал СПГ и геологоразведку. Компания также рассчитывает в ближайшее время запустить среднетоннажное производство СПГ в Высоцке мощностью 660 тыс. т в год, первая отгрузка ожидается в конце 1К19.

Лента опубликовала результаты по МСФО за 2018 г., оказавшиеся хуже ожиданий. Чистая прибыль компании снизилась на 11,1%, до 11,8 млрд руб. против 13,3 млрд руб. в 2017 г., ввиду разовых налоговых выгод, полученных в 2017 г., прогноз составлял 14,49 млрд руб. Выручка выросла на 13,2%, до 413,6 млрд руб. против прогнозируемых 419,11 млрд руб. Скорректированная EBITDA оказалась ниже прогнозируемой и составила 36,2 млрд руб. (+2%), прогноз — 37,67 млрд руб.

В 2018 г. Лента открыла 13 гипермаркетов и 38 супермаркетов, торговая площадь увеличилась на 84,7 тыс. кв. м. Общее число магазинов Лента по состоянию на 31 декабря 2018 г. составило 379, в том числе 244 гипермаркета и 135 супермаркетов общей торговой площадью 1 467 482 кв. м (+6,1%). Сопоставимые продажи LFL в 2018 г. выросли на 1,3%, заметно увеличившись в 4К18, средний чек в 2018 г. увеличился на 0,8%, трафик вырос в отчетном периоде на 0,5%. Число активных держателей карт лояльности на 31 декабря 2018 г. увеличилось на 17% и достигло 14,4 млн человек.

АФК Система сообщила о подписании обязывающего соглашения о продаже 51% акций АО «Лидер-Инвест» группе Эталон (Etalon Group Plc) за 15,2 млрд руб. По итогам сделки АФК Система сохранит 49% в Лидер-Инвест. Согласно комментарию компании, сделка позволит создать нового лидера рынка жилой недвижимости, оптимизировать затраты на строительство, маркетинг и продвижение, а также административные расходы двух девелоперских активов, в результате чего АФК Система рассчитывает на рост стоимости своей доли в этом бизнесе.

Сделка по продаже доли в Лидер Инвесте выглядит привлекательной для АФК Системы — при оценке Лидер Инвеста в 29,8 млрд руб. (за 100%) и величине чистого долга 0,3 млрд руб. (на 31.12.2018) мультипликатор EV/OIBDA равен 13х. При этом ГДР группы Эталон на момент объявления сделки торговались с мультипликатором EV/EBITDA 5,7х.

Эталон сообщил, что сделка будет оплачена денежными средствами, финансировать ее компания будет за счет пятилетнего кредита Сбербанка со ставкой 10,1%, при этом соотношение чистый долг/ EBITDA не превысит 0,85х. По оценке компании, стоимость приобретения земельных участков в рамках сделки составляет 23 тыс. руб. за кв. м, что близко к нижнему пределу текущего диапазона стоимости приобретения земельных участков группой Эталон (20–38 тыс. руб.). Эталон рассчитывает на повышение рентабельности бизнеса за счет увеличения доли проектов в более прибыльных сегментах бизнес- и премиум-класса.

АФК Система также объявила о покупке 25% Etalon Group у ее основателя и крупнейшего акционера Вячеслава Заренкова и членов его семьи за $226,6 млн, что соответствует цене $3,07 за ГДР и подразумевает премию 54% к котировкам Эталона на предшествующий публикации новости день.

Авиакомпания Победа отчиталась о росте выручки и снижении прибыли по РСБУ за 2018 г. Выручка достигла 35,53 млрд руб. (+75%), чистая прибыль составила 2,013 млрд руб. против 3,5 млрд руб. в 2017 г. (-42,5%). В 2019 г. Победа планирует перевезти не менее 10 млн клиентов (2018: 7,2 млн).

Прибыль Победы по МСФО за 2017 г. составляла 2,8 млрд руб., и ее существенное снижение в 2018 г. негативно скажется на акциях группы Аэрофлот. Отчетность группы по МСФО выйдет 4 марта.

ФСК ЕЭС отчиталась о росте чистой прибыли на 33% в 2018 г. (РСБУ), до 56 млрд руб. Выручка ФСК увеличилась с 216 млрд, до 240,3 млрд руб. В частности, выручка от услуг по передаче электроэнергии составила 213,62 млрд руб. (+10,94%), от техприсоединения — 24,3 млрд руб. (+13,5%). Себестоимость повысилась со 152,4 млрд, до 170,8 млрд руб. Валовая прибыль составила 69,47 млрд руб. (+9,2%). Скорректированный показатель EBITDA управляющего магистральными сетями ФСК ЕЭС в 2018 г. практически не изменился, оставшись на уровне 128,98 млрд руб. против 129,3 млрд руб. в 2017 г.

ЛУКОЙЛ по результатам независимого аудита сообщил о незначительном снижении доказанных запасов углеводородов по классификации SEC на конец 2018 г. до 15,9 млрд барр. (против 16 млрд бнэ годом ранее). Коэффициент восполнения добычи жидких углеводородов приростом доказанных запасов составил 101%. Прирост запасов по результатам геологоразведочных работ, бурения и пересмотра в результате улучшения экономических и технических условий разработки составил 873 млн бнэ, негативное влияние на динамику запасов оказал пересмотр запасов по международным проектам, реализуемым на основе соглашений о разделе продукции (СРП) и сервисных контрактов.

X5 Retail Group и оператор сети постаматов и пунктов выдачи заказов PickPoint подписали соглашение о намерении создать СП для развития сети локеров в магазинах торговых сетей Х5. СП будет организовано путем регистрации нового юридического лица на паритетных условиях. Прогноз по количеству постаматов на конец 2019 г. — 1,5 тыс. шт. В магазинах Х5 уже установлено более 1,7 тыс. локеров и пунктов выдачи, большинство из которых подключено к единой сети продаж компании PickPoint.

Магнит запускает ребрендинг, объединяя всю сеть магазинов под единым брендом. Ежедневно компания обслуживает более 10 млн человек и планирует за пять лет увеличить свою долю в покупательской корзине до 70%. Объекты под единым брендом будут открываться с марта 2019 г. по всей географии сети, расходы на ребрендинг не раскрываются. Ранее Магнит впервые за два года продемонстрировал положительную динамику LFL-продаж, а сеть магазинов Магнит Косметик стала лидером по продаже косметики, сместив Л'Этуаль с первого места, которое последняя занимала в течение 15 лет. Выручка Магнит Косметик выросла в прошлом году на 16%, до 91,6 млрд руб.

Макроэкономические события

| Дата | Страна | Событие |

| Пн, 25 февраля | США | Индекс деловой активности в промышленной сфере Федерального резервного банка Далласа (фев.) |

| Товарные запасы на складах оптовой торговли (дек.) | ||

| Великобритания | Выступление главы Банка Англии | |

| Япония | Индекс совпадающих индикаторов (дек.) | |

| Вт, 26 февраля | США | Индекс доверия потребителей CB (фев) |

| Выступление главы ФРС г-на Пауэлла | ||

| ЕС | Объем производства в строительном секторе (г/г) (декабрь) | |

| Великобритания | Выступление премьер-министра Великобритании Терезы Мэй | |

| Слушания отчета по инфляции | ||

| ЕС | Речь представителя ЕЦБ Мерша | |

| Ср, 27 февраля | США | Недельные запасы сырой нефти EIA |

| Изменение числа занятых в несельскохозяйственном секторе от ADP (фев) | ||

| Базовые заказы на товары длительного пользования (янв м/м) | ||

| Япония | Выступление члена совета директоров Банка Японии Гоуши Катаоки | |

| Россия | Министерство финансов — акционы по продаже ОФЗ | |

| Чт, 28 февраля | США | ВВП (4К18 кв/кв) |

| Выступления членов FOMC: Каллана, Харкера, Бостика | ||

| Китай | Индекс деловой активности в производственном секторе PMI (фев) | |

| Россия | Международные резервы Центрального банка (USD) | |

| Пт, 1 марта | США | Индекс деловой активности в производственном секторе PMI от ISM (фев) |

| ЕС | Индекс деловой активности в производственном секторе PMI (фев) | |

| Индекс потребительских цен (фев г/г) | ||

| Великобритания | Индекс деловой активности в производственном секторе PMI (фев) | |

| Китай | Индекс деловой активности в производственном секторе PMI от Caixin (фев) | |

| Япония | Объем капиталовложений (4К18 г/кв) | |

| Базовый индекс потребительских цен в Токио (фев г/г) | ||

| Россия | Индекс производственной активности PMI (фев) |

Корпоративные события

| Дата | Компания | Событие |

| Пн, 25 февраля | Veon | МСФО, 4К18 |

| ММК | Внеочередное собрание акционеров | |

| Вт, 26 февраля | Норникель | МСФО, 2018 г. |

| Ср, 27 февраля | РусГидро | День инвестора |

| Чт, 28 февраля | Evraz | МСФО, 2018 г. |

| Сбербанк | МСФО, 2018 г. | |

| Пт, 1 марта | Детский мир | МСФО, 2018 г. |

| ТМК | МСФО, 4К18 | |

| Mail.Ru Group | МСФО, 4К18 |

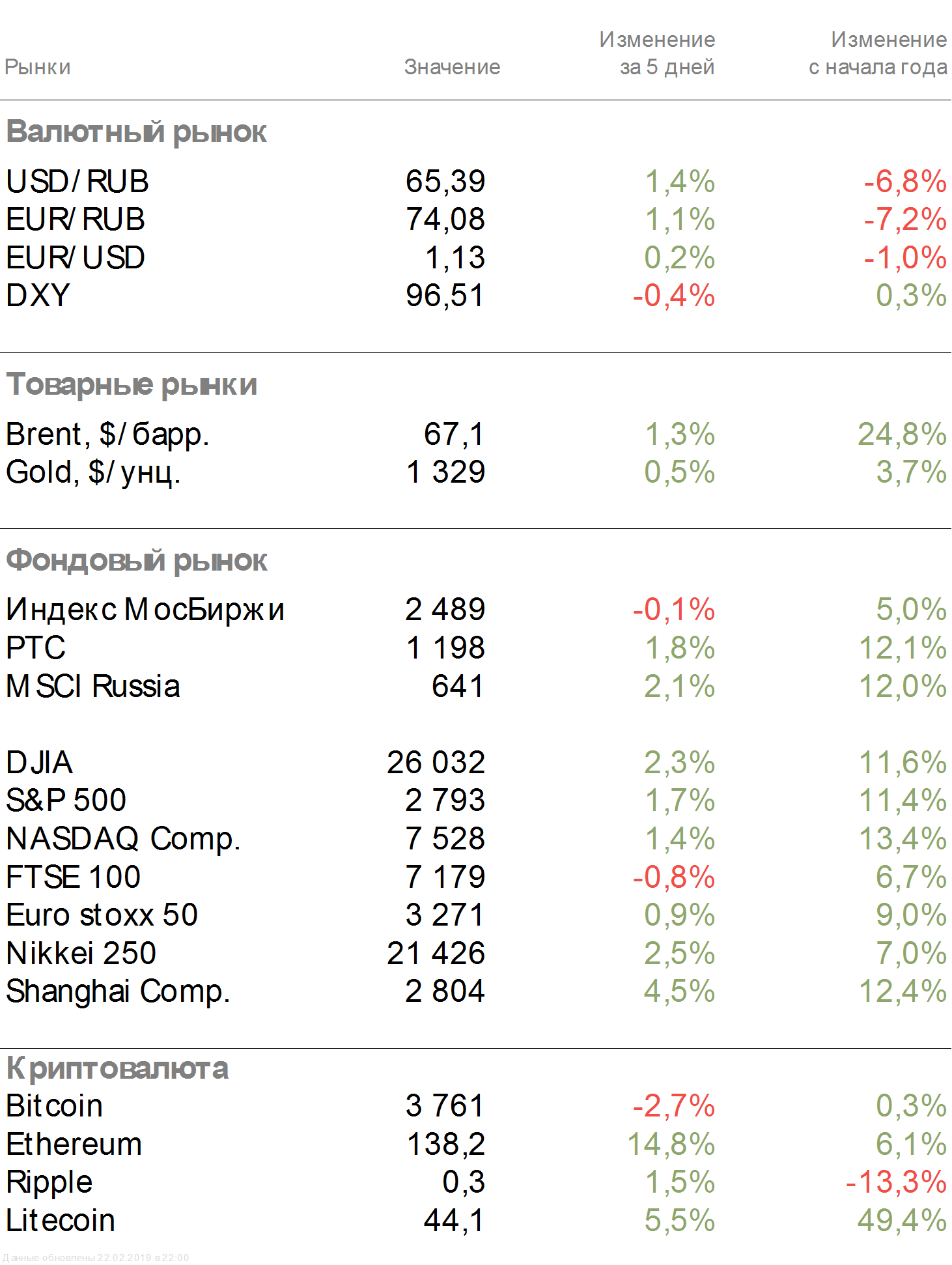

Рыночные индикаторы