Уже несколько лет ведутся размышления на тему возможного выхода компании на биржу. Ранее подобные планы были нарушены обвальным падением нефти в 2014-2015 г. Теперь по предварительной информации IPO может пройти во второй половине 2018 г. Ранее заявлялось о намерении разместить на бирже по крайней мере 5% акций.

Мы решили сравнить несколько ключевых показателей нефтяного гиганта и крупнейших нефтегазовых компаний России. Из-за поздней отчетности Saudi Aramco сравнивать будем данные за I полугодие 2017 г.

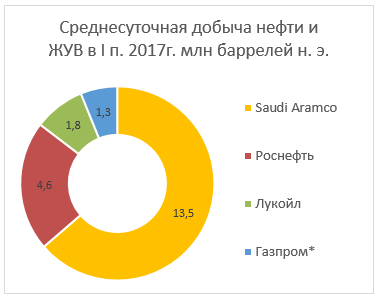

ДобычаТак, как Saudi Aramco является по сути единственной нефтяной компанией в Саудовской Аравии, добыча нефти и жидких углеводородов заметно превышает добычу топ-3 нефтяников РФ. Кроме того, информация по Saudi Aramco взята по итогам 2016 г. – последние актуальные данные для компании. На текущий момент на фоне сделки ОПЕК+ можно рассчитывать на небольшое снижение порядка 0,5 млн б/с.

* В качестве показателя добычи нефти и жидких углеводородов группы «Газпром» были взяты данные «Газпром нефти».

Чистая прибыльЧистый финансовый результат часто бывает волатильным и не отражает всей полноты картины в российских активах. Это может быть справедливо и для I п. 2017г. Однако для сравнения масштабов этих цифр достаточно.

* Курс доллара на конец I полугодия 2017г. – 58,9 руб.

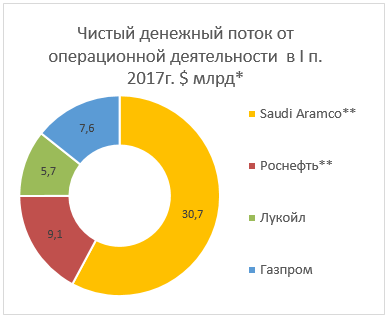

Денежный потокОтносительная картина по чистому денежному потоку от операционной деятельности похожа на данные по добыче. Следует отметить, что все приведенные ниже компании имеют в своих активах как добычу, так и переработку сырья, а также структуры по реализации конечной продукции.

* Курс доллара на конец I полугодия 2017г. – 58,9 руб.

** Поток от операционной деятельности Saudi Aramco скорректирован на долг правительства Саудовской Аравии в размере $21,4 млрд. Поток от операционной деятельности Роснефти скорректирован на предоплаты по долгосрочным договорам поставки нефти и операции с торговыми ценными бумагами (рублевый эквивалент).

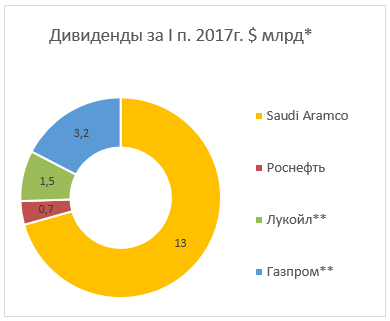

ДивидендыНе все компании платят дивиденды на полугодовой основе. В данном случае это справедливо лишь для Saudi Aramco и Роснефти. По остальным компаниям дивиденды по итогам 2017 г. можно разделить на равные части, что, впрочем, не всегда будет сравнимо с реально объявленными выплатами.

В целом, если бегло сравнить относительные дивиденды с денежными потоками от операционной деятельности, становится очевидно, что саудовская компания заметно более щедра на выплаты акционерам. Не исключено, что не последнюю роль в этом играет 100% государственная доля.

* Курс доллара на конец I полугодия 2017г. – 58,9 руб.

** Дивиденды от Газпрома и Лукойла за I полугодие 2017г. посчитаны исходя из годовых предполагаемых выплат (8,04 руб. и 211 руб. на бумагу соответственно)

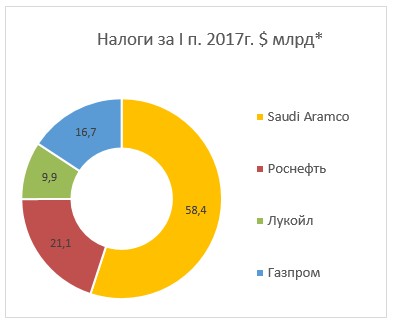

НалогиГосударство Саудовской Аравии получает солидный денежный возврат от компании в виде дивидендов, в то время как Российское правительство получает заметно больше выгоды (относительно) от налогов. Только топ-3 российских нефтяника по налогам практически догоняют Saudi Aramco.

* Курс доллара на конец I полугодия 2017г. – 58,9 руб.

Налоги по российским эмитентам включают экспортные пошлины и акцизы

ДолгиВо время обвала нефти в 2014-2015 г. многие мировые нефтяные мейджеры увеличили заимствования для поддержания операционной деятельности, капзатрат и дивидендов. Saudi Aramco в отличии от них сохранила долговую нагрузку на незначительном уровне, в частности из-за дешевой себестоимости барреля. Чистый долг на I полугодие 2017г. почти в 30 раз меньше того, что у Роснефти или Газпрома.

* Курс доллара на конец I полугодия 2017г. – 58,9 руб.

ВыводИзначально, целью данной публикации была просто попытка визуализации масштабов саудовского нефтяного гиганта. Однако приведенная выше относительная картина навела на несколько оценочных выводов.

Во-первых, при довольно понятном отношении денежных потоков от операционной деятельности, мы имеем значительное искажение в относительной картине чистой прибыли. Это в большей степени связано с корректировками, побочными расходами, а также с выплатой процентов. Последняя иллюстрация красноречиво говорит о сравнительно высокой долговой нагрузке российских компаний.

Во-вторых, если сопоставить относительную картину по денежному потоку, налогам и дивидендам, станет понятно, что налоговая нагрузка для компаний РФ выше. Доля выплат акционерам российских компаний по отношению к уплаченным налогам ниже чем у Saudi Aramco. Как результат, государство недостаточно мотивировано в повышении прибыльности, эффективности бизнеса, низкой долговой нагрузки и как следствие увеличении дивидендов.

В то же время Саудовская Аравия получает значительных денежный поток от основной отрасли страны как раз через дивиденды. Возможно, такая ситуация складывается из-за 100% доли государства в единственной нефтяной компании. При этом вероятность того, что налоги будут расти после IPO невысока, в основном по причине незначительной доли первичной продажи акций – 5%.

Константин Карпов

БКС Брокер