Рыночные индикаторы

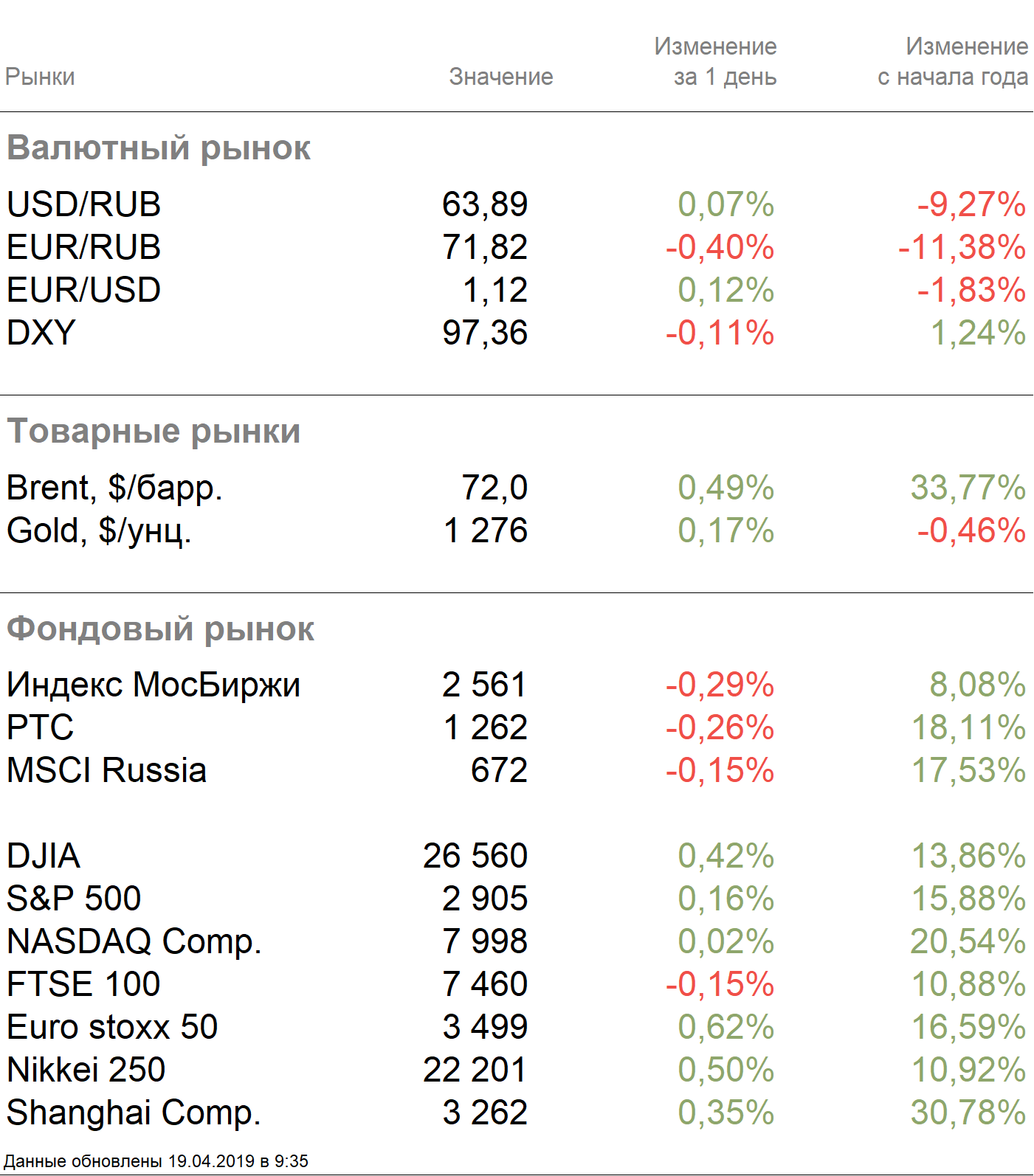

Рынки

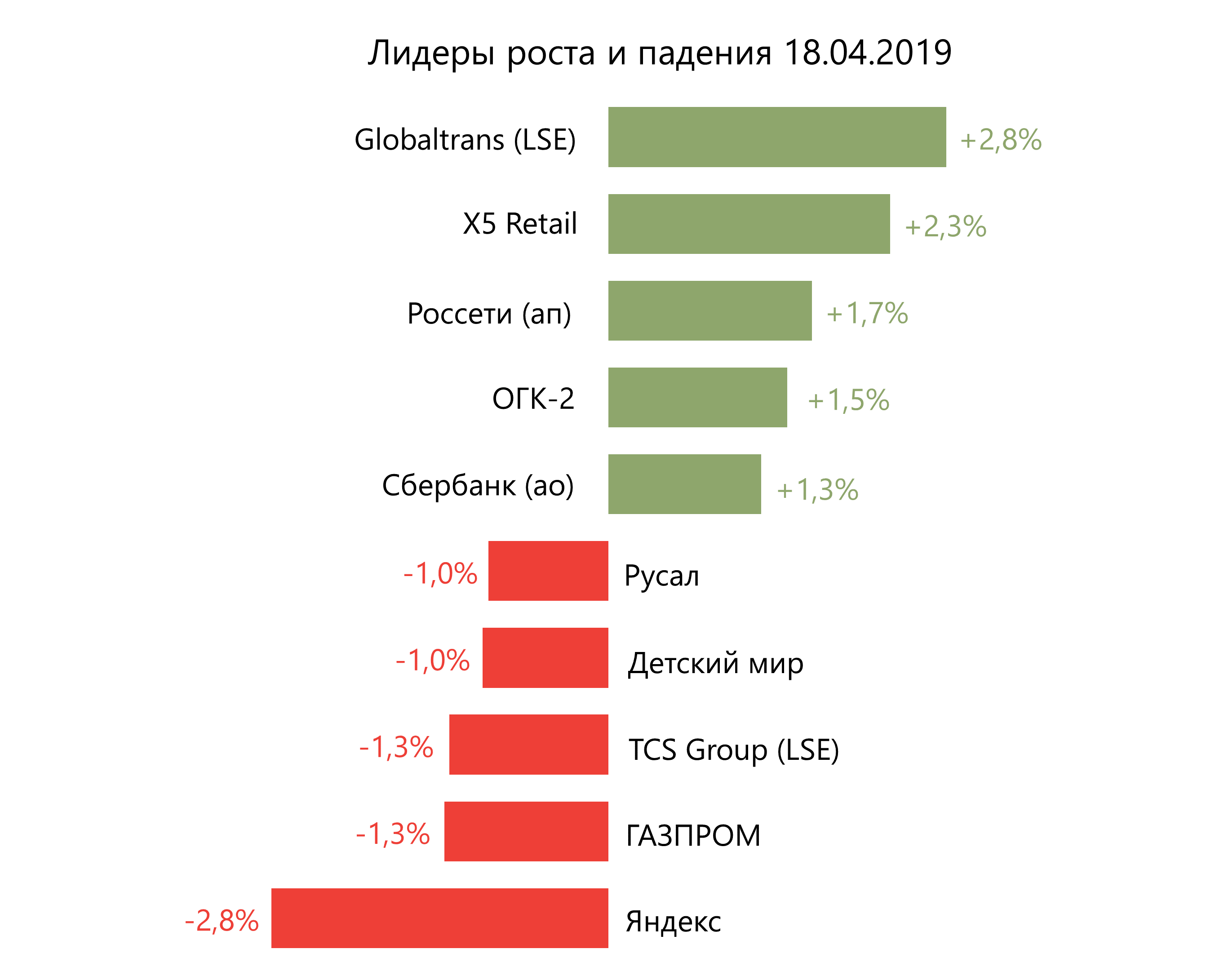

По нашим прогнозам, российский рынок откроется небольшим ростом после падения в четверг, когда индекс Мосбиржи упал на 0,29%, РТС — на 0,26%.

В числе аутсайдеров оказались Яндекс (-2,8%), Газпром (-1,3%), TCS Group LSE (-1,3%), Детский мир (-1%), Русал (-1%).

Лидерами роста стали Globaltrans (+2,8%), X5 Retail Group (+2,3%), Россети ап (+1,7%), ОГК-2 (+1,5%), Сбербанк ао (+1,3%).

Рубль ослаб к доллару до 63,89 руб. и укрепился к евро до 71,81 руб.

Нефть марки Brent в пятницу торгуется в районе $71,95/барр.

Сегодня будут закрыты торговые площадки США, Гонконга, Великобритании, Германии, Швейцарии, Австралии, Сингапура, Индонезии по случаю Страстной пятницы, ввиду чего активность на глобальных, а также российском рынках окажется минимальной.

Американские рынки завершили торги в четверг в плюсе. Dow Jones вырос на 0,46%, S&P 500 — на 0,16%.

Розничные продажи в США выросли на 1,6% в марте, что оказалось самым сильным увеличением с сентября 2017 г.

Число заявок на пособие по безработице на прошлой неделе уменьшилось на 5 тыс., с пересмотренных 197 тыс., до 192 тыс., что оказалось минимальным значением с 1969 г.

Рынки также получили поддержку после того, как Zoom Video Communications успешно провели первое публичное размещение. Стоимость бумаг Zoom выросла на 72,2%.

Рынки Японии, Китая, Южной Кореи торгуются в пятницу в плюсе. Nikkei прибавил 0,44%, Shanghai — 0,15%.

Темпы роста потребительских цен в Японии в марте ускорились до 0,8% г/г.

Европейские рынки закрылись в четверг разнонаправленно после неоднозначных статистических данных. Euro Stoxx 50 прибавил 0,62%.

Сводный индекс менеджеров PMI ЕС за апрель снизился с 51,6, до 51,3 п. Предварительный PMI в сфере услуг продемонстрировал снижение с 53,3, до 52,5 п. Предварительный показатель PMI в перерабатывающей отрасли увеличилось с 47,5 до 47,8 п.

В Германии сводный индекс PMI вырос с 51,4, до 52,1 п., во Франции — с 48,9 до 50 п.

Объём розничных продаж в Великобритании вырос в марте на 6,7% г/г. Продажи растут ежемесячно с начала 2019 г.

DXY снизился на 0,07%, S&P 500.

Новости

Группа М.Видео — Эльдорадо опубликовала операционные результаты за 1К19, в соответствии с которым группа увеличила совокупные чистые продажи (про-форма) на 11,7% г/г, до 101,4 млрд руб. с НДС. Рост был вызван активной программой экспансии в 2018 г. и поддержан сильной динамикой интернет-продаж. Продажи М.Видео увеличились на 11,7%, до 68,1 млрд руб, Эльдорадо — на 11,6%, до 33,3 млрд руб. Интернет-продажи М.Видео увеличились на 21,4% г/г, до 14,3 млрд руб. с НДС благодаря растущему числу транзакций и среднему чеку. Интернет-продажи Эльдорадо увеличились на 24,3% г/г, до 6,2 млрд руб. с НДС за счёт увеличения продаж цифровых категорий и, как следствие, увеличению среднего чека. Продажи сопоставимых магазинов (LFL) по Группе увеличились на 2,2% г/г, в том числе у М.Видео на 1,4%, Эльдорадо — на 4%. За 1К19 компания расширила сеть на 14 магазинов, включая 5 магазинов М.Видео, 7 магазинов Эльдорадо и 2 — m_mobile. Общее число магазинов группы составило 955 шт.

Трансконтейнер в 1К19 увеличил объем контейнерных перевозок на 7,7% г/г, до 492 тыс. TEU, в основном благодаря росту импортных и транзитных перевозок (на 17,4% и 13,4% соответственно). Объем терминальной обработки контейнеров в 1К19 увеличился на 19,1% г/г, до 335 тыс. TEU. Показатель порожнего пробега контейнеров упал с 20,7%, до 19,1%. Показатель порожнего пробега платформ увеличился с 3,7% до 4% на фоне роста дисбаланса контейнерных потоков. Оборот платформ составил 12,2 суток в сравнении с 12,4 суток годом ранее, оборот контейнеров также ускорился — до 35,7 суток (на 4% г/г), в основном за счет роста клиентского спроса, а также за счет оптимизации грузовых операций на терминалах компании и ее партнеров.

Совет директоров Трансконтейнера рекомендовал выплатить в качестве дивидендов 75% чистой прибыли по РСБУ, что составляет 480,37 руб./акция. Дивидендная доходность может составить 8,6%, дата закрытия реестра — 1 июня 2019 г.

Компания Русгидро объявила о снижении выработки электроэнергии за 1К19 на 5,6%, до 32,7 млрд кВт.ч. ГЭС и ГАЭС (гидроаккумулирующие электростанции) компании сократили производство до 19,1 млрд кВт.ч. (-13,6% г/г), тепловые станции «Русгидро» выработали 9,7 млрд кВт.ч (+1,5% г/г). Общий полезный отпуск энергосбытовых компаний снизился г/г на 6,7%, до 5,6 млрд кВт.ч. Цены в первой (европейская часть России и Урал) и второй (Сибирь) ценовых зонах выросли в среднем на 10–11% г/г. Компания ожидает, что во 2К19 приток воды к основным водохранилищам ГЭС будет близким к норме или чуть ниже.

Русгидро сообщила о начале размещения ценных бумаг дополнительного выпуска 1-01-55038-Е-043D от 27 августа 2018 года с 19 апреля 2019 г. Объем размещения составляет 14,014 млрд акций (3,29% от текущего количества акций в обращении), способ размещения — открытая подписка. Цена размещения — 1 рубль за одну акцию, что в два раза выше текущей рыночной цены акций РусГидро (0,53 руб.).

X5 Retail Group отчиталась о росте розничной выручки в 1К19 на 15,3% г/г, до 404 млрд руб. благодаря росту сопоставимых продаж на 5,0% г/г (трафик вырос на 2,7% г/г, средний чек — на 2,2% г/г ), а также росту торговой площади на 15,1% г/г. Наилучшую динамику выручки и LFL продаж показал Перекресток (+20,3% и +7,6% г/г соответственно), при этом средний чек в Перекрестке немного снизился (-0,2% г/г). Пятерочка увеличила чистую выручку на 16,3% г/г, LFL продажи выросли на 4,7% за счет роста трафика на 2,2% и среднего чека на 2,5%. За 1К19 Х5 открыла 348 новых магазинов.

Polymetal сообщил о росте производства в 1К19 на 27% г/г, до 374 тыс. унций в золотом эквиваленте. Производство золота выросло на 41% до 302 тыс. унций в связи с превышением проектных показателей по производительности и извлечению на Кызыле, что повышает уверенность в достижении компанией запланированных годовых производственных целей. Производство серебра снизилось на 15% в связи с плановым снижением содержаний на подземном руднике Дукат. Выручка компании достигла $454 млн (+28% г/г) на фоне роста объема продаж золота на 41%.

Polymetal также сообщил о начале полномасштабных строительных работ на Нежданинском и АГМК-2, ввод в эксплуатацию которых запланирован в 2021-2023 гг. 24 апреля 2019 г. компания проведет День аналитика и инвестора в Лондоне, на котором представит обзор операционных активов и обновленную информацию о проектах геологоразведки.

Правительство России рассматривает обращение группы ГАЗ о получении господдержки в размере почти 29,5 млрд руб. в связи с санкциями со стороны США, которые усиливают риск дефолта компании и негативных социально-экономических последствий. В 2018 г. ГАЗ увеличил кредитный портфель с 52,9 до 73,6 млрд руб. и был вынужден инвестировать в увеличение оборотного капитала 24,7 млрд руб., при этом менеджмент видит риск падения производства во 2П 2019 г. на 40%. Компания просит назначить предприятия ГАЗа единственными поставщиками по целевой госпрограмме закупок машин «скорой помощи», школьных автобусов и специальных автомобилей для силовых ведомств, что позволит стабилизировать падение выручки на 16 млрд руб. и даст возможность инвестировать часть средств в проекты локализации критических узлов и агрегатов и переход на альтернативные компоненты.

TCS Group увеличил количество участников долгосрочной программы стимулирования менеджмента на 10 человек. На текущий момент к программе присоединены около 100 человек. Олег Тиньков заявил, что количество участников системы поощрения будет и далее возрастать. Резерв под программу составляет 5,6% капитала.

Председатель правления Газпромбанка и член совета директоров Газпрома Андрей Акимов 8 апреля продал пакет акций Газпрома в размере 0,017666% (около 4,18 млн акций), приобретенный 4-5 апреля. Цена акций Газпрома на закрытии торгов 8 апреля составляла 160,5 руб. против 158,9 руб. 4 апреля и 158,6 руб. 5 апреля.

По данным Минэкономразвития, рост ВВР страны в марте замедлился г/г на 0,6 п.п., до 0,8%, после роста на 1,4% в феврале.

По данным Росстата, уровень безработицы в марте сократился м/м на 0,2 п.п., с 4,9%, до 4,7%. Количество безработных в России за март 2019 г. сократилось на 137 тыс. человек по сравнению с февралем, до 3,52 млн чел.

Реальные располагаемые доходы населения, рассчитанные по новой методике, а именно: доходы за вычетом обязательных платежей, скорректированные на инфляцию, в 1К19 снизились г/г на 2,3%. В среднем в 1К19 денежные доходы на душу населения составили 29 920 руб.