Пост от ведущего специалиста Jarvis Labs и его видение перспективы рынка в ответ на возможное одобрение первого ETF на биткойн в США.

С первой попытки прошло восемь лет. А ETF всё ещё нет.

Тем не менее по какой-то причине многие управляющие активами считают, что сейчас мы находимся на пороге появления первого ETF, торгуемого в США. Причина тому — выступление Гэри Генслера, председателя Комиссии по ценным бумагам и биржам США, в прошлом месяце на Аспенском форуме по безопасности.

Для тех, кто не знает, форум проводится в Институте Аспена: месте, где регулярно принимают мировых лидеров, руководителей бизнеса и ведущих мыслителей. Это эпицентр дискуссий о формировании мира завтрашнего дня.

Во время выступления Генслера перед этой высокоуважаемой аудиторией он подробно обсуждал криптовалютную отрасль. Одним из пунктов особой важности стал биткойн-ETF. Слова Генслера, которые мы обсудим, следующие:

«Учитывая эти важные меры защиты, я с нетерпением жду рассмотрения сотрудниками подобных заявок, особенно если они ограничены фьючерсами на биткойн, торгуемыми на CME».

Он сигнализировал Уолл-стрит о биткойн-ETF. ETF на основе фьючерсов, а не прямых покупках актива на спотовых рынках. Правильный это путь или нет, выходит за рамки сегодняшней дискуссии. Однако управляющие фондами, инвесторы и трейдеры в равной степени ожидают одобрения ETF. Я ещё никогда не видел такого высокого уровня уверенности.

На самом деле неофициально мы даже слышали от нескольких своих источников, что сотрудники SEC сейчас покупают биткойны в ожидании появления ETF. Так что это становится трудно игнорировать. Это означает, что в последнее время люди покупают слухи о скором выпуске ETF.

Возникает вопрос: раз следствием слухов о выходе ETF является покупка биткойна, означает ли это, что на новостях последует распродажа? Или график биткойна просто станет параболическим в последующие недели и месяцы? Сегодня мы будем исследовать именно этот вопрос.

Чтобы определить, что может произойти, взглянем на актив, похожий на биткойн. Тот, что одновременно и является товаром, и имел устоявшийся фьючерсный рынок до появления ETF. Этот актив — золото.

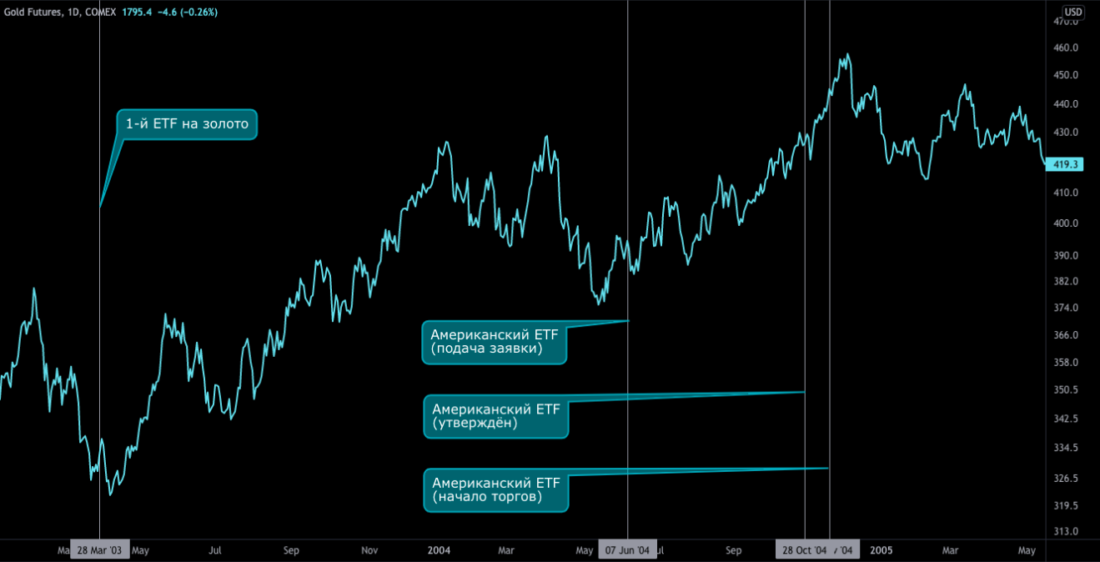

На приведённом ниже графике отражена история ETF на золото. В 2003 году Австралия выпустила первый ETF в мире. Затем первым ETF для США был GLD. Он начал торговаться в ноябре 2004 года после того, как SEC одобрила его в конце октября 2004 года.

Вот как выглядит эта история на ценовом графике золота.

График выполнен в TradingView

График выполнен в TradingView Причина, по которой я поднимаю этот вопрос, состоит в том, чтобы попробовать предугадать, может ли биткойн покупаться на слухах, чтобы затем быть распроданным на новостях.

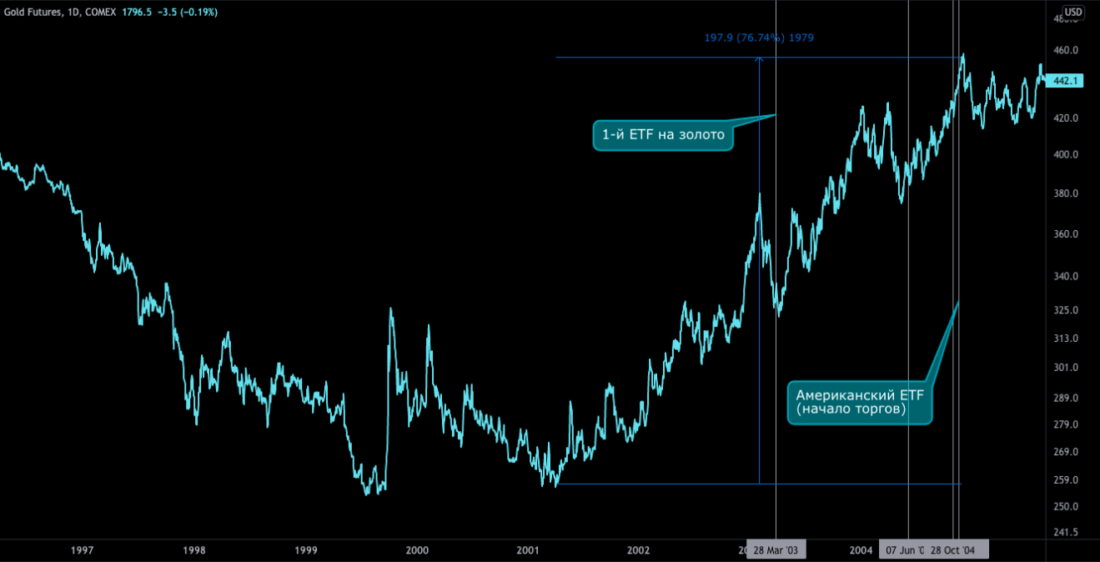

Чтобы определить, что происходило с тогда золотом, давайте уменьшим масштаб. Вот как цена вела себя до появления обоих ETF. От минимумов 2001 года и вскоре после начала торгов GLD в конце 2004 года цена на золото выросла примерно на 76%.

Это вполне соотносится с вероятной «покупкой на слухах», по крайней мере, перед началом торговли ETF в США.

График выполнен в TradingView

График выполнен в TradingView Но что произошло потом? Последовала ли «продажа на новостях»?

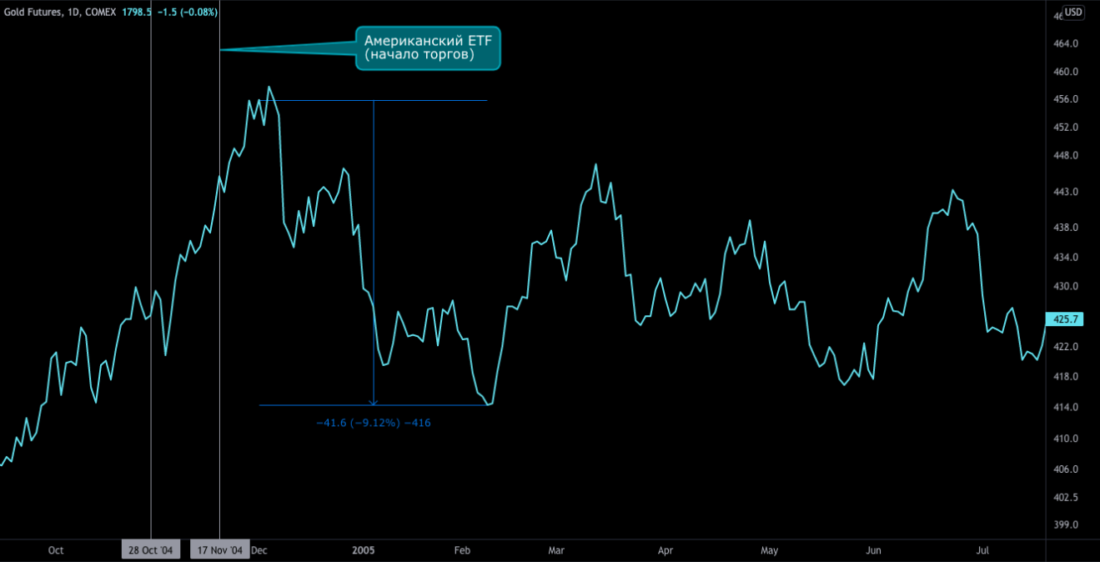

График выполнен в TradingView

График выполнен в TradingView Золото упало более чем на 9% в течение следующего месяца. Затем, после боковика длиною в год, влияние ETF раскрылось в полной мере.

Теперь больше трейдеров получили более лёгкий доступ к драгоценному металлу. Это также означало, что новые организации могли получить доступ к рынку золота через ETF без необходимости хранить металл, нанимать аудиторов, держать его в банке и т. д. — звучит знакомо, правда?

И когда новые трейдеры прониклись к легкодоступному активу на открытом рынке, вот что произошло. Золото подскочило с диапазона $420–440 до $1900 в течение следующих нескольких лет. Плюс 330% с момента начала торговли ETF.

График выполнен в TradingView

График выполнен в TradingView Возможно, это было лучшее время для покупки золота. После этого эпического бычьего ралли «золотым жукам» пока оставалось только мечтать о том, что такая динамика повторится ещё раз.

Но вот прошло много лет, и золото почти ничего не продемонстрировало. Я полагаю, что как только ETF сделал золото легкодоступным, в актив пришли свежие деньги. И с этим уже ничего не сравнится.

Это дробление актива. Единственный способ, посредством которого золото может повторить такую динамику, — это его токенизация, которая сделает его доступным для всех, у кого есть мобильный телефон. Это будет принятие токенизированной формы золота. Чего не произойдёт до тех пор, пока не настанет время криптовалют.

Но вместо того чтобы мечтать о таких возможностях с золотом, давайте посмотрим, в какой точке мы находимся по отношению к будущему биткойн-ETF.

Вот текущая ситуация истории биткойна. В феврале 2021 года начал торговаться Purpose Bitcoin ETF. Затем в августе мы услышали условно положительные заявления касаемо биткойн-ETF со стороны SEC, (в первую очередь Генслера).

Теперь мы в режиме ожидания…

График выполнен в TradingView

График выполнен в TradingView Как долго оно будет продолжаться?

Утверждение ETF в среднем занимает 221 день. Максимальное время, необходимое для принятия решения по заявке, составляет 240 дней. Исходя из этих двух цифр, это означает март или апрель 2022 года. Многие призывают к одобрению ETF до праздников 2021 года, но судя по историческим данным, это вполне может и не произойти.

Но что насчет покупки на слухах и продажи на новостях? Я думаю, можно с уверенностью сказать, что рынок положительно отреагирует на открытие биткойн-ETF. Проще говоря, увеличение доступности актива с низкой инфляцией и строго ограниченным предложением — это привлекательный сетап.

К чему приводит сочетание растущего спроса и неизменного предложения? Конечно же, к росту цены. Однако одна из проблем заключается в том, что речь идёт об ETF на основе фьючерсов. Это ограничивает объём спроса, который будет испытывать актив, в отличие от ETF, основанного на спотовых рынках.

Фьючерсные контракты, такие как на CME, могут создавать чрезмерное понижательное давление. Поскольку рынок CME обеспечен не активом, а бумажными деривативами, трейдеры могут шортить более чем на 21 миллион биткойнов. Я не буду сейчас вдаваться во все подробности, но, скорее всего, это может послужить основой для дополнительных опасений среди многих участников рынка.

Однако я вижу в этом позитив.

Мой самый большой страх, связанный с Биткойном, заключается в том, что он устареет. Уолл-стрит и различные учреждения создадут финансовые продукты с эффектом воронки, по типу Grayscale, в которых физический актив никогда не перемещается. То есть транзакции с такими деривативами вообще не попадают в сеть Биткойна. И если такая прогрессия продолжится, и транзакции будут происходить вне сети, это может затронуть майнеров.

Если большая часть BTC не будет перемещаться в ончейн-транзакциях в течение ещё более длительного времени, не начнут ли майнеры покидать сеть?

Честно говоря, сейчас я понятия не имею. И в течение следующих 4–5 лет об этом не стоит беспокоиться.

Всё больше организаций, частных лиц, фондов, корпораций и других игроков получат более лёгкий доступ к биткойну. Он будет расти в течение многих лет, прежде чем этот катализатор подействует. Это мы видели с его аналогом — золотом.

Когда открытие американского ETF на биткойн отработает как катализатор, вознеся его цену до новых высот, тогда можно будет начинать вести философские беседы о том, какое влияние это оказывает на сеть и не наносит ли вреда базовому активу. А пока единственное, что имеет значение, это одобрение ETF.

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.

Подписывайтесь на BitNovosti в Telegram!

Делитесь вашим мнением об этой статье в комментариях ниже.