В 2018 г. акции стальных компаний демонстрируют высокие темпы роста с учетом двухзначной дивидендной доходности. В данном обзоре проанализируем основные тенденции на рынке стали и 3 крупнейшие компании: НЛМК, Северсталь, ММК.

Небольшое погружение в отрасль

Китай является абсолютным лидером по производству стали. Сейчас его доля составляет примерно 50% от всего объема. В период с 2000 по 2013 гг. экономика КНР росла взрывными темпами, благодаря чему в стране стремительно рос спрос на сталь. Поэтому государство стало активно стимулировать сталелитейную отрасль, что обеспечило рост объемов производства за этот период в 7 раз.

Затем темпы роста экономики начали замедляться и спрос на сталь в Китае начал отставать от его предложения. Избыток мощностей был перенаправлен на экспорт. Подобные объемы резко обрушили цены на сталь и вызвали кризис в отрасли, в том числе и в России.

Благодаря программе борьбы с экологическим загрязнением китайское правительство распорядилось сократить производственные мощности компаний в 2016-2020 гг. С 2016 г. цены возобновили рост, и ситуация на рынке стали начала стабилизироваться.

Текущая ситуация на рынке стали

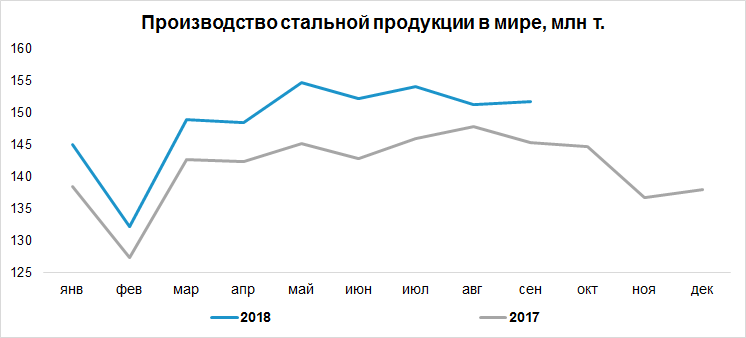

Производство стальной продукции в мире за 9 месяцев 2018 г. увеличилось на 4,7% и составило 1338,8 млн т. против 1278,1 млн т. за аналогичный период 2017 г. Однако, в 2019 г. прогнозы по производству стали не радуют. Эта тенденция отчасти связана с ростом мировых процентных ставок, что в свою очередь будет мешать увеличению запасов тем самым сокращая спрос на сталь. Также одним из ключевых катализаторов падения спроса выступает замедляющиеся темпы роста экономики Китая, в том числе строительного и автомобильного секторов.

При этом мощности китайских стальных заводов загружены далеко не полностью в связи с борьбой с экологическим загрязнением.

В то же время объемы производства стальной продукции в России слабо подчиняются мировой тенденции, поскольку их доля составляет лишь 4%. За 9 месяцев 2018 г. производство в РФ увеличилось на 1,8% г/г и составило 54,3 млн т. по сравнению с 53,3 млн т. за аналогичный период 2017 г.

Цены

Поскольку продукция металлургов представлена широким ассортиментом, единого графика цены нет. Поэтому предлагаем рассмотреть динамику цен в разрезе цепочки производства.

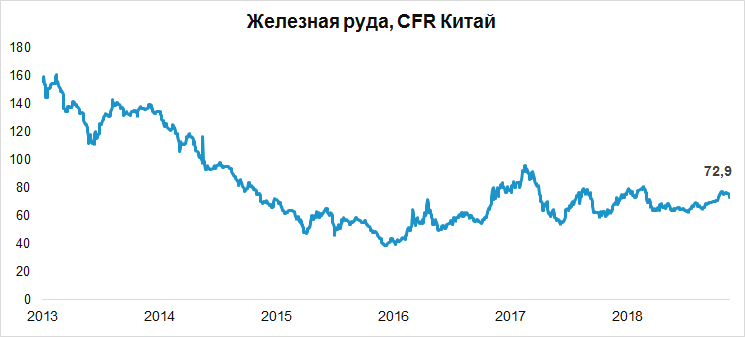

Железная руда

Железная руда относится к первичному сырью для производства стали. Ее цена почти полностью зависит от спроса на сталь и следует за ней.

Рост цен на уголь в конце 2017 г. и начале 2018 г. был вызван остановкой поставок из Австралии. Последний виток роста цен на уголь связан с конфликтом между the Queensland Coal Authority и компанией Aurizon, которая осуществляет доставку угля до портов.

Стальные продукты

С 2017 г. цены на продукты из стали неуклонно росли, однако со II квартала 2018 г. началась их постепенная коррекция. На текущий момент падение с максимумов марта 2018 г. составляет около 20%. Однако для российских компаний падение мировых долларовых цен было нивелировано ослаблением рубля. Поэтому наши сталелитейные компании продолжали получать повышенные доходы вплоть до конца III квартала.

Результаты стальных гигантов России

Для анализа мы взяли следующие ключевые компании отрасли, акции которых представлены на Московской бирже:

- Северсталь

- Новолипецкий металлургический комбинат (НЛМК)

- Магнитогорский металлургический комбинат (ММК)

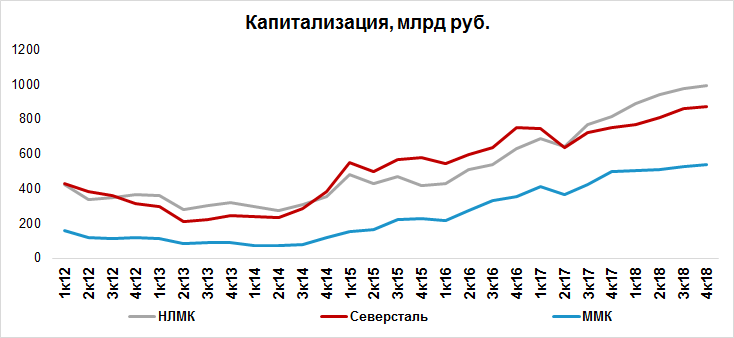

С 2015 г. бумаги этих трех ключевых стальных компаний перешли в растущий тренд и стали покорять исторические максимумы.

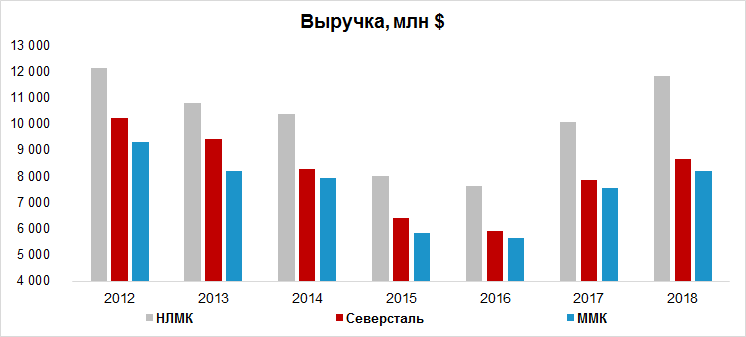

На рынке стали ключевым драйвером роста/падения цен акций является внешние факторы, а именно мировые цены на ключевую категорию металлов. Поэтому основным отличаем компаний является эффективность менеджмента и руководства, которые должны правильно подстраиваться под внешние факторы и наращивать конкурентные преимущества. В остальных моментах динамика финансовых показателей 3 крупных металлургических компаний России имеет очень схожую тенденцию.

Например, эта тенденция наглядно прослеживается на графике выручки, которая меняется практически одинаковыми темпами. Здесь интересным моментом выступает лишь опережающий рост выручки НЛМК относительно других конкурентов. В первую очередь это связано со структурой продуктовой корзины металлов, которую предлагает компания.

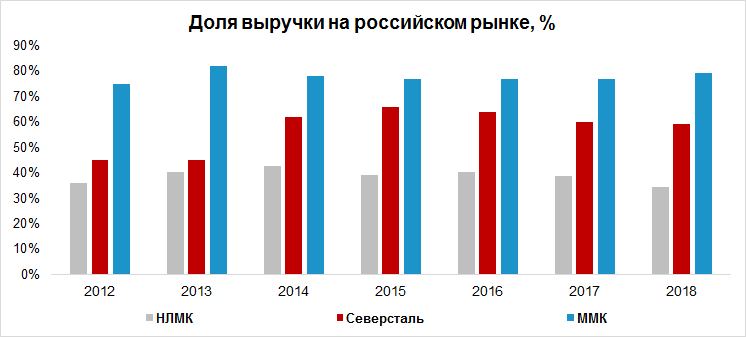

Посмотрим на выручку в разрезе рынков сбыта. ММК является лидером по продажам металлов на внутреннем рынке. НЛМК, напротив, имеет достаточно диверсифицированный бизнес по рынкам сбыта. При этом он имеет заводы на территории США и ЕС, которые являются для него важными сегментами, где реализуется 14% и 15% продукции соответственно.

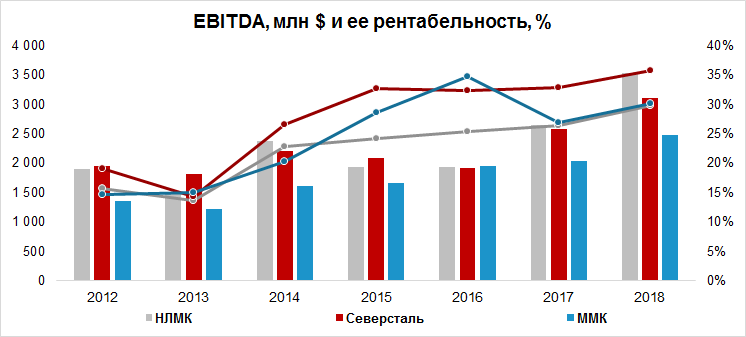

Если посмотреть на показатель операционной эффективности – EBITDA, можем заметить, что несмотря на высокую выручку НЛМК, его EBITDA оказывается под сильным давлением низкой маржинальности. На графике видно, что Северсталь существенно опережает своих конкурентов по этому показателю. Разберемся с чем это связанно более подробно.

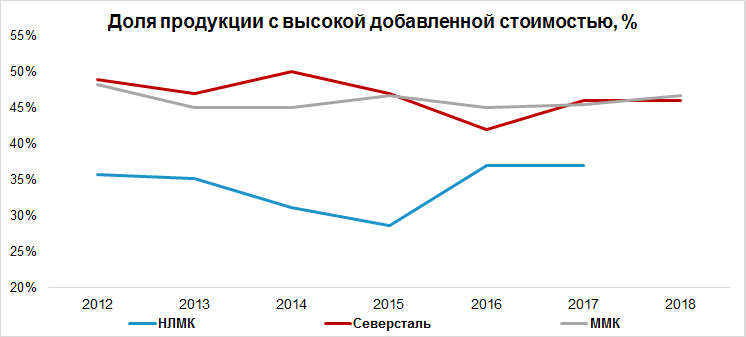

Высокая маржинальность показателя EBITDA Северстали обеспечивается за счет ряда факторов. Наиболее весомым является ее производственный ассортимент, а именно доля продукции с высокой добавленной стоимостью, которая за 9 месяцев 2018 г. достигает 46% от всей продукции компании. ММК почти не отстает от Северстали. У НЛМК в отличие от конкурентов готовая продукция с высокой добавленной стоимостью представлена меньше всего. Основной выпуск приходится на полуфабрикаты и прокатную продукцию, которые занимают 23% и 42% соответственно.

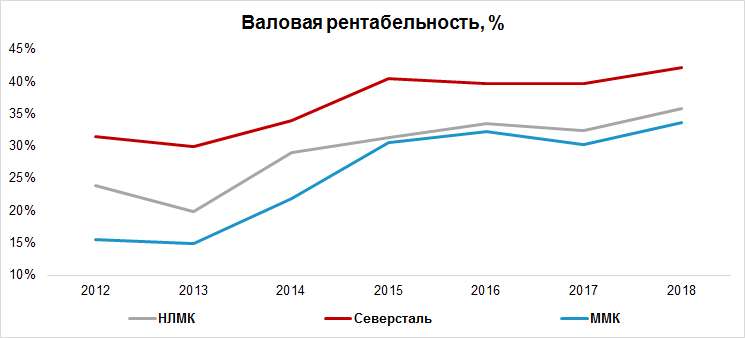

Если сравнить валовую рентабельность компаний, Северсталь также обладает наименьшими затратами на единицу продукции. Это связано с высокой вертикальной интеграцией компании.

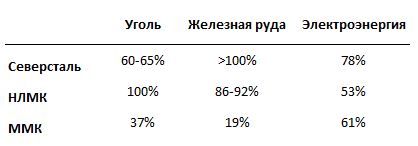

Подразделение Северсталь «Ресурс» полностью покрывает потребность металлургического бизнеса в железной руде и приблизительно на 60-65% в коксующемся угле твердых марок. Помимо этого, компания обеспечена на 78% собственной электроэнергией. У двух других компаний с данными показателями дела обстоят хуже:

ММК обладает самой слабой вертикальной интеграцией среди рассматриваемых компаний.

НЛМК и Северсталь наиболее защищены от сезонных колебаний цен на сырье. Однако периоды падения сырьевых цен, напротив, являются катализатором роста ММК против остальных компаний. Так как это обеспечивает ММК относительные преимущества и рост валовой рентабельности, в то время как у конкурентов эффект от снижения цен нейтральный. Для Северстали он и вовсе отрицательный, поскольку излишки добываемого сырья компания продает третьим лицам.

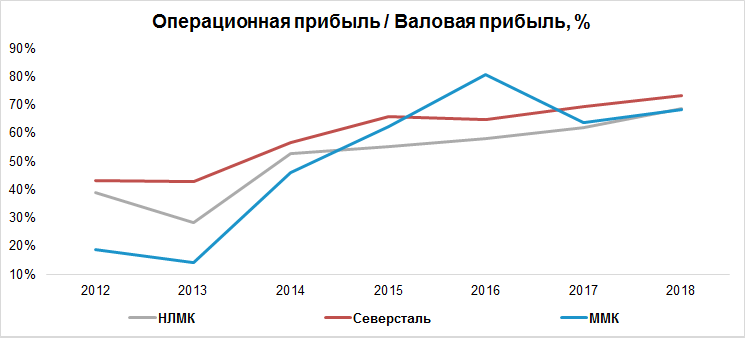

Помимо этого, стратегия стальных компаний нацелена на повышение операционной эффективности. Однако у Северстали получается справляться с этим лучше всего, что также имеет немаловажный вклад в высокую маржинальность компании в частности за счет инновационного подхода. На графике приводится показатель, который показывает отношение операционной прибыли к валовой рентабельности. То есть здесь не учитывается вклад стоимости сырья и продуктовой линейки. Показатель показывает именно операционную эффективность компании без посторонних эффектов.

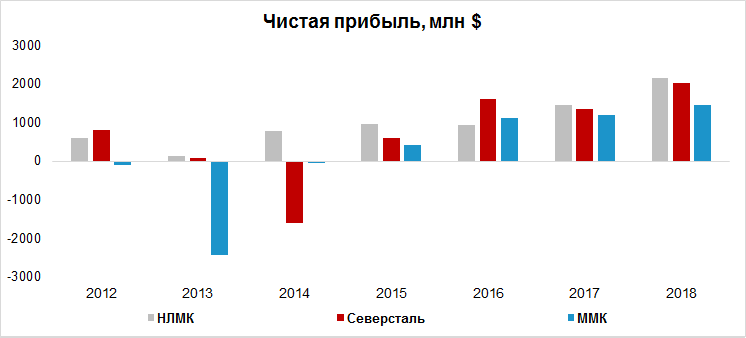

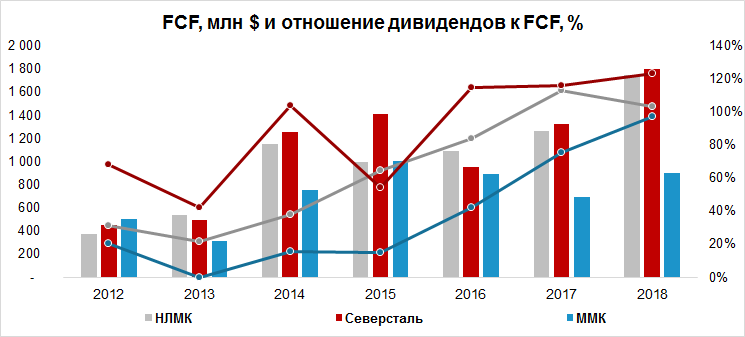

Динамика чистой прибыли во многом повторяет динамику показателя EBITDA. Поскольку компании сталелитейной отрасли имеют достаточно высокие прибыли. Однако для акционеров более интересен такой показатель как Free cash flow, поскольку именно он берется в качестве базы для расчета дивидендных выплат у всех трех компаний.

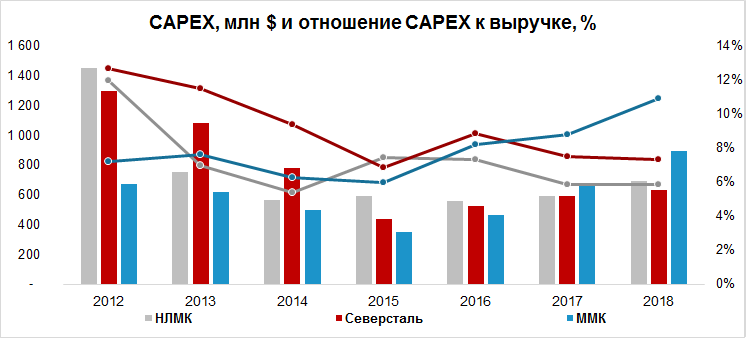

В период пика роста цен на сталь компании активно наращивали CAPEX в производственные мощности. Но после падения цен на сталь в отрасли образовалась новая тенденция – невысокие капитальные расходы против высоких дивидендных выплат. В следующем году ситуация может частично поменяться. На дне инвестора Северстали менеджмент заявил о планах нарастить CAPEX до $1400 млн (рост в 2,2 раза относительно текущего значения) на пике в 2019 г. с его постепенным снижением обратно до $750 млн к 2023 г. Рост инвестиций необходим для вертикальной интеграции и увеличения ассортимента продукции. При этом ММК также прогнозирует CAPEX на ближайшие два года на уровне $800 - 850 млн (LTM за III квартал 2018 составляет $893 млн).

С 2016 г. российские стальные гиганты перешли к политике выплаты дивидендов, равной практически 100% FCF. Северсталь периодически выплачивает и более 100% свободного денежного потока за счет увеличения долга.

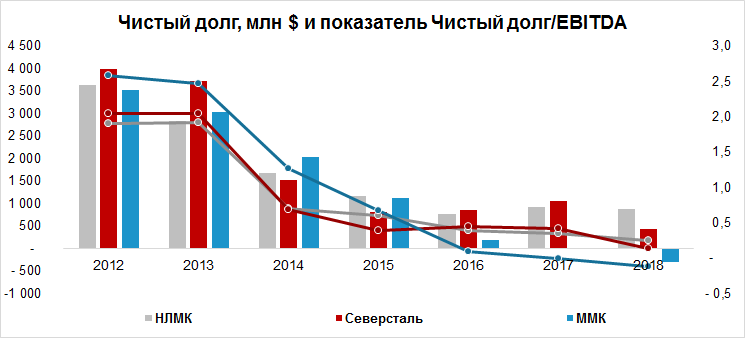

Металлурги после периода высоких капзатрат перешли к сокращению долга. На текущий момент показатель чистого долга является приемлемым для всех компаний. Это создает простор для увеличения дивидендных выплат за счет привлечения внешнего финансирования.

С ростом цен на металлы стальные компании превратилась в настоящих генераторов кэша. Так, например, средняя дивидендная доходить Северстали за последние 5 лет составляет около 10,1%. ММК до 2017 г. существенно отставал по данному показателю от своих конкурентов, однако сейчас дивидендная доходность сравнялась.

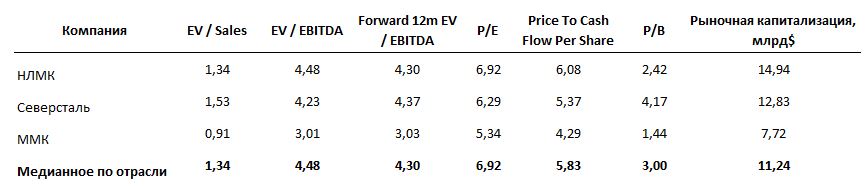

Мультипликаторы

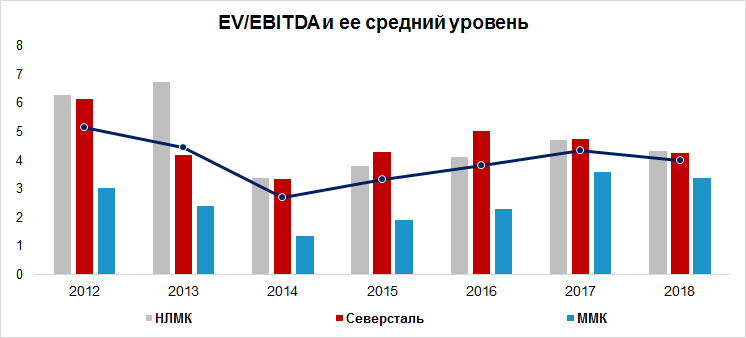

Динамика показателя EV/EBITDA полностью отражает вышеописанные тенденции. В последние годы за счет своей операционной эффективности Северстали удалось выбиться в лидеры, а ММК почти наверстать отставание, которое в 2014 г. было более чем двукратным.

По прочим мультипликаторам наблюдается отставание ММК. Из интересного, форвардный показатель EV/EBITDA у Северстали выше текущего в отличие от НЛМК. Здесь, форвардный мультипликатор представлен в соответствии с прогнозам Reuters. То есть по их оценкам мультипликатор Северстали на горизонте 12 месяцев вперед увеличится, что говорит об ожидаемом росте стоимости компании.

В текущей ситуации резкого падения цены нефти и продолжающегося санкционного давления инвесторы склоняются выбирать более защитные активы, основными критериями которых является защита от падения рубля (то есть прибыль компании должна зависеть от курса доллара) и высокая дивидендная доходность, которая оказывает поддержку акциям в нестабильных ситуациях. В рамках этих критериев перечисленные компании хорошо подходят для покупки.

Однако, в целом отрасль сильно зависит от мировых цен на сталь. С учетом замедления темпов экономического роста Китая, прогнозы на 2019 г. по ценам на сталь не самые оптимистичные. Сезонное падение спроса в IV квартале может оказать еще большее давление на цены.

При этом отметим, что потенциальное падение цен на сталь частично заложено в котировках компаний уже длительное время, о чем говорит избыточная двузначная дивидендная доходность.

Если говорить о конкретной компании и отстраниться от очень осторожного взгляда на дальнейшие перспективы цен на стальную продукцию, то с учетом проанализированных выше показателей Северсталь выглядит наиболее привлекательной и устойчивой историей. При этом FCF для расчета дивидендов, будет корректироваться на рост CAPEX, что обеспечит рост компании вместе с высокой дивидендной доходностью.

Сергей Сидилев

БКС Брокер