За более чем 60-летнюю историю американский индекс широкого рынка акций S&P 500 вырос с базового значения в 10 п. до 3394 п. или почти на 34 000% по состоянию на 19 февраля 2020 г. В этот день был установлен исторический максимум. Затем последовала мощная волна распродаж, связанная с коронавирусом, а уже в августе рынок вернулся на исходные позиции. Накануне, 18 августа, S&P 500 показал новый пик у 3395 п.

На протяжении всего существования индекса, регулярное изменение состава и структуры активов, входящих в S&P 500, сопровождалось периодами резких спадов и постепенным восстановлением стоимости бумаг. Фактор ребалансировки индекса в восстановлении рынка играет важное значение: основной вклад в наблюдаемый с весны подъем рынка внесли высокотехнологичный сектор, торгующийся уже на 11% выше предыдущего пика февраля, цикличный потребсектор (+20% с начала года). Аутсайдером рынка стал сектор нефти и газа, курсирующий до сих пор на 40% ниже уровней начала января.

На рисунке изображена динамика индекса S&P 500 за всю историю существования и отмечены периоды коррекций рынка от 20%.

Очередное падение рынка в марте этого года вызвано «коронакризисом», а стремительный подъем котировок акций обусловлен по сути безлимитной программой монетарно-фискального стимулирования Федрезерва и Минфина. В итоге к началу августа падение рынка акций США было полностью выкуплено — реализовалась модель «V–образного» восстановления.

Индексу S&P 500 понадобилось всего лишь 5 месяцев, чтобы отыграть одно из самых сокрушительных в истории падений капитализации рынка. Глубина снижения от максимума 19 февраля к 23 марта составила 35%. Чтобы вернуться к пиковым значения индекс прошел путь наверх в 54%.

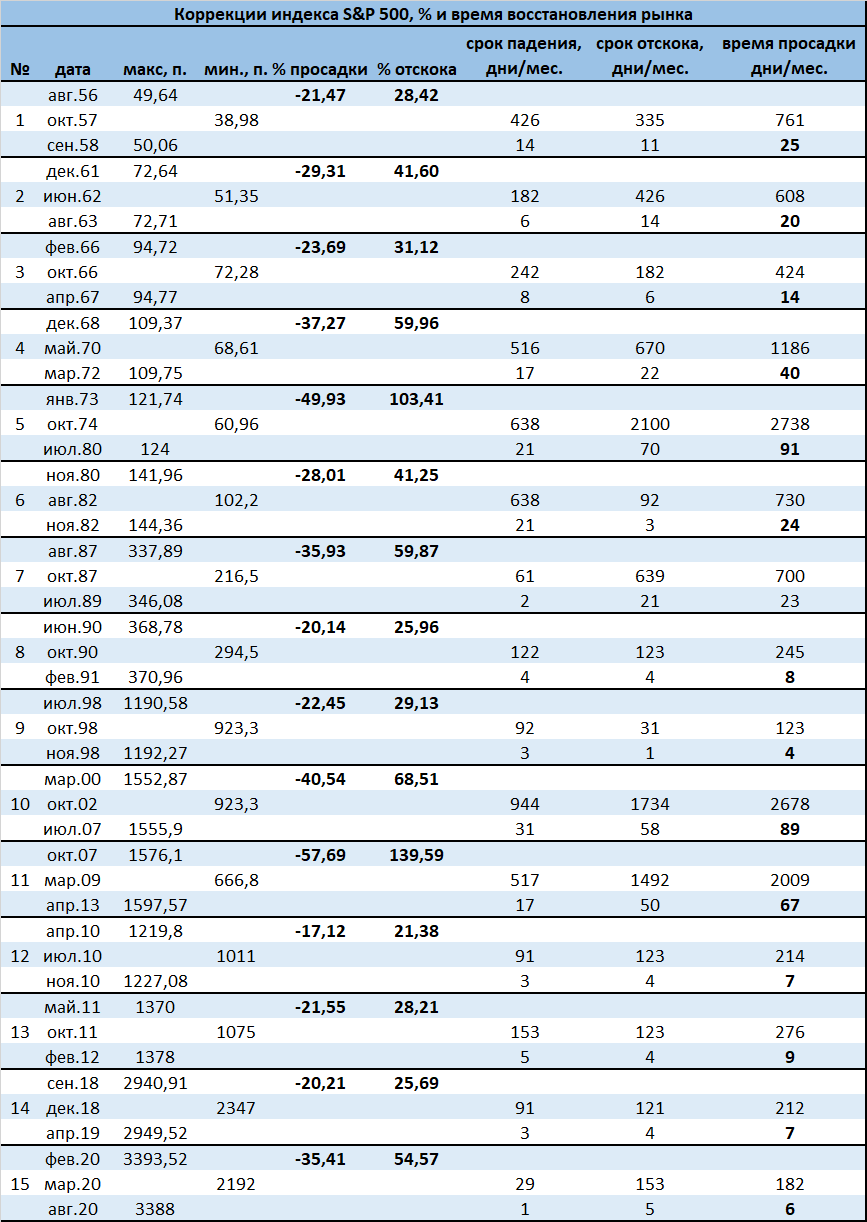

В таблице в хронологическом порядке представлена статистика всех падений индекса S&P 500 более чем на 20%, начиная с 1957 г. Исключением служит коррекция весны 2010 г., когда от локальных максимумов, в рамках большой волны падения 2007–2013 гг., наблюдалось нисходящее движение рынка на 17%.

Рассматривался месяц и год начала и завершения коррекции, дата полного выкупа просадки, глубина падения и величина отскока до предыдущего максимума. Время нахождения рынка в просадке от начала падения до полного восстановления приводится в днях и месяцах.

На основе 15 наблюдений, среднее время, требуемое рынку для достижения докоррекционных значений, составляет около 2,5 лет.

Статистика продолжительности просадки рынка неоднородна, однако за последние 10 лет инвесторам, купившим рынок даже на локальном пике, не приходилось ждать более трех кварталов для выхода из убытка. Вероятная причина скоротечности коррекций — ведущая роль Федрезерва США, старающегося не допускать продолжительного характера кризиса ликвидности, накачивая финансовую систему страны «дешевыми» деньгами. Немаловажное значение играет и возросшая в последние годы политическая функция рынка: высокая вовлеченность электората страны в биржевой процесс учитывается в риторике политических элит.

Что сейчас

Если рассматривать коррекцию марта–августа 2020 г., то мы наблюдаем рекордные темпы восстановления рынка акций относительно прошлых периодов с аналогичной глубиной падения. Предыдущие сопоставимые по масштабу спады длились порядка 3 лет. Сейчас же корректирующий отскок завершился спустя всего 5 месяцев, а на полный выкуп до предыдущего максимума февраля рынку потребовалось менее полугода.

Из всей совокупности коррекций спад 2020 г. уступает лишь кризисному 1998 г. Тогда S&P 500 потребовалось 4 месяца, чтобы отыграть все падение. Однако и масштаб бедствия в конце 90-х был куда меньше: 22% против текущих 35%.

Таким образом, кризис 2020 г. по праву можно назвать уникальным. Мощнейший обвал акций за один месяц более чем на 1/3 стоимости завершился полным восстановлением капитализации за 5 месяцев.

На основе статистического подхода можно предположить, что и грядущие спады рынка будут носить непродолжительный характер, однако за счет высокой маржинальности рынка глубина падения, как показало время, может быть достаточно существенной. В кризисной ситуации, соблюдение общих принципов риск-менеджмента способно уберечь инвестора от потери капитала и с минимальным для себя ущербом дождаться восстановления стоимости диверсифицированного портфеля.

БКС Брокер