Рыночные индикаторы

Рынки

- Сегодня начинают торговаться без дивидендов (Ex Div) Банк Санкт-Петербург ао, МРСК Волги, МРСК Центра, ФосАгро ао, МариЭнСб-п, ТНСэнМарЭл, iЛевенгук, ТНСэнРст. Предстоящий день — последний для покупки акций Возрождения ап, ММК, Акрона, чтобы получить дивиденды (T+2)

- Энел Россия договорилась о продаже Рефтинской ГРЭС за 21 млрд руб.

- Мексика и США продолжают переговоры по незаконным мигрантам

Мы считаем, что российский рынок откроется в плюсе вслед за позитивными настроениями на глобальных площадках и дорожающей нефтью. В фокусе внимания рынков — МСФО Татнефти за 1К19, отчетность по РСБУ Сбербанка за пять месяцев и решение совета директоров Распадской о допэмиссии.

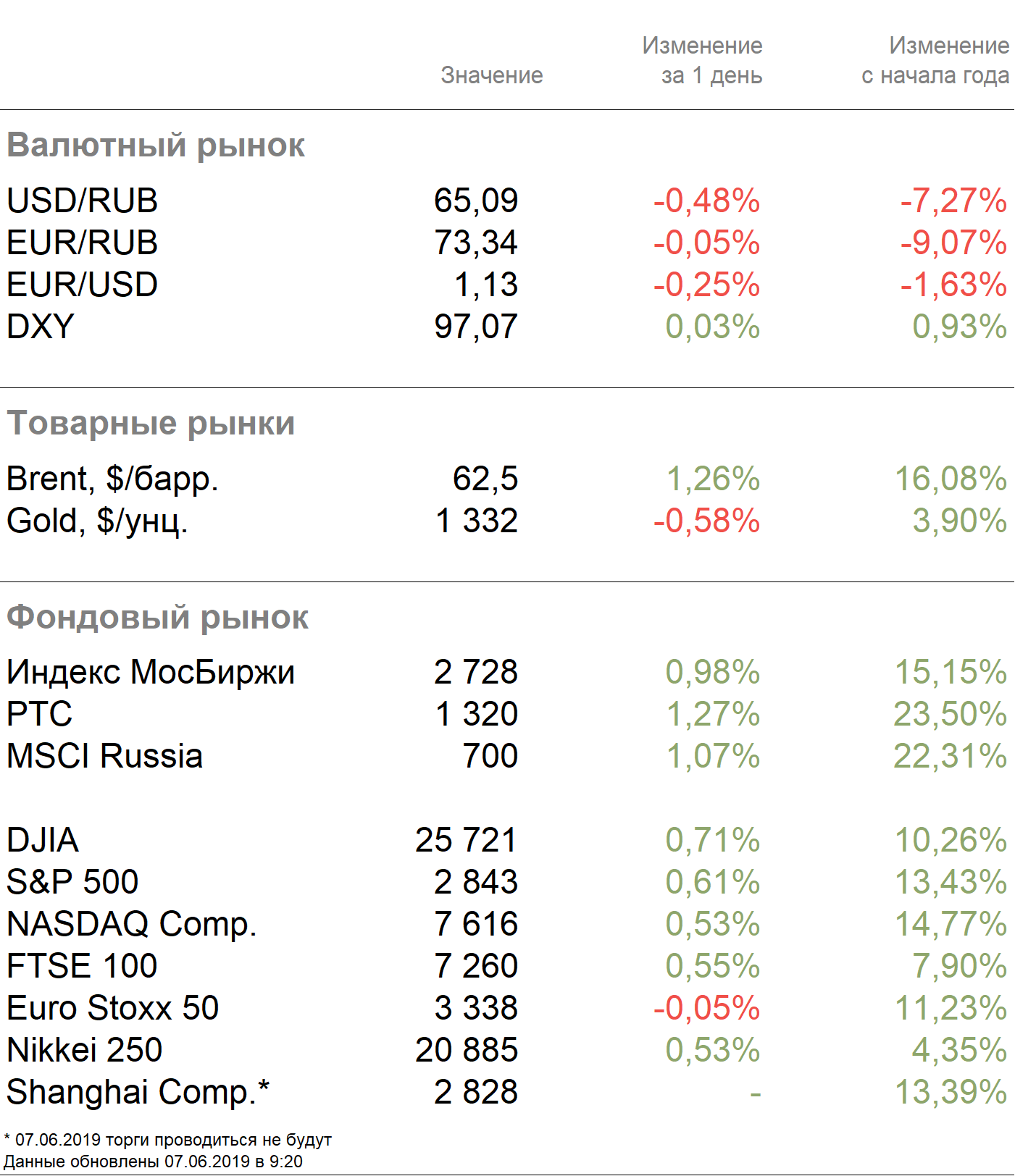

В четверг, 6 июня, российский рынок завершил торговую сессию в зеленой зоне. Индекс Мосбиржи прибавил 0,98%, РТС — 1,27%.

Рубль подорожал к доллару до 65,09 руб. вслед за укреплением цен на нефть и ослаб к евро до 73,34 руб.

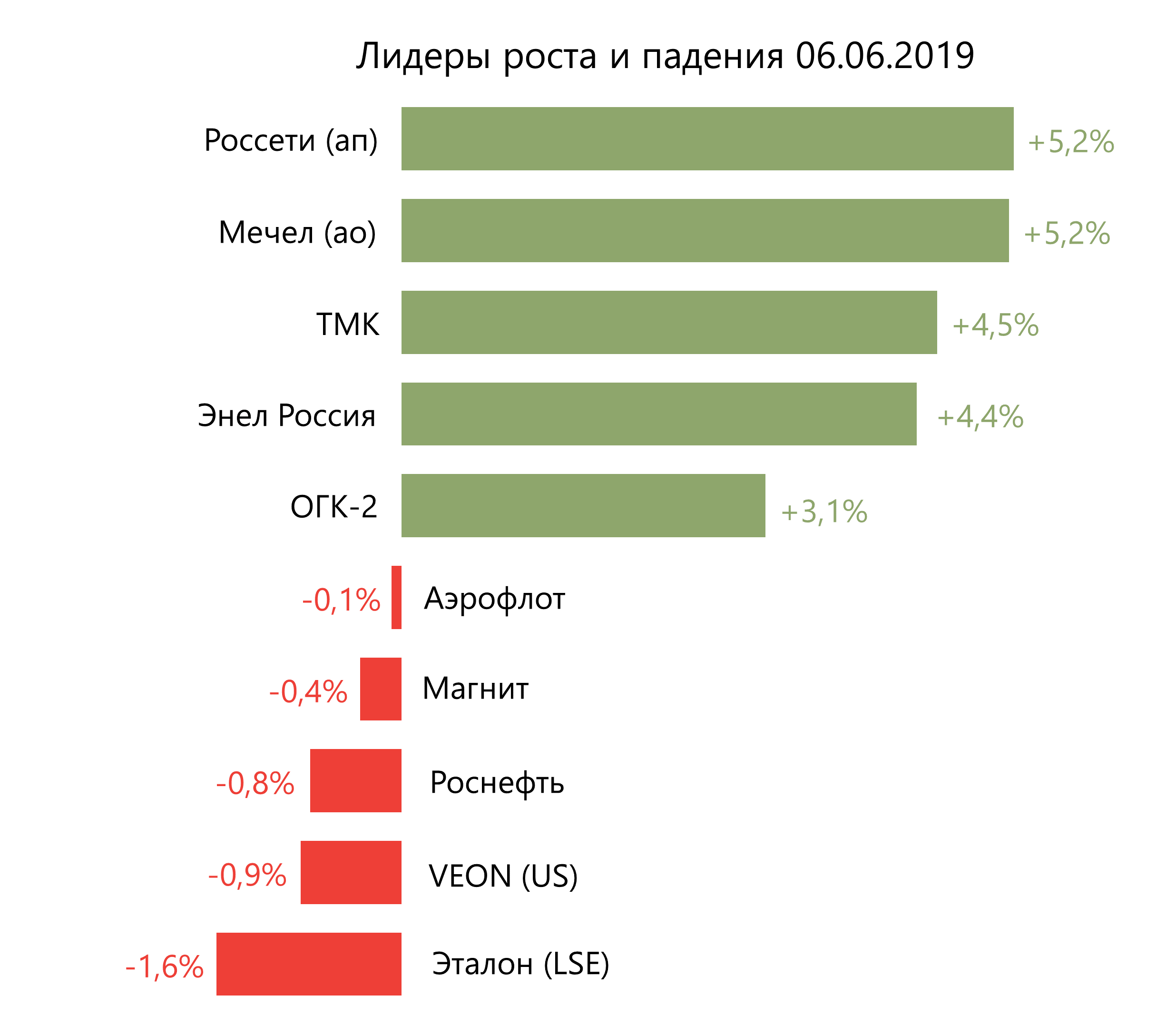

Лидерами роста стали Россети (+5,2%), Мечел ао (+5,2%), ТМК (+4,5%), Энел Россия (+4,4%), ОГК-2 (+3,1%).

В список аутсайдеров вошли Эталон (-1,6%), Veon (-0.9%), Роснефть (-0,8%), Магнит (-0,4%), Аэрофлот (-0,1%).

На утренних торгах в пятницу цена на Brent повысилась на 1,44%, до $63,56/барр. ввиду ослабления беспокойства по торговым вопросам.

Американские площадки закрылись в плюсе. Dow Jones прибавил 0,71%, S&P 500 — 0,61%.

В четверг представители Мексики и США провели второй раунд переговоров по незаконным мигрантам. Мексика пообещала усилить контроль на границе с Гватемалой. Окончательное решение о введении пошлин для давления на Мексику в этом вопросе будет принято Дональдом Трампом по результатам завершения дискуссий в пятницу.

Трамп сообщил, что примет решение по пошлинам на оставшиеся $300 млрд китайского импорта после саммита G20 в конце июня.

На азиатских площадках утром в пятницу наблюдается позитивная динамика. Nikkei поднялся на 0,56%. Рынок ожидает конкретных признаков прогресса в противостоянии США и Мексики, а также отчета по занятости в США, который может повлиять на курс процентных ставок.

В Китае не проводятся торги по случаю праздника драконьих лодок.

Европейские рынки закрылись в четверг разнонаправленно. Euro Stoxx 50 снизился на 0,05%. ЕЦБ ожидаемо сохранил базовую процентную ставку по кредитам на нуле. Ставка по депозитам ЕЦБ оставлена на уровне минус 0,4%, ставка по маржинальным кредитам — 0,25%.

ЕЦБ сообщил о намерении сохранять ключевые ставки неизменными по крайней мере до конца 1П20. Ранее ожидалось, что ставки останутся на прежнем уровне до конца 2019 г. Также ЕЦБ улучшил прогнозы роста экономики и потребительских цен в еврозоне на 2019 г.

Eurostat представил окончательные данные о росте ВВП Еврозоны за 1К19, согласно которым увеличение показателя составило 1,2% г/г и 0,4% м/м.

Объем заказов промышленных предприятий Германии в апреле вырос на 0,3% м/м, что оказалось лучше ожиданий.

Fiat Chrysler Automobiles отозвал предложение о слиянии для Renault, после чего акции последней упали на 6,41%.

DXY вырос на 0,03%, S&P 500 futures — на 0,13%.

Новости

Русгидро опубликовала ожидаемо слабые финансовые результаты по МСФО за 1К19. Выручка компании увеличилась всего на 0,8% г/г, до 109 млрд руб., что обусловлено снижением выработки электроэнергии, приточности в большинстве водохранилищ ГЭС. Продажи электроэнергии сократились на 0,4% г/г, до 70,8 млрд руб., в т.ч. госсубсидии по постановлению правительства № 895 составили 6,07 млрд руб. (-8% г/г), продажи теплоэнергии и горячей воды выросли на 1,9% г/г, до 17 млрд руб., мощности — на 8% г/г, до 12,06 млрд руб. EBITDA уменьшилась до 29,6 млрд руб. (-6,8% г/г), чистая прибыль упала на 31% г/г, до 16,5 млрд руб. Компания прогнозирует капитальные затраты на 2019–2023 гг в размере 361,5 млрд руб. На 2019 г. предусмотрены расходы в объеме 105,7 млрд руб., на 2020 г. — 71,4 млрд руб.

Газпромнефть и Shell создали СП на базе Меретояханефтегаз для освоения месторождений в ЯНАО. Закрытие сделки планируется в конце 2019 г. — начале 2020 г. В портфель СП войдут лицензии на участки Тазовский, Северо-Самбургский и на два Западно-Юбилейных участка. Объем геологических запасов месторождений составляет около 1,1 млрд т нефти. Компании планируют управление СП на паритетных началах.

ТМК и Новатэк заключили соглашение о стратегическом партнерстве, в рамках которого ТМК будет поставлять Новатэку премиальную трубную продукцию: обсадные и насосно-компрессорные трубы. Срок действия документа — до конца 2023 г.

Лукойл покупает у английской компании New Age 25% в нефтегазовом проекте Конго Marine 12. Оператор проекта компания Eni отказалась от своего преимущественного права выкупа. Сумма сделки — около $800 млн. Добыча Marine 12 составляет около 140 тыс. б/с.

Сбербанк с NVidia разработают стратегию внедрения искусственного интеллекта в экосистему банка. Партнерство компаний позволит сделать услугу Data Science As a Service доступной как для крупных корпораций, так и для предприятий малого и среднего бизнеса, а также образовательных учреждений.

Группа ВТБ купила 26% Региональной инфраструктурной компании, которая является концессионером по строительству и эксплуатации моста через реку Пур в Ямало-Ненецком автономном округе (ЯНАО).

Глава Норильского никеля Владимир Потанин не ожидает конфликта в Норникеле, несмотря на разногласия с Русалом по дивидендам, как минимум до 2023 г., когда истечет срок действия 10-летнего акционерного соглашения, завершившего предыдущий конфликт с Олегом Дерипаской.

Алроса опубликовала предварительную оценку сумм, необходимых для восстановления подземного рудника Мир, затопленного в результате аварии в августе 2017 г. По оценкам компании, добыча на базе Мира может возобновиться в 2031–2032 гг. Уровень добычи составит 3,8 млн карат в год при производстве 1,3 млн т руды, что выше 3,19 млн карат в 2016 г. Запасы Мира составляют 68,6 млн карат. Сумма расходов на восстановление рудника составит около 73 млрд руб. Работы начнутся не ранее 2024 г.

Совет директоров Энел Россия объявил о созыве внеочередного собрания акционеров 22 июля для утверждения сделки по продаже Рефтинской ГРЭС компании Кузбассэнерго (принадлежит Сибирской Генерирующей Компании). Сумма сделки составит не менее 21 млрд руб. и предполагает возможные корректировки на величину до 5%, а также дополнительные платежи на общую сумму до 3 млрд руб. в течение пяти лет после закрытия сделки при выполнении определенных условий. Ожидаемый период перехода права собственности на имущество Рефтинской ГРЭС в пользу покупателя составит не более 18 месяцев с даты соглашения о купле-продаже, сделка также подлежит согласованию с ФАС.

Группа Черкизово рассмотрит возможность строительства второй очереди предприятия Тамбовская индейка, объем инвестиций в проект может составить 3,5-4,5 млрд руб. Производственные мощности предприятия будут увеличены на 50%. Прогнозируемый срок реализации проекта — два года с момента принятия решения.

По сведениям Коммерсанта, Роснефть ведет переговоры о покупке четырех компаний крупнейшего в Санкт-Петербурге независимого топливного оператора — Петербургской топливной компании (ПТК). Доля АЗС ПТК на рынке Санкт-Петербурга составляет около 17% (по численности заправок), Роснефть в результате сделки может стать крупнейшей сетью АЗС в городе с долей 27% и увеличить общее количество своих АЗС до 3,1 тысяч (почти на 5%). По информации источника «Ъ» на топливном рынке, стоимость сделки может составить около 35–40 млрд руб., что соответствует около 3% от бюджета капиталовложений компании на 2019 г.

Новатэк подписал базовые условия соглашения о создании совместного предприятия с китайской Sinopec и Газпромбанком с целью реализации СПГ и природного газа на рынке Китая. Председатель правления Новатэка Леонид Михельсон отметил, что создание СП не только позволяет гарантировать сбыт производимого компанией СПГ, но и открывает возможности инвестирования в развитие сегмента конечного потребления на быстрорастущем и одном из крупнейших в мире рынке газа и СПГ.

Закрытие торговой идеи

Мы закрываем торговую идею по покупке ГДР TCS Group от 16.04.2019 в связи с достижением уровня stop-loss после объявления компанией SPO. Результат: — 6,4%.