Мы обновляем наш список среднесрочных инвестиционных идей, приняв во внимание финансовые результаты компаний за полный 2018 год. Инвесторам, ранее последовавшим нашим рекомендациям, мы предлагаем:

ПРОДАТЬ обыкновенные акции Газпрома (GAZP), МосБиржи (MOEX), Лукойла (LKOH), Магнита (MGNT), Аэрофлота (AFLT), Фосагро (PHOR) и Мосэнерго (MSNG),

КУПИТЬ обыкновенные акции ВТБ (VTBR), Полюса (PLZL), Газпром нефти (SIBN), ТГК-1 (TGKA) и ОГК-2 (OGKB).

Мы допускаем, что усиление неопределенности, связанное с «торговой войной» между США и КНР может оказать негативное влияние на спрос на развивающихся рынках в течение ближайшего квартала, а в случае эскалации – и на глобальные макроэкономические показатели в более долгосрочной перспективе. Как следствие, в своем списке среднесрочных рекомендаций мы отдаем предпочтение компаниям с низкой зависимостью от внешних рынков. Кроме того, мы предлагаем инвесторам переключить внимание с акций Газпрома (после роста цены почти на 22% за одну только неделю) на акции подконтрольных ему компаний.

Текущие рекомендации:

| ВТБ | Финансы | Перепроданность в связи с временным снижением див. выплат | 1.09 | Перейти |

| Полюс | Золотодобыча | Спрос на «защитные» активы в условиях «торговых войн» | 2.28 | Перейти |

| Газпром нефть | Нефть, газ | Потребность мат. компании в средствах для выплаты див. | 5.35 | Перейти |

| Ростелеком | Телекомы | Перспектива поглощения Tele2 | 8.19 | Перейти |

| МРСК Центра и Приволжья | Эл. распред. | Премия к рынку по див. доходности | 23.59 | Перейти |

| ТГК-1 / ОГК-2 | Эл. генерация | Потребность мат. компании в средствах для выплаты див. | 36.1 / 41.5 | Перейти |

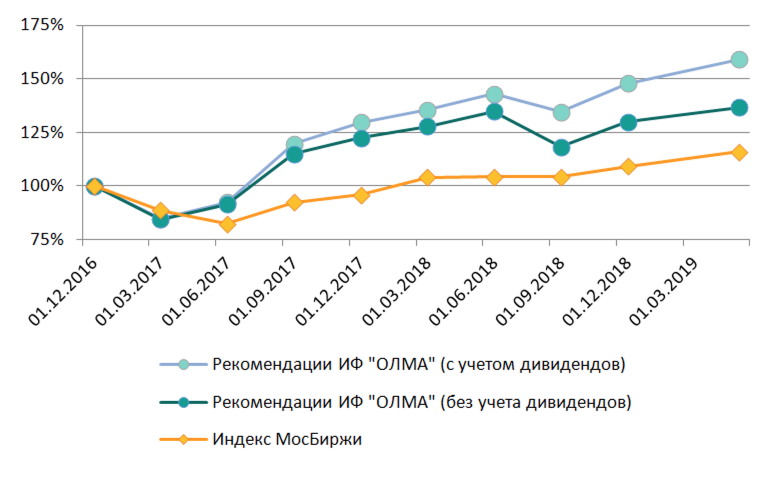

История рекомендаций (кумулятивная средняя доходность):

| ОЛМА (без див.) | +36.7% |

| ОЛМА (с див.) | +59.1% |

| Индекс МосБиржи | +15.9% |

ВТБ

Акции ВТБ на дневном интервале продолжают торговаться в рамках долгосрочного нисходящего клина (выделен синим пунктиром), в ходе коррекции вернулись к поддержке в виде его горизонтального основания.

Ближайшая поддержка теперь располагается вблизи отметки 0,035 руб. (локальные минимумы) и далее 0,03331 руб. ((локальные минимумы).

Ближайшее сопротивление теперь находится вблизи отметки0,0355руб. (диагональное), далее 0,0365 руб. (100- дневная ЕМА), далее 0,039руб. (200- дневная ЕМА) и далее 0,0445 руб. (горизонтальное).

Рекомендация – восстанавливать спекулятивные длинные позиции в текущих ценах с установкой близкого защитного стоп – приказа

Фундаментальный взгляд:

Набсовет ВТБ рекомендовал выплату дивидендов в размере 15% чистой прибыли по МСФО за 2018 год – доля выплат сократилась из-за необходимости пополнения собственного капитала в рамках перехода на стандарты «Базель-3», что стало фактором давления на котировка акций банка. Мы считаем, что снижение доли дивидендных выплат носит временный характер, а текущие значения мультипликаторов позволяют включить акции ВТБ в список среднесрочных идей.

ВТБ – сравнение с сектором:

| ВТБ | 0.54 | 2.7 | 12.0% |

| Банки РФ | 1.12 | 6.5 | 14.2% |

| Мировые банки | 1.44 | 10.5 | 14.7% |

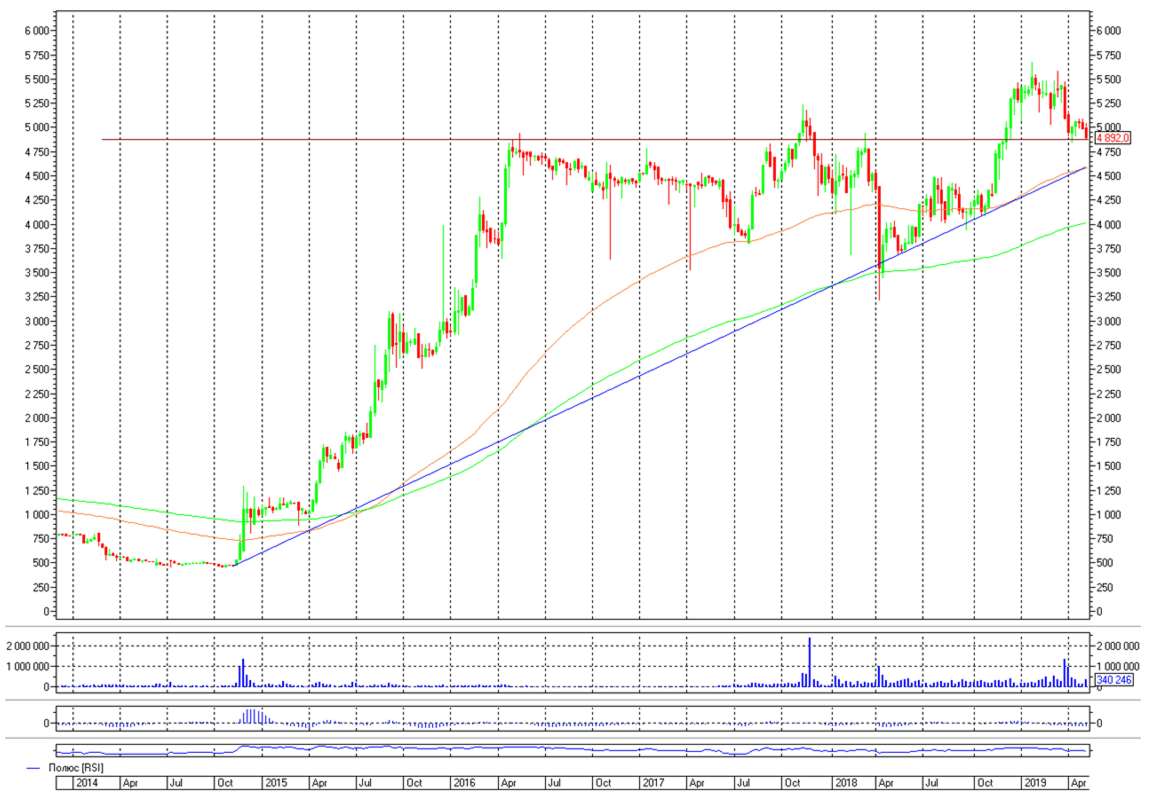

Полюс

Акции Полюс на дневном интервале вышли вверх из фигуры «восходящий клин» и в ходе коррекции тестируют пробитое значимое горизонтальное сопротивление вблизи отметки 4850 руб. в качестве поддержки.

Ближайшие поддержки располагаются теперь вблизи отметки 4850 руб. (горизонтальная), далее 4520 руб. (долгосрочный восходящий тренд, 100- дневная ЕМА) и далее отметка 4000 руб. (горизонтальная, 200- дневная ЕМА).

Ближайшее сопротивление по прежнему располагается вблизи отметки 5500 руб. (локальные максимумы).

Рекомендация – восстанавливать спекулятивные длинные позиции в текущих ценах с установкой близкого защитного тейк- профита

Фундаментальный взгляд:

Полюс опубликовал сильные финансовые результаты за 1 кв. 2019 года. Выручка компании выросла на 40% по сравнению с аналогичным периодом прошлого года – до 49.2 млрд руб., показатель EBITDA увеличился на 46% - до 31.9 млрд руб. Чистая прибыль в 1 кв. выросла в 2.5 раза и составила 35.1 млрд руб. Показатель Чистый долг/EBITDA снизился до 1.5х (1.7х на 31.12.2018 г.). Основная причина включения компании в список среднесрочных идей заключается в окончании финансирования крупных инвестиционных проектов, а также в низкой себестоимости добычи (358$ на тройскую унцию в 1 кв. 2019г., прогноз менеджмента на 2019 г. – 425$ тройскую унцию) и умеренного роста дивидендных выплат. Исходя из дивидендной политики, Полюс платит 30% от EBITDA в виде дивидендов при коэффициенте чистый долг/EBITDA ниже 2.5x. Повышенный спрос на физическое золото со стороны центральных банков таких стран, как РФ и Китай, в условиях геополитической напряженности также может поспособствовать росту цен на золото и как следствие - увеличению интереса к покупкам акций золотодобывающих компаний.

Газпром нефть

Акции Газпром нефти на недельном интервале продолжают торговаться в рамках фигуры «треугольник» (выделен синим цветом), отбиваются вниз от значимого сопротивления вблизи отметки 365 руб.

Ближайшая поддержка теперь располагается вблизи отметки 315 руб. (ретест нижней грани треугольника), далее 305 руб. (100- периодная ЕМА) и далее 260 руб. (200- периодная ЕМА ).

Ближайшее сопротивление теперь располагается вблизи отметки 365 руб. (диагональное, локальные максимумы).

Рекомендация – восстанавливать спекулятивные длинные позиции вблизи отметки 315 руб. либо в случае уверенного пробоя и закрепления выше отметки 365 руб. с установкой близкого защитного стоп – приказа

Фундаментальный взгляд:

Газпром нефть опубликовала хорошие результаты за 2018 г. по МСФО. По итогам года выручка компании составила 2.5 трлн руб., увеличившись на 28.7% г/г. Показатель скорректированная EBITDA вырос на 45.1% по сравнению с 2017 г. – почти до 800 млрд руб. Чистая прибыль выросла на 48% - до 376.7 млрд руб. В 4К18 Газпром нефть сгенерировала свободный денежный поток в размере 33 млрд руб. (СДП за 2018 г. составил 167 млрд руб.). Чистая долговая нагрузка сократилась до 0.8x на конец 2018 г. против 1.3x годом ранее. 14.05.2019 правление Газпрома представило совету директоров новую рекомендацию по дивидендам за 2018 г., предложив увеличить размер выплаты на акцию до 16.61 руб. с 10.43 руб. И хотя данное предложение еще должно получить одобрение Совета Директоров компании и утверждение Собранием Акционеров, для дочерних компаний холдинга (включая Газпром нефть) это, возможно, означает увеличение доли чистой прибыли, направляемой на дивидендные выплаты. Возможное увеличение доли чистой прибыли, направляемой на дивиденды Газпром нефтью, до 50% увеличило бы дивиденды до 39 – 42 руб. на акцию, что соответствует дивидендной доходности 11% - 12%.

Ростелеком об.

Обыкновенные акции Ростелекома на недельном интервале выходят вверх из фигуры «горизонтальный клин» (выделен коричневым цветом), а также пробивают вверх 200- периодную ЕМА, формирую тем самым сигнал на открытие длинных позиций.

Ближайшая поддержка располагается вблизи отметки 74 руб. (ретест верхней грани клина), далее 72 руб. (100- периодная ЕМА), далее вблизи 68 руб. (ретест верхней грани долгосрочного нисходящего клина клина, выделена синим цветом) и далее вблизи отметки 57 руб. (нижняя грань долгосрочного нисходящего клина , выделена синим цветом).

Ближайшее сопротивление находится вблизи отметки 100 руб. (зона локальных максимумов).

Рекомендация – формировать спекулятивные длинные позиции в текущих ценах с установкой близкого защитного стоп – приказа

Фундаментальный взгляд:

Наши целевые цены по обыкновенным и привилегированным акциям Ростелекома составляют 101.7 руб. и 81.4 руб. соответственно. (см. наш обзор). По нашим оценкам, капитализация компании имеет потенциал роста при текущей динамике финансовых показателей, но мы рассматриваем обыкновенные акции Ростелекома отчасти как спекулятивную идею в преддверии присоединения Tele2, параметры и сроки которого пока не раскрыты.

Фин. показатели Ростелекома:

| Выручка | 320.2 | +4.9% |

| Чистая прибыль | 14.1 | +3.3% |

| EBITDA | 96.1 | +1.7% |

| Чистый долг | 194.2 | +3.5% |

МРСК ЦП

Акции МРСК ЦП на недельном интервале в ходе текущей волны роста вплотную приблизились и консолидируются возле значимого диагонального сопротивления возле отметки 0,285 руб. (выделено малиновым цветом).

Ближайшие сопротивления располагаются теперь вблизи отметки 0,285 руб. (диагональное), далее 0,294 руб. (горизонтальное).

Ближайшие поддержки находятся вблизи отметки 0,262 руб. (нижняя граница торгового коридора, 100- периодная ЕМА), далее 0,225 руб. (200- периодная ЕМА).

Рекомендация – формировать спекулятивные длинные позиции в текущих ценах с установкой близкого защитного стоп – приказа

Фундаментальный взгляд:

Мы продолжаем считать акции МРСК Центра и Приволжья (MRKP) наиболее привлекательными в распределительном сегменте исходя из значений сравнительных коэффициентов (P/E = 2.75, EV/S = 0.53, EV/EBITDA = 2.07) и ожидаемой дивидендной доходности. Компания обладает низкой долговой нагрузкой, а также закрепленным правилом распределения прибыли на основании принятой дивидендной политики и распоряжения правительства от 29 мая 2017 года No1094-р, которое распространяется и на дочерние компании холдинга «Россети». Постепенное улучшение финансовых показателей (как за счет роста тарифа, так и за счет снижения потерь в электросетях) пока не привели к росту стоимости компании. Чистая прибыль компании по МСФО за 2018 год увеличилась на 3.2% до 11.72 млрд. рублей. Коэффициент дивидендных выплат за 2018 год составил 39.2% от чистой прибыли по МСФО. Наш консервативный прогноз дивидендных выплат на акцию по итогу 2019 года составляет не менее 4 коп. (див. доходность 14%). Часть из прогнозируемых дивидендов могут быть выплачены уже по итогу 1го полугодия 2019 года. Стоит отметить, что материнская компания МРСК ЦП, холдинг «Россети», готовит проект введения формулы долгосрочных ставок на тариф на электроснабжение (рассмотрение в июне 2019г.), а также введение платы за резервирование излишней мощности. Прояснение ситуации с данными вопросами может послужить драйвером для раскрытия стоимости компаний сектора. Основным риском при инвестировании в дивидендные бумаги является риск повышения безрисковой ставки (ключевой ставки ЦБ) в экономике, а также низкая ликвидность.

ТГК-1 / ОГК-2

Акции ТГК-1 на дневном интервале выходят вверх из долгосрочного нисходящего клина (выделен синим цветом), в ходе отката протестировали пробитое сопротивление в качестве поддержки (100 дневная ЕМА) и развернулись вверх. Объемы торгов также существенно возросли, что говорит об интересе со стороны стратегических инвесторов к бумаге.

Ближайшая поддержка теперь находится вблизи отметки 0,0088 руб. (100- дневная ЕМА, ретест пробитого клина сверху-вниз), далее 0,00841 руб. (горизонтальная).

Ближайшее сопротивление располагается вблизи отметки 0,0091 руб. (200- дневная ЕМА), далее 0,0095 руб. (локальные максимумы) и далее 0,0113 руб. (горизонтальное).

Рекомендация – формировать спекулятивные длинные позиции в текущих ценах с установкой близкого защитного стоп – приказа

Фундаментальный взгляд:

Мы приняли решение заменить в списке среднесрочных идей бумаги Мосэнерго на акции других дочерних компаний Газпромэнергохолдинга (ГЭХ), ТГК-1 и ОГК-2, поскольку полагаем, что темпы роста финансовых показателей первой в ближайшие кварталы могут замедлиться из-за завершения срока действия договоров ДПМ. Между тем анонсированное менеджментом Газпрома увеличение (в денежном выражении) дивидендных выплат подразумевает возможность изменений в практике дивидендных выплат и в подконтрольных газовому концерну компаниях.

Сектор генерации РФ:

| РусГидро | 7.9 | 2.6 |

| Юнипро | 14.3 | 5.9 |

| Энел Россия | 6.1 | 3.5 |

| Мосэнерго | 5.2 | 1.6 |

| Сектор в среднем | 7.3 | 3.2 |

| ОГК-2 | 4.4 | 2.6 |

| ТГК-1 | 6.6 | 2.2 |