С обострением геополитических рисков Россия регулярно подвергается угрозам новых санкций против банков и отдельных лиц. Однако Газпром (GAZP), который обычно является одной из любимых мишеней для санкций со стороны западных стран, на этот раз остался в стороне. Дело в том, что в Европе продолжается энергетический кризис, и для ЕС наложение санкций на Газпром — это выстрел себе же в ногу, ведь российский газ в текущих условия Европе особенно остро необходим. Впрочем, с начала года поставки СПГ (сжиженного природного газа) на европейский рынок начали расти ударными темпами. Может ли это изменить расклад сил и вытеснить Газпром с европейского рынка?

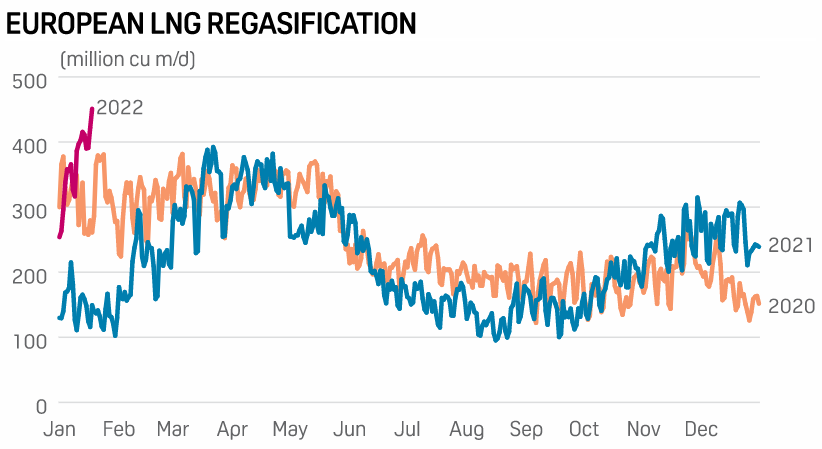

С начала 2022 года поставки СПГ в Европу растут рекордными темпами. Они уже достигли примерно 450 млн кубометров в сутки. Это значительно выше тех значений, которые отмечались в аналогичные периоды прошлых двух лет. А если брать средний показатель середины января за последние 5 лет, то он превышен уже более чем в 2,5 раза.

Среднедневной объем поставок СПГ в Европу, источник: spglobal.com

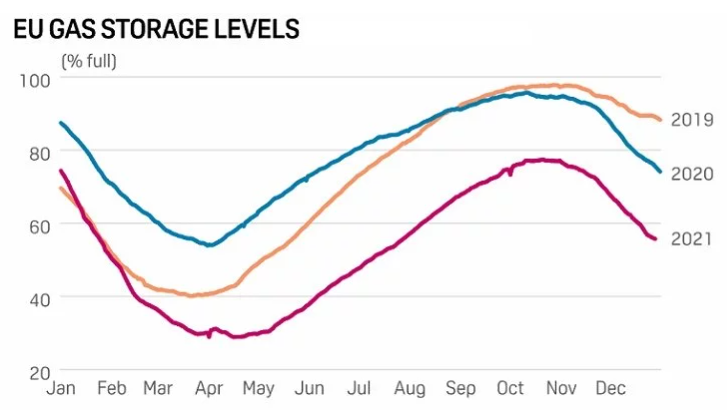

Такая ситуация возникла на фоне дефицита газа в Европе. “Северный поток 2” пока так и не прошел все процедуры сертификации, а процент заполненности европейских ПХГ (подземных хранилищ газа) минимален за последние 4 года и составляет примерно 45%.

Исходя из графиков заполняемости ПХГ по годам, можно сделать вывод, что Европе требуется все больше газа. А получить этот газ Европа может двумя способами: или по трубе (от Газпрома), или же в виде СПГ на танкерах.

Заполненность европейских ПХГ в 2019-2021 гг., источник: neftegaz.ru

Давайте оценим, какое место останется Газпрому на газовом рынке Европы с учетом увеличения поставок СПГ.

В первом полугодии прошлого года Европа потребила 316 млрд кубометров природного газа, что соответствует среднедневному потреблению в 1746 млн кубометров в сутки. Таким образом, с учетом текущего темпа поставок СПГ, ими покрывается не более 25,8% потребностей Европы в природном газе, а в реальности, скорее всего, даже меньше, так как в расчетах мы отталкиваемся от показателей прошлого года.

В первом полугодии 2021 года Газпром поставлял в Европу в среднем по 663 млн кубометров газа ежедневно. Это все еще больше текущих объемов поставок СПГ, но разрыв уже сократился. Таким образом, если текущие темпы поставок СПГ сохранятся или увеличатся, международные поставщики сжиженного газа (и прежде всего США) смогут составить конкуренцию Газпрому на европейском рынке.

Проведем еще один расчет. За первое полугодие 2021 года Газпром поставил на европейский рынок 121 млрд кубометров газа, что составило 38,3% от общего объема потребления газа в Европе. Таким образом, суммарно Газпром и поставщики СПГ (на уровне текущих объемов) покрывают 64,1% европейского рынка. Таким образом, пространство для роста поставок есть и у игроков СПГ-отрасли, и у Газпрома.

Могут ли производители СПГ еще больше нарастить поставки в Европу и все-таки изменить расклад сил в свою пользу, подвинув Газпром на европейском рынке? Судя по всему, нет. В этом случае рост поставок СПГ сопровождался бы новыми угрозами и удвоенным геополитическим давлением на Газпром. Однако этого не происходит. Производители СПГ понимают, что Европа не откажется от более дешевых и стабильных поставок Газпрома. Да и сами поставщики, скорее всего, не планируют долго задерживаться на европейском рынке в таких масштабах. Кончится энергетический кризис в Европе — и поставки СПГ в Евросоюз снова снизятся.

В такой ситуации Газпрому и поставщикам СПГ было бы разумнее не конкурировать друг с другом, а заключить взаимовыгодное соглашение. Места на рынке хватило бы всем. Однако вместо этого политика поставщиков СПГ носит скорее хаотичный характер и текущий рост поставок, скорее всего, временный.

Все дело в том, что для поставщиков СПГ существует два главных направления, куда они могут отправить свои танкеры со сжиженным газом, — Европа и Азия. Танкеры плывут туда, где в текущий момент цена на газ выше. Несколько раз случалось, что танкеры по дороге разворачивались и меняли пункт назначения, когда видели, что на другом рынке газ можно продать дороже. Все это дестабилизирует газовый рынок и говорит о том, что поставщики СПГ пока что не намерены выстраивать долгосрочные отношения с европейскими потребителями газа и лишь “снимают сливки”, пользуясь нынешней ситуацией с высокими ценами.

А Европе в этой ситуации не остается иного выхода, как платить за СПГ высокую цену. Текущей ситуацией, вполне вероятно, мог бы воспользоваться российский Новатэк (NVTK), чтобы заключить долгосрочные контракты на поставку СПГ в Европу по ценам ниже среднерыночных и тем самым “застолбить” себе долю на европейском рынке. Для этого у Новатэка есть все нужные инструменты. Во-первых, у него одна из самых низких в мире себестоимость сжижения газа. Во-вторых, у него есть европейский партнер в лице компании Total (TTE).

Аналитик Иван Черненко