Глобальные рынки

Несмотря на сложную конъюнктуру в августе на развивающихся рынках, которые потеряли более 5% (Бразилия: −8%, Турция: −7%, Чили: −5%, Китай: — 4% и другие страны БРИК: — 3%), российский фондовый рынок просел лишь немногим менее 4%. В целом глобальные рынки снизились на 2,2%; в числе самых стойких оказалась Индия (-2%), Мексика (-1,6%) и Канада (+0,5%). Долгосрочные казначейские облигации США обновили минимумы, опустившись ниже 2%, а US Dollar Index достиг трехлетнего максимума.

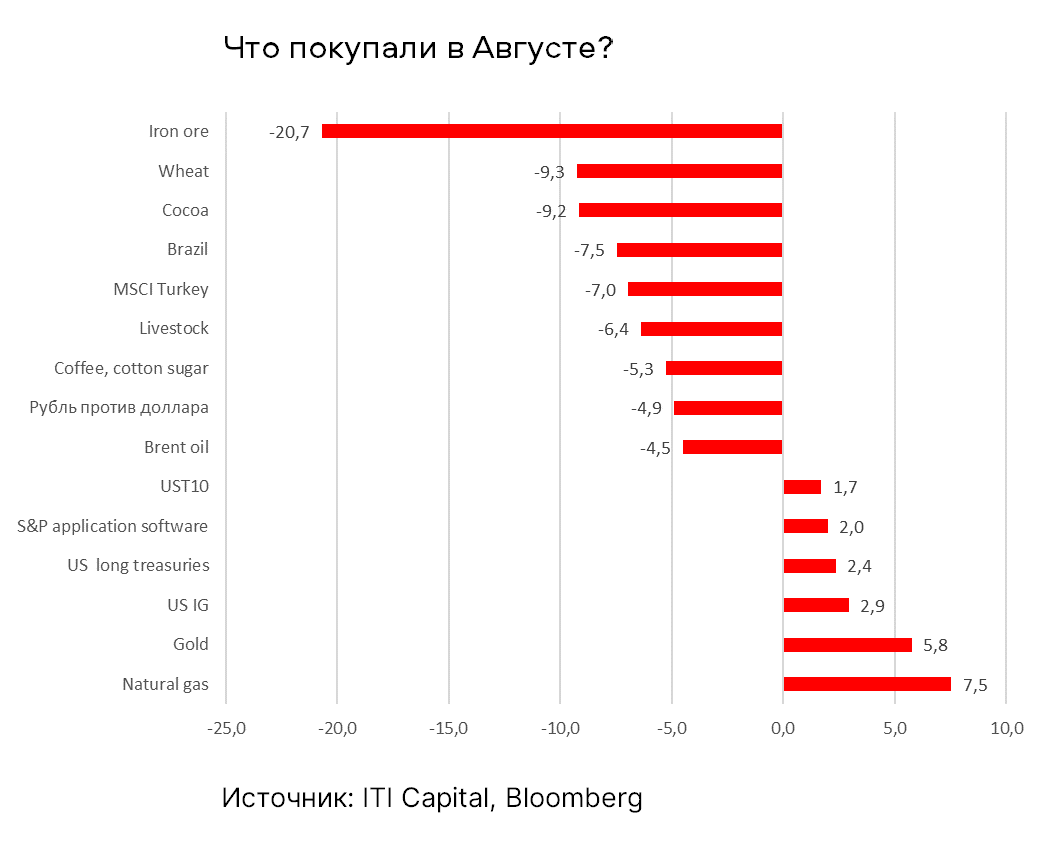

В лидерах роста в августе были газ (+8%) и золото (6%). Облигации значительно опередили акции благодаря ралли американских казначейских облигаций и суверенных облигаций DM на фоне ожиданий дальнейшего снижения ставок в США и Европе.

Торговые разногласия остаются главным триггеров распродаж. США ввели пошлины на более $110 млрд китайского импорта, Китай ответил пошлинами на $75 млрд американского импорта, главным образом сельскохозяйственную продукцию, антиквариат, одежду, кухонную утварь и обувь. Принятые меры повысят средние расходы американских домохозяйств на $1 тыс. в год. Если соглашение не будет достигнуто, то с 1 октября пошлины на $250 млрд китайского импорта будут повышены до 30%. Ключевая мера — введение 15 декабря 15%-ных пошлин на оставшиеся $200 млрд китайского импорта, в том числе на смартфоны, ноутбуки и детские игрушки.

Аргентина вновь будоражит мировые рынки — власти страны объявили о введении контроля над движением капитала, чтобы предотвратить обвал песо. Центробанк дал экспортерам пять дней на репатриацию валюты; компании должны будут получать разрешение регулятора на покупку долларов на валютном рынке, за исключением случаев внешнеторговых операций. Физлица смогут покупать доллары на сумму не более $10 тыс. в месяц.

Что касается макроэкономических данных, то ВВП Турции, скорее всего, сократился г/г третий квартал подряд, хотя и меньшими темпами. На этой неделе данные по PMI выпустят сразу несколько стран, в частности Россия, ЮАР и Бразилия. Ранее аналогичная статистика из Азии указала на замедление экономического роста в условиях усугубления торговых войн.

Что покупать?

Мы считаем, что в сентябре возобновится спрос на рисковые активы, особенно наиболее перепроданные, такие как Brent с потенциалом роста до $61,57/барр., S&P 500 с потенциалом роста до 2950 п. Среди компаний США наиболее перепроданными выглядят нефтесервисные компании и медицинский сектор. За август помимо аргентинского песо пострадал бразильский реал (-7,4%), мексиканское песо (-5%), турецкая лира, а также рубль (-4%).

Мы считаем, что рубль выглядит слабым по отношению к доллару, и ждем укрепления до 65,34 руб., что поддержит рост акций Сбербанка до 230 руб. Интересно также выглядят металлургические компании (НЛМК, ММК, Северсталь), которые сильно пострадали во время торговых войн.

График недели

Предстоящая неделя — зарубежные рынки

Понедельник, 2 сентября

- Выходной в США и Канаде по случаю Дня труда

Вторник, 3 сентября

- Ставка Резервного банка Австралии, прогноз — без изменений на уровне 1%

- Начало сессии парламента Великобритании, работа которого будет приостановлена 12 сентября

Среда, 4 сентября

- Комиссия по мониторингу вопросов экономики и безопасности в отношениях США и Китая представит ежегодный доклад в Вашингтоне

- Запланированы выступления ряда членов ФРС

- Решение по ставке примет Банк Канады, прогноз — без изменений на уровне 1,75%

Четверг, 5 сентября

- США опубликуют следующую статистику: Данные ADP о числе рабочих мест в несельскохозяйственном секторе США за август, прогноз: +146 тыс.; Заказы на промышленные товары за июль, прогноз +1% м/м

- Германия выпустит данные по производственным заказам

Пятница, 6 сентября

- Ставка Банка России; пресс-конференция председателя Эльвиры Набиуллиной

- Выступление председателя ФРС Пауэлла в Цюрихе

- США опубликуют следующую статистику за август: Безработица, прогноз −3,7%; Число рабочих мест в несельскохозяйственном секторе, прогноз +158 тыс.

Нефть

Стоимость нефти доходила до максимумов за месяц (Brent более $61/барр.) после новостей о возобновлении диалога между США и Китаем с целью урегулирования торгового спора. Поддержку ценам на сырье также оказал приближающийся к Флориде ураган Дориан, который может повлечь за собой приостановление работы части офшорных месторождений нефти, и данные EIA о недельном снижении запасов нефти в США на 10,03 млн барр. против прогнозируемого сокращения на 2,11 млн барр.

Российский рынок

В последнюю неделю лета российский рынок показал позитивную динамику: индекс Мосбиржи вырос на 2,98%, РТС прибавил 1,96%. Рубль ослаб к доллару на 1,2%, до 66,79 руб., но немного укрепился к евро, до 73,35 руб.

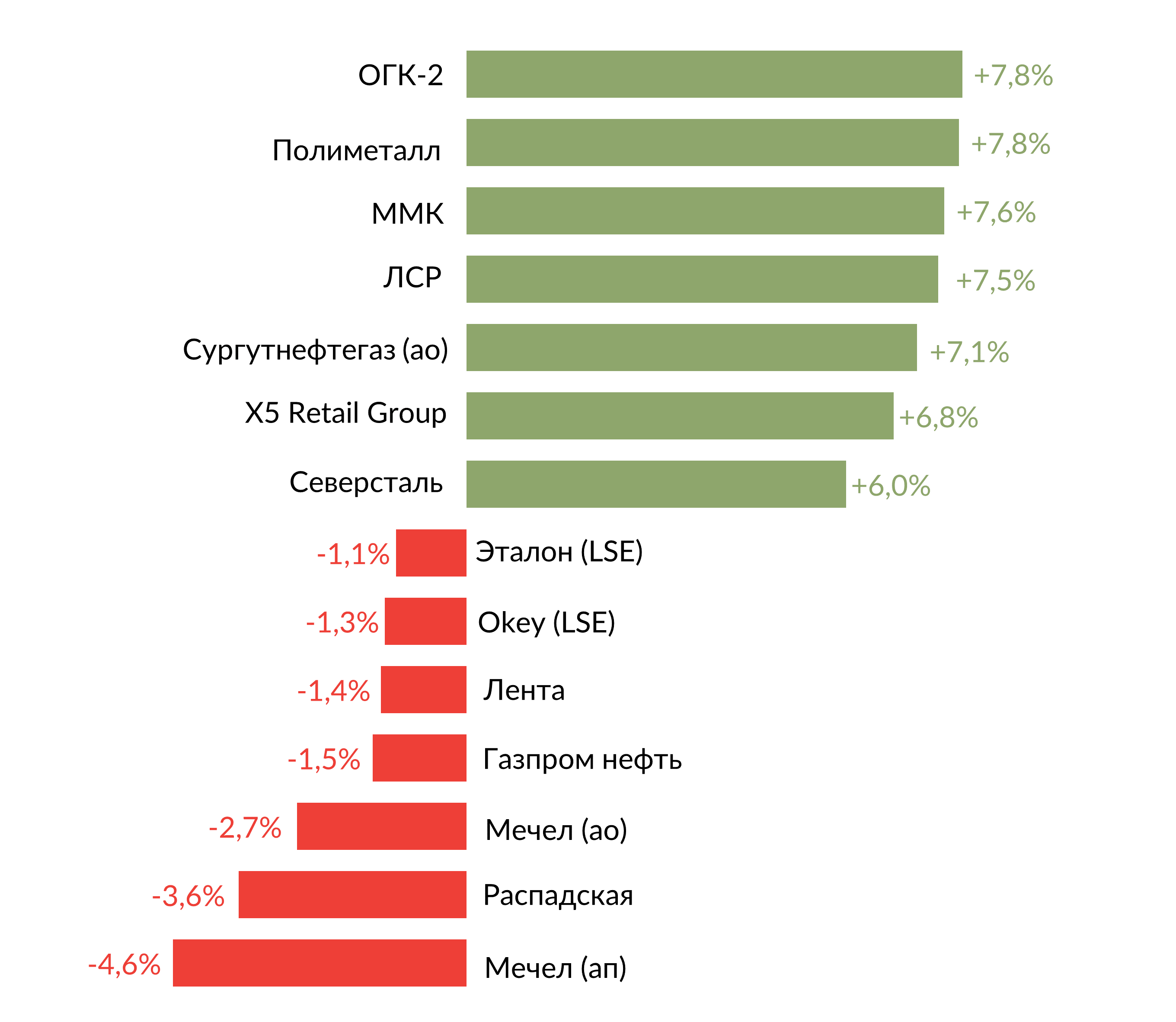

Лидеры роста и падения

Лучше рынка торговались бумаги ОГК-2 (+7,8%), Полиметалла (+7,8%) после публикации хороших финансовых результатов и на фоне повышенного спроса на золото, ММК (+7,6%), ЛСР (+7,5%), Сургутнефтегаза ао (+7,1%) на фоне ослабления рубля, X5 Retail Group (+6,8%), Северстали (+6%).

Наиболее негативную динамику показали Мечел (ап:-4,6%, ао:-2,7%), Распадская (-3,6%), Газпром нефть (-1,5%), Лента потеряла 1,4% после слабой отчетности за 2К19, О’кей (-1,3%), Эталон (-1,1% после отсечки по дивидендам).

Источник: Bloomberg, ITI Capital

Предстоящая неделя — российский рынок

6 сентября, в пятницу, ЦБ России объявит решение по ключевой ставке. В этом году регулятор уже дважды снижал ставку ввиду ускоренного замедления инфляции и стабильного курса рубля. На прошлом заседании 26 июля 2019 г. ЦБ сохранил мягкую риторику, сообщив, что допускает возможность снижения ставки на одном из ближайших заседаний.

Инфляция в России в июле составила 0,2%, а в годовом выражении замедлилась с июньских 4,7%, до 4,6%. Минэкономразвития ожидает дефляцию в августе в диапазоне 0–0,2% с замедлением годовой инфляции до 4,4–4,5%.

Первый вице-премьер — министр финансов Антон Силуанов считает, что замедление инфляции ниже прогнозных значений дает основания Центробанку для дальнейшего снижения ключевой ставки.

Модельные портфели / Торговые идеи

Мы закрыли торговую идею по покупке акций Лукойла от 16.05.19 с результатом 5,5% (с учетом дивидендов) ввиду завершения срока оплаты приобретаемых компанией акций.

Мы считаем интересной возможность участия в программе обратного выкупа акций Банком Санкт-Петербург с 6 сентября по 7 октября 2019 г. Цена выкупа составляет 53,45 руб./акция, что на 6,9% выше цены акций на закрытии торгов в пятницу. Выплаты по бумагам будут произведены не позднее 22 октября. Если общее количество заявленных к продаже бумаг превысит 12 млн штук, акции будут приобретены у акционеров пропорционально заявленным требованиям.

Новости компаний — отчетность

Российские компании, за небольшим исключением, завершили сезон публикации отчетности за 2К19.

Газпром отчитался о сокращении выручки по МСФО за 2К19 до 1,8 трлн руб. (-2,6% г/г), что соответствует консенсус-прогнозу Интерфакса.

EBITDA сократилась до 497 млрд руб. (-13% г/г), что немного выше консенсус-прогноза Интерфакса в 495 млрд руб. Чистая прибыль выросла на 16% г/г, до 300,6 млрд руб., ниже консенсус-прогноза Интерфакса в 316 млрд руб. FCFF компании оказался отрицательным: −54,7 млрд руб. против 213 млрд руб. в 1К19.

Менеджмент компании снизил прогноз по объему экспорта газа в дальнее зарубежье в 2019 г. до 194–198 млрд куб. м, что на 2–4% ниже показателя за 2018 г., заявил об отсутствии рисков в настоящий момент в отношении графика реализации Северного потока-2 и о планах принять новую дивидендную политику на заседании совета директоров 28 ноября.

Газпром повысил прогноз инвестиций группы на 2019 г. с 2,08 трлн руб., до 2,15 трлн руб. Вопрос о планах относительно оставшегося пакета квазиказначейских акций будет рассмотрен в следующем году.

Лукойл отчитался о сильных финансовых результатах по МСФО за 2К19: выручка выросла до 2,13 трлн руб. (+3,4% г/г, лучше консенсус-прогноза Интерфакса в 2 трлн руб.) EBITDA увеличилась до 332,2 млрд руб. (+13% г/г), существенно лучше консенсус-прогноза в 289 млрд руб.) Чистая прибыль компании выросла до 181,25 млрд руб. (+8% г/г) против консенсус-прогноза Интерфакса в 145 млрд руб. Свободный денежный поток достиг 162,4 млрд руб. (+6,8% г/г; +11,3% кв/кв).

В рамках сохранения сделки ОПЕК+ Лукойл может увеличить рост добычи углеводородов в 2019 г. на 0,5–1% за счет дополнительных объемов добычи газа и снизить капитальные вложения по итогам 2019 г. с планируемых 500 млрд руб. до 470–490 млрд руб. Лукойл завершает разработку новой программы buy-back, рассчитанной до конца 2022 г., детали не уточняются.

Выручка Сургутнефтегаза по МСФО в 1П19 выросла до 933,7 млрд руб. (+9% г/г). EBITDA увеличилась до 256,2 млрд руб. (+12% г/г). Чистый убыток составил 15,5 млрд руб. против прибыли в 1П18 в размере 390 млрд руб.

Татнефть опубликовала финансовые результаты по МСФО за 2К19. Выручка компании снизилась на 2,2% г/г, до 222,3 млрд руб. (ниже прогнозируемых 234,6 млрд руб. из-за временной приостановки поставок сырой нефти по трубопроводу Дружба. EBITDA снизилась до 76,96 млрд руб. (-12% г/г) в связи с увеличением затрат на закупку нефтепродуктов, чистая прибыль составила 54,1 млрд руб. (-10% г/г), что также оказалось ниже прогнозируемых 59,9 млрд руб.

Транснефть отчиталась о росте выручки по МСФО за 2К19 до 260 млрд руб. (+9% г/г). EBITDA составила 118 млрд руб. (+17% г/г). Чистая прибыль компании увеличилась до 56 млрд руб. (+24% г/г).

Общий долг компании сократился на 13% г/г, до 678 млрд руб. Существенное влияние на рост финансовых показателей группы оказало включение в консолидированные данные Транснефти результатов деятельности НМТП в связи с приобретением контроля в сентябре 2018 г.

За 2К19 Транснефть уменьшила объем транспортировки нефти до 116,1 млн т (-2,3% г/г) и объем транспортировки нефтепродуктов — до 9,4 млн т (-4,1% г/г).

Выручка Полиметалла за 1П19 составила $946 млн (+20% г/г) за счет увеличения продаж золота на 36% г/г, до 604 тыс. унций. Скорректированная EBITDA составила $403 млн (+34% г/г), чистая прибыль снизилась до $153 млн (-12,5% г/г) в связи с убытками от курсовой разницы.

Совет директоров компании рекомендовал дивиденды за 1П19 в размере $0,2/ао. Дивидендная доходность составит 1,4%. Дата закрытия реестра — 6 сентября 2019 г. Компания подтвердила производственный план на 2019 г. в объеме 1,55 млн унций золотого эквивалента.

Акрон опубликовал сильные финансовые результаты за 1П19. Выручка компании увеличилась до 60,47 млрд руб. (+22,2% г/г) благодаря росту объема продаж на 4,7%, росту мировых долларовых цен на большинство продуктов группы и повышению среднего курса доллара США по отношению к рублю на 10%. EBITDA составила 13,6 млрд руб. (+37,4% г/г), чистая прибыль выросла в пять раз до 17,2 млрд руб. Показатель чистый долг/EBITDA составил 1,8х в долларовом выражении, не изменившись с 1К19.

Распадская опубликовала слабую отчетность по МСФО за 1П19. Консолидированная выручка от реализации продукции составила $546 млн (+5,8% г/г). EBITDA компании упала на 2% г/г, до $297 млн, чистая прибыль сократилась на 6,2% г/г, до $221 млн.

Русгидро представила слабые результаты по МСФО за 2К19. Выручка компании во 2К19 снизилась до 91 млрд руб. (-1,4% г/г). EBITDA составила 21,2 млрд руб. (-24,8% г/г), чистая прибыль — 12,9 млрд руб. (-12% г/г).

Компания перенесет запуск ТЭЦ в Советской Гавани на начало 2020 г.

Русгидро направила в правительство России предложения по интеграции в компанию активов АО Дальневосточная энергетическая управляющая компания (ДВЭУК) без использования эмиссии акций, компания не ожидает принятия решения до конца года.

ТГК-2 в 1П19 увеличила выручку до 21,2 млрд руб. (+10,3% г/г). EBITDA составила 4,5 млрд руб. (+22,5% г/г). Чистая прибыль выросла до 1,6 млрд руб. (+12,1% г/г). Чистый долг на 30 июня 2019 г. составил 99 млн руб. (-43% с конца 2018 г.).

АФК Система сообщила о росте выручки группы за 2К19 г. на 9,6% г/г, до 194,1 млрд руб., что оказалось выше консенсус-прогноза Интерфакса в 192,75 млрд руб. Скорректированная OIBDA выросла на 1,3% г/г, до 65,6 млрд руб., против прогноза в 63,8 млрд руб. Скорректированная чистая прибыль в доле АФК Система составила 7,5 млрд руб. против убытка в размере 1,3 млрд руб. годом ранее.

Детский мир отчитался о росте выручки за 2К19 по МСФО на 16,3% г/г, до 28 млрд руб., в том числе объем выручки интернет-магазина вырос на 70,8% г/г, до 2,7 млрд руб., объем выручки сети в Казахстане вырос на 46,6%, г/г, до 766 млн руб. EBITDA выросла на 18,8% г/г, до 3,36 млрд руб., а рентабельность EBITDA достигла 12% (1К19: 5,9%). Чистая прибыль повысилась на 20,8% г/г, до 1,9 млрд руб, что выше консенсус-прогноза Интерфакса в 1,69 млрд руб. Показатель чистый долг/скорректированная EBITDA составил 2,1х, что выше аналогичного показателя за 1К19 в 1,8х.

Компания повысила прогноз по количеству новых магазинов в 2019 г. с 70 до 90 ед., капитальные затраты Детского мира в 2019 г. составят 3–3,5 млрд руб. Ретейлер планирует в запустить в 2020 г. маркетплейс с целью расширения ассортимента товаров интернет-магазина благодаря текущим и новым поставщикам. Компания считает, что к концу 2019 г. около 14% от общей выручки компании будет приходиться на онлайн-продажи.

Группа М.Видео-Эльдорадо опубликовала финансовые результаты по МСФО за 1П19. Консолидированная выручка увеличилась на 7,9% г/г, до 161,4 млрд руб. Консолидированный показатель EBITDA вырос на 10,6% г/г, до 10 млрд руб. Консолидированная чистая прибыль выросла на 2,2% г/г, до 2,93 млрд руб.

Компания планирует возобновить выплату дивидендов в 2020 г.

Ранее выплата была прекращена по причине приобретения Эльдорадо за 45,5 млрд руб., что повысило чистый долг компании до 33 млрд руб. в 2018 г. К 2022 г. группа планирует снизить показатель чистый долг/EBITDA до 0,4х с учетом выплаты потенциальных дивидендов (ранее прогноз составлял 0,1х). Ретейлер также прогнозирует, что выручка в 2022 г. достигнет 0,5 трлн руб. (+31,5% к показателю 2019 г.).

Лента сообщила о росте выручки за 1П19 до 199,2 млрд руб. (+3,1% г/г) и снижении EBITDA до 16,1 млрд руб. (-5,7% г/г), что ниже консенсус-прогноза Интерфакса. Чистый убыток составил 4,5 млрд руб. против прибыли за 1П18 в 5,161 млрд руб., консенсус-прогноз Интерфакса предполагал прибыль в размере 4,6 млрд руб. Убыток связан с негативным влиянием неденежных расходов на общую сумму 10,2 млрд руб., также менеджмент компании принял решение о пересмотре базиса при тестировании активов на предмет обесценения, что привело к признанию убытка от обесценения на сумму около 9 млрд руб.

Компания увеличила прогноз по капитальным затратам на 2019 г. с 15 млрд руб., до 17 млрд руб. В октябре 2019 г. Лента откроет представительство в Санкт-Петербурге, куда перенесет с Британских Виргинских Островов свою управленческую структуру.

Выручка О'кей за 1П19 составила 79,9 млрд руб. (+2,2% г/г) в т.ч. из-за роста выручки сети дискаунтеров «Да!» на 36,8% г/г, до 8,6 млрд руб. EBITDA составила 6,34 млрд руб. (+3,9% г/г). Чистая прибыль составила 632 млн руб. по сравнению с убытком в 897 млн руб. годом ранее.

Компания пересматривает прогноз по чистой органической выручке гипермаркетов группы в сторону увеличения и ожидает умеренного роста по итогам 2019 г. Также планируется двузначный рост LFL-показателей в сегменте дискаунтеров и открытие 20 новых магазинов.

Группа Аэрофлот сообщила о росте выручки за 1П19 до 311,4 млрд руб. (+17,2% г/г), что соответствует консенсус-прогнозу Интерфакса.

EBITDA составила 68,29 млрд руб. (+15,7%), что немного выше консенсус-прогноза Интерфакса. Чистый убыток составил 8,7 млрд руб. против убытка в 1П18 в размере 30,37 млрд руб., это меньше консенсус-прогноза Интерфакса.

Выручка Группы ЛСР по МСФО в 1П19 снизилась до 46,6 млрд руб. (-10% г/г) главным образом из-за эффекта, связанного с изменениями при переходе на МСФО-15. Скорректированная EBITDA уменьшилась до 7,8 млрд руб. (-18% г/г). Чистая прибыль составила 1,86 млрд руб. (-50% г/г). Чистый долг/скорректированная EBITDA составил 0,62х по сравнению с 0,83х на конец 2018 г.

Группа компаний ПИК опубликовала сильные финансовые результаты за 2К19. Общая выручка увеличилась на 7% г/г, до 103,6 млрд руб. EBITDA компании составила 16,99 млрд руб. (+45% г/г). Чистая прибыль выросла практически в пять раз г/г, до 7,38 млрд руб.

Банк Санкт-Петербург объявил, что за 1П19 чистый процентный доход вырос на 7,3% г/г, до 11,1 млрд руб., чистый комиссионный доход составил 3,3 млрд руб. (+21% г/г), чистая прибыль снизилась на 20,9% г/г, до 3,5 млрд руб. (выше консенсус-прогноза Интерфакса в 3,3 млрд руб.). Рентабельность капитала составила 9,2% против 12,4% за тот же период в 2018 г. Кредитный портфель до вычета резервов составил 365,7 млрд руб. (-2,6% г/г), доля проблемной задолженности снизилась до 10,4% против 10,8% за 1П18. Достаточность капитала банка в соответствии с требованиями Базельского комитета составила 17,6%, в том числе достаточность капитала первого уровня — 13,8%.

ВСМПО Ависма отчиталась о росте выручки по МСФО за 1П19 до $814 млн (+3,6% г/г). EBITDA компании составила $306 млн (-4% г/г). Чистая прибыль выросла до $210,3 млн (+25,5% г/г). Чистый долг/EBITDA составил 5,1х.

Прочие новости

МТС и Huawei запустили в Кронштадте сеть 5G на базе восьми базовых станций, пять из которых работают в диапазоне 4,9 ГГц, а еще три — в диапазоне 28 ГГц; до конца сентября будут запущены еще четыре базовые станции в диапазоне 4,9 ГГц. Сейчас связью могут воспользоваться социально значимые объекты. Также корпорации развернули пилотный проект на ВДНХ в рамках тестирования технологии Smart City.

ВР-Технологии (входит в холдинг Вертолеты России) и Яндекс.Такси подписали соглашение, предусматривающее совместную разработку экосистемы аэротакси. Тестовые полеты начнутся в следующем году.

Яндекс.Еда начала работу на территории Алма-Аты, пользователи сервиса смогут делать заказы из приложения Яндекс.Такси.

Макроэкономические события

| Дата | Страна | Событие |

| Пн, 2 сентября | США | Торги не проводятся |

| ЕС | Индекс деловой активности в промышленности, август | |

| Китай | Индекс деловой активности в промышленности Caixin, август | |

| Вт, 3 сентября | США | Индекс экономических условий ISM в производственной сфере |

| ЕС | Индекс цен производителей, г/г | |

| Ср, 4 сентября | США | Запасы нефти, API |

| Сальдо торгового баланса товаров и услуг, июль | ||

| ЕС | Розничные продажи, июль | |

| Великобритания | Индекс деловой активности в секторе услуг, август | |

| Китай | Индекс деловой активности в сфере услуг Caixin | |

| Чт, 5 сентября | США | Запасы нефти, EIA |

| Япония | Чистые вложения нерезидентов в японские акции | |

| Германия | Импортные цены, м/м и г/г | |

| Пт, 6 сентября | США | Уровень безработицы |

| ЕС | ВВП пересмотренный, 2К19 г/г |

Корпоративные события

| Дата | Компания | Событие |

| Пн, 2 сентября | Globaltrans | МСФО 1П19 |

| Вт, 3 сентября | Veon | День инвестора |

| Ср, 4 сентября | ||

| Чт, 5 сентября | ||

| Пт, 6 сентября | Сбербанк | РСБУ, август 2019 г. |

Рыночные индикаторы

| Валютный рынок | Значение | Изм. за 5 дней | Изм. с начала года |

| USD/RUB | 66,79 | 1,22% | 4,53% |

| EUR/RUB | 73,35 | -0,22% | 9,06% |

| EUR/USD | 1,10 | -1,45% | -4,10% |

| DXY | 98,92 | 1,31% | 2,85% |

| Товарные рынки | |||

| Brent, $/барр. | 60,43 | 1,84% | 10,13% |

| Gold, $/унц. | 1 520 | -0,43% | 18,63% |

| Фондовый рынок | |||

| Индекс МосБиржи | 2 740 | 2,98% | 15,65% |

| РТС | 1 293 | 1,96% | 21,02% |

| MSCI Russia | 683 | 1,58% | 19,49% |

| DJIA | 26 403 | 3,02% | 13,19% |

| S&P 500 | 2 926 | 2,79% | 16,74% |

| NASDAQ Comp. | 7 963 | 2,72% | 20,01% |

| FTSE 100 | 7 207 | 1,58% | 7,12% |

| Euro stoxx 50 | 3 427 | 2,77% | 14,17% |

| Nikkei 250 | 20 704 | -0,03% | 3,45% |

| Shanghai Comp. | 2 886 | -0,39% | 15,73% |

| Криптовалюта | |||

| Bitcoin | 9 626 | -7,10% | 156,80% |

| Ethereum | 169,1 | -12,28% | 30,40% |

| Ripple | 0,3 | -7,69% | -26,76% |

| Litecoin | 65,3 | -12,94% | 119,84% |

| Данные обновлены 01.09.2019 в 20:30 |