Глобальные рынки

Смена риторики ФРС оказала хорошую поддержку глобальным площадкам, особенно развивающимся рынкам, которые наиболее чувствительны к росту долларовых ставок. Позитивный импульс торговле придали итоги переговоров между США и Китаем в преддверии дедлайна по торговому соглашению, который намечен на начало марта. Во многом рынок отыграл основной позитив, и дальнейший спрос будет зависеть от трех факторов: отчетности компаний за 4 квартал на этой неделе, продолжительности шатдауна в США и финальных торговых договоренностей между США и Китаем.

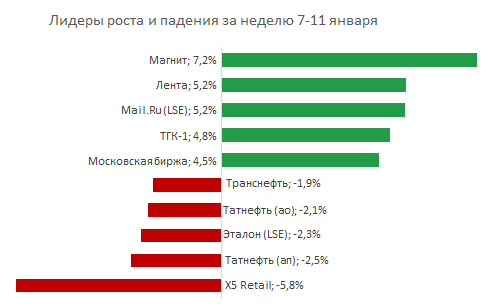

Американский рынок остается под давлением на фоне шатдауна правительства США. В то же время аппетит к риску растет в сторону недооцененных активов развивающихся рынков. За неделю с 4 по 11 января наибольший рост среди глобальных активов показал российский потребительский сектор (MSCI Russia consumer staples) (+12,3%), американские нефтесервисные компании (+8,3%), провайдеры медицинский услуг из S&P 500 (+5%) и нефть марки Brent (+4,1%).

Среди индексов максимальный рост продемонстрировал японский Nikkei 225 (+4%) и европейские площадки (+4%), китайский рынок акций MSCI China (+3,7%). S&P 500 закрылся незначительным ростом (+2,5%).

Развивающиеся рынки также закрылись скромным ростом (+2,4%), РТС (+1,6%), длинные ОФЗ прибавили 1,5%.

С начала года лучшую динамику показывают сырьевые активы: природный газ США (+13%), нефть марки Brent (+11,4%), интернет-ритейлеры из S&P 500 (+7,7%) и российский нефтегазовый сектор (+7%).

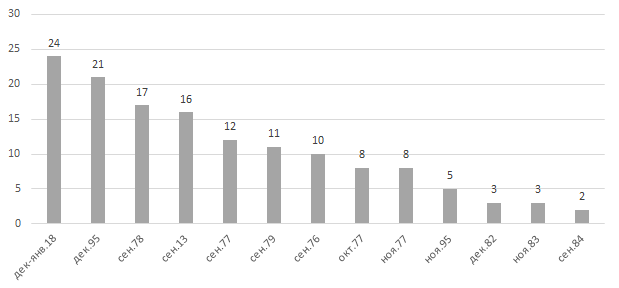

График недели

Продолжительность текущего периода остановки деятельности правительства США (shutdown) — самая большая за последние 35 лет.

Источник: WSJ, ITI Capital

Нефть

Нефтяные цены завершили неделю уверенным ростом. В ходе пятничной сессии стоимость Brent превысила $62 за барр., однако к концу дня опустилась немного ниже $61 за барр.; за неделю котировки прибавили 7%, с начала года — более 13%.

Коммерческие запасы нефти в США, уровень которых слабо менялся в декабре, снизились за первую отчетную неделю текущего года на 1,68 млн барр. Это поддержало рост цен, хотя аналитики ожидали более существенного снижения.

Министр энергетики Александр Новак сообщил о росте добычи нефти и газа в России по итогам 2018 г. Объем добычи нефти достиг 556 млн тонн (+1,8% г/г), добыча газа выросла до рекордных 725 млрд куб м (+5% г/г). Было введено в эксплуатацию 54 нефтяных месторождения, среди наиболее крупных — Русское, Тагульское (оба принадлежат Роснефти), Куюмбинское (Славнефть).

Предстоящая неделя

Мы считаем, что на этой неделе динамика рубля будет во многом зависеть от нефти; основные налоговые выплаты планируются 25 января, продажи валюты экспортерами остаются ограниченными. Объем покупок валюты Минфином с 15 января по 6 февраля составит 266 млрд руб., что не повлияет на динамику курса — это на 30% меньше среднего месячного объема покупок за прошлый год и лишь 5% от среднемесячного объема валютных торгов. Последние 10 лет первый квартал традиционно был благоприятным для рубля в связи с высоким значением счета текущих операций и низким объемом внешних выплат. В январе—марте внешние выплаты сократятся на 35% г/г, по прогнозу ЦБ РФ. Фундаментально, есть все факторы для укрепления рубля, однако уровень волатильность нефти, от которой зависит российская валюта, остается высоким.

На этой неделе операционные результаты за 2018 г. начнут публиковать металлургические и розничные компании.

В металлургическом секторе НЛМК и Северсталь объявят объемы продаж и цены реализации стальной продукции. Ранее НЛМК заявляла об ожидаемом в 4К18 сезонном снижении спроса в России, менее значительном зимнем сокращении производства в Китае и сильном спросе в США. Последний фактор может не оправдаться в связи с существенным пересмотром прогнозов американских корпораций. Северсталь ожидала сохранения глобального спроса на сталь на стабильном уровне.

Детский мир в соответствии со своим годовым планом должен был открыть в 4К18 63 магазина. Мы ожидаем, что компания сохранит положительную динамику сопоставимых продаж в 4К18 (3К18: +3,7 г/г), что позволит существенно увеличить консолидированную выручку за период. Мы также ожидаем подробностей относительно планов по открытию новых магазинов в 2019 г. (ранее компания сообщала, что планирует открыть в 2018-2021 годах минимум 300 новых магазинов).

Российский рынок

Модельные портфели / Торговые идеи

По торговой идее на покупку акций Мегафона цена выкупа была объявлена 27 декабря на уровне цены предыдущего выкупа (объявленного в июле 2018 г.), как мы и ожидали — 659,26 руб. Дата завершения приема заявок по текущей программе приобретения — 7 марта 2019 г., после чего около трех недель потребуется на завершение всех процедур и получение денежных средств. Доходность нашей идеи, таким образом, составит 7,5% за примерно 3,5 месяца (около 25,6% годовых).

Новости компаний

Татнефть опубликовала операционные результаты за 2018 г. Добыча нефти компанией выросла на 2,1% г/г до 29,53 млн т. Количество пробуренных и законченных скважин снизилось до 628 по сравнению с 762 в 2017 г., количество операций при бурении боковых стволов выросло до 114 против 70 в 2017 г. Объем производства нефтепродуктов составил 9,2 млн т (+9% г/г из-за ремонтных работ на комплексе ТАНЕКО в 2017 г., −1,1% относительно показателя 2016 г.).

В декабре 2018 г. общий объем торгов на рынках Московской биржи составил 72,5 трлн руб. (+1,5% г/г). Общий объем торгов по итогам 2018 г. уменьшился на 3% г/г до 861,1 трлн руб. Лучшую динамику по сравнению с 2017 г. продемонстрировали рынок акций (+17,9%), рынок облигаций (+13,8%), срочный рынок (+5,6%), валютный спот-рынок (+10,6%), товарный рынок (+19,3%). Денежный рынок просел на 3,5% г/г, объем операций РЕПО с СУО в НРД уменьшился практически в 2,5 раза и составил 17,6 трлн руб. по сравнению с 42,6 трлн руб. в 2017 г.

Глава Русгидро Николай Шульгинов в ходе встречи с президентом России в пятницу сообщил о возможном увеличении дивидендов за 2018 г. на 35%. Дивидендные выплаты составят 50% от прибыли по МСФО, которая ожидается на уровне 30 млрд руб. Таким образом, дивиденд может составить 0,0355 руб., что предполагает дивидендную доходность порядка 7% (за 2017 дивиденд составлял 0,0263335 руб. на акцию). Согласно текущему консенсус-прогнозу Bloomberg, рынок ожидает более высоких дивидендов — 0,05 руб. на акцию. Шульгинов также сообщил, что выручка за 2018 г. ожидается на уровне 407 млрд руб. (+6,9% г/г), EBITDA — 102 млрд руб. (-1,9% г/г).

7 января американская IT-компания DXC Technology объявила о покупке Luxoft за $2 млрд по $59 за бумагу, что предполагает 48%-ую премию к средневзвешенной стоимости акций Luxoft за последние 90 торговых дней. Акции Luxoft выросли более чем на 80% после выхода новости, сделку планируется закрыть к июню текущего года.

ВТБ закрыл ранее объявленные сделки по покупке 71,8% акций Запсибкомбанка и 81,1% нижегородского Саровбизнесбанка. ВТБ рассчитывает в результате приобретения Запсибкомбанка увеличить свою долю на рынке кредитования физлиц в Тюменской области практически в 2 раза, по депозитам — в 2,5 раза, а также удвоить число отделений в Тюменской области. Интеграцию приобретенных кредитных организаций ВТБ планирует завершить в 2020 г.

Компания МТС сообщила о приобретении 100% капитала компании IT-Grad 1 Cloud LLC, одного из крупнейших провайдеров облачных сервисов на российском рынке, за 2,49 млрд руб. с учетом чистого долга. Группа компаний IT-Grad развивает бизнес облачных решений с 2008 г., использует собственное оборудование, расположенное в дата-центрах в Москве, Санкт-Петербурге и Алматы (Казахстан). МТС рассчитывает в результате сделки усилить свои позиции на быстрорастущем рынке решений в области IaaS, повысить эффективность собственной платформы #CloudMTS и расширить предложение услуг для клиентов.

Компания Русагро сообщила о начале поставок продукции сельскохозяйственного бизнес-направления на рынок Китая. В конце 2018 г. компания отгрузила в порт Циндао 5 тыс. тонн кукурузы, а ее общий объем экспорта кукурузы в страны Восточной Азии за 2018 г. составил 99 тыс. тонн, из которых 94 тыс. тонн реализовано в Японии. Компания намерена наращивать экспорт сельскохозяйственной продукции из Приморья в Японию и Китай.

АЛРОСА сообщила в пятницу о снижении доли в уставном капитале генерального директора компании Сергея Иванова с 0,0272% до 0,0068%. Исходя из текущей капитализации компании, сумма сделки составляет порядка 156 млн руб.

Компания также опубликовала данные по реализации алмазно-бриллиантовой продукции в декабре 2018 г., которая достигла $328,7 млн (+38% г/г, +20% м/м) на фоне сезонного возобновления спроса и пополнению запасов у компаний гранильного сектора. За 2018 г. продажи алмазно-бриллиантовой продукции выросли на 6% г/г до $4,5 млрд., в том числе алмазного сырья — $4,4 млрд, бриллиантов — $95 млн. В натуральном выражении продажи увеличились на 8% до 36,6 млн карат, Компания ожидает, что несмотря на охлаждение рынка во 2П18, в 2019 году спрос со стороны конечных потребителей останется стабильным.

Яндекс впервые раскрыл число заказов, произведенных через сервис доставки Яндекс.Еда, который работает с февраля 2018 г. За декабрь 2018 г. количество заказов увеличилось в 10 раз г/г по сравнению со сводными показателями интегрированных в сервис FoodFox и UberEats и составило около 1 млн. К сервису Яндекс.Еда подключено 8 тыс. партнеров среди ресторанов, сервис представлен в 24 городах России.

Макроэкономические события

| Дата | Страна | Событие |

| Пн, 14 января | США | Выступление главы ФРС Джерома Пауэлла |

| Япония | Выходной. День совершеннолетия | |

| Вт, 15 января | США | Индекс цен производителей PPI (м/м) (дек) |

| Великобритания | Голосование по Brexit | |

| Россия | Начало покупки валюты Министерством финансов на 265 млрд руб. до 6 февраля | |

| Ср, 16 января | США | Базовый индекс розничных продаж (м/м) (дек) |

| Объём розничных продаж (м/м) (дек) | ||

| Запасы сырой нефти (н/н) | ||

| Чт, 17 января | США | Индекс деловой активности ФРБ Филадельфии |

| ЕС | Индекс потребительских цен (ИПЦ) (г/г) (дек) | |

| Китай | ВВП (г/г) (4 кв.) | |

| Пт, 18 января | США | Индекс потребительского доверия |

| Индекс промышленного производства (дек) (г/г) | ||

| Россия | ВВП (месячный) (г/г) |

Корпоративные события

| Дата | Компания | Событие |

| Пн, 14 января | Черкизово | Операционные результаты 2018 г. |

| Чт, 17 января | Детский мир | Операционные результаты 2018 г. |

| Пт, 18 января | НЛМК | Операционные результаты 2018 г. |

| Северсталь | Операционные результаты 2018 г. | |

| М.Видео | Операционные результаты 2018 г. | |

| РУСАЛ | Финальное решение OFAC по снятию санкций SDN с РУСАЛА |

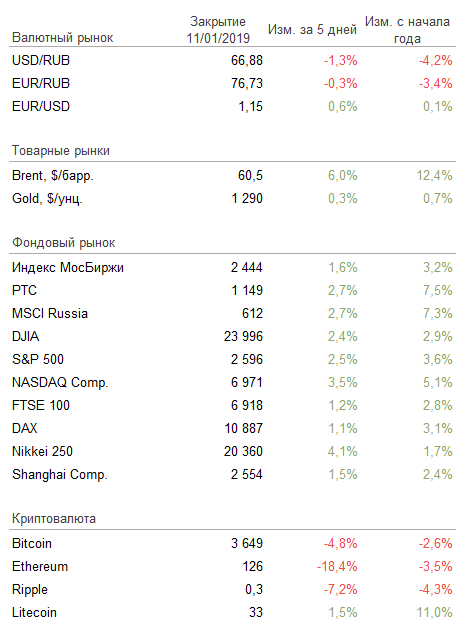

Рыночные индикаторы