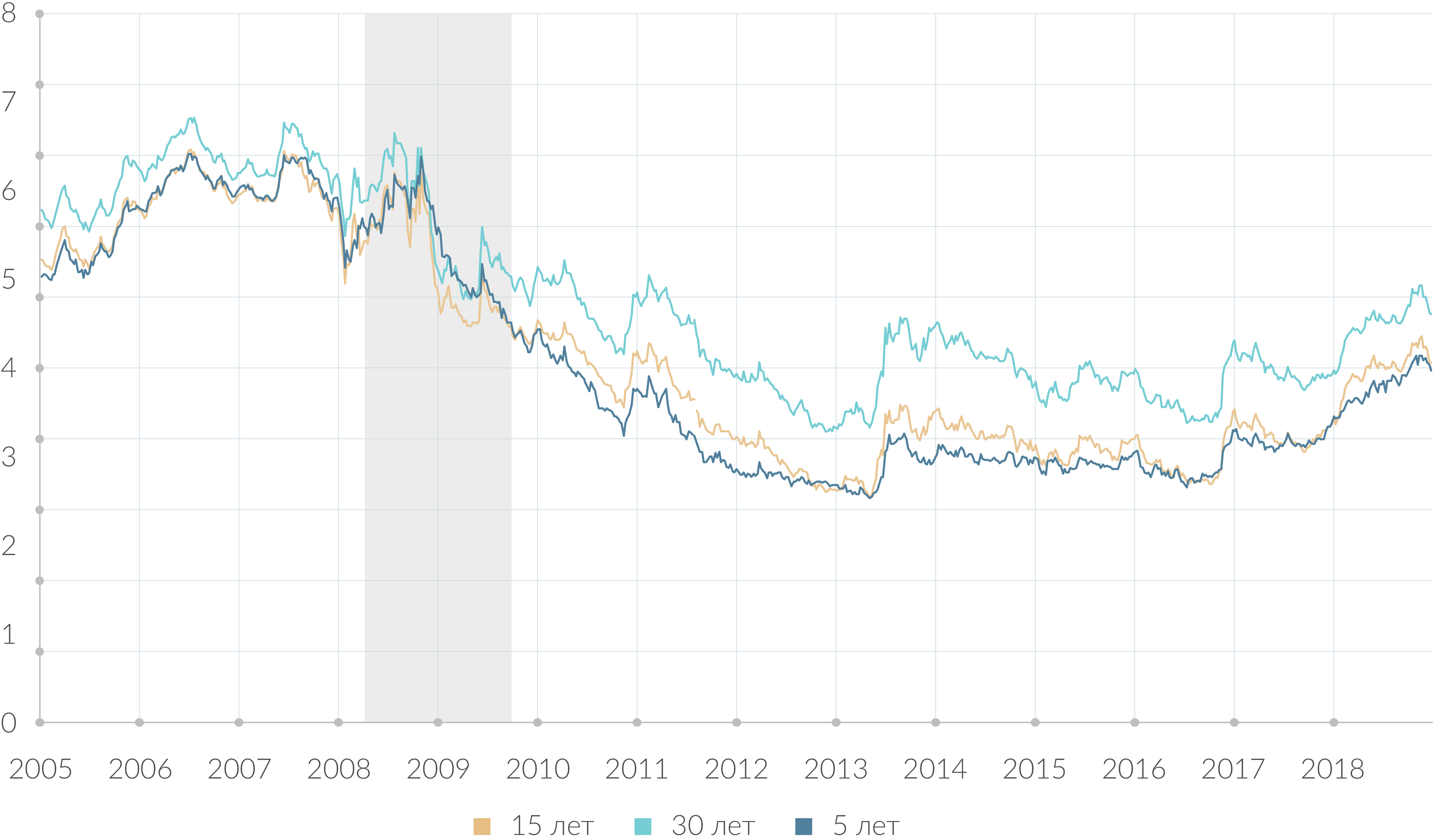

В ноябре 2018 года средневзвешенная ставка по 30-летней ипотеке в США достигла максимального с февраля 2011 года уровня в 4,94%, немного сократившись к концу года. В октябре 2018 года число сделок по покупке нового жилья в стране сократилось до 544 тыс. ед. в годовом выражении. Показатель остановился на минимальной с марта 2016 года отметке. Данные изменения прежде всего обусловлены ужесточением кредитно-денежной политики ФРС США: за 2018 год регулятор увеличил диапазон ключевой ставки с 1,25-1,50% до 2,25-2,50%. К концу года показатель достиг максимального с марта 2008 года значения. В условиях повышения ипотечных ставок участники рынка опасаются нового кризиса на рынке жилой недвижимости США.

Динамика ипотечных ставок в США, %

Источник: FRED Economic Data, Federal Reserve Bank of St. Louis

* средневзвешенная ставка по ипотечным продуктам с фиксированной ставкой

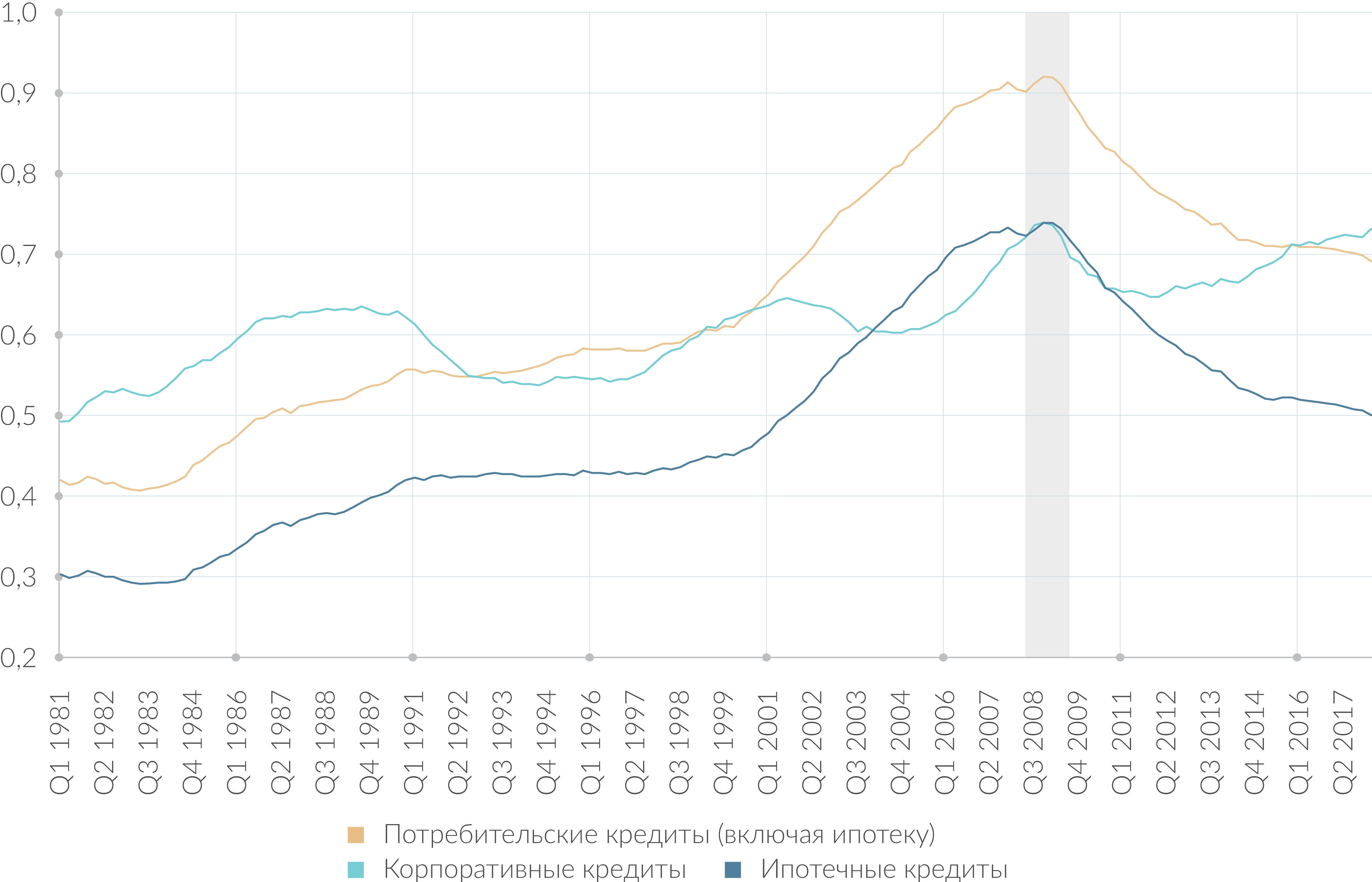

Судя по статистическим данным, состояние американского сектора жилой недвижимости не может стать причиной нового мирового финансового кризиса. Если говорить глобально, то в I квартале 2018 года общий объем потребительских кредитов в США (включая ипотеку) упал до 69,8% по отношению к ВВП страны, достигнув минимального уровня с III квартала 2002 года. В предкризисный период индикатор демонстрировал стабильный рост, достигнув уровня в 90% во время кризиса. Более неоднозначной остаётся ситуация с обслуживанием долга корпоративным сектором. В I квартале 2018 года общий объем кредитов, выданных корпоративному сектору США, достиг глобального максимума на уровне 72% от ВВП. В ближайший год данный показатель, по нашему мнению, может приостановить свой рост. Согласно опросу Morgan Stanley, в котором приняли участие около 400 компаний из списка Fortune 500, $0.08 с каждого «сохранённого» в результате налоговых послаблений $1 американские компании направят на погашение корпоративного долга.

Закредитованность экономики США, отношение общего объема кредитного портфеля к ВВП за период

Источник: FRED Economic Data, Federal Reserve Bank of St. Louis

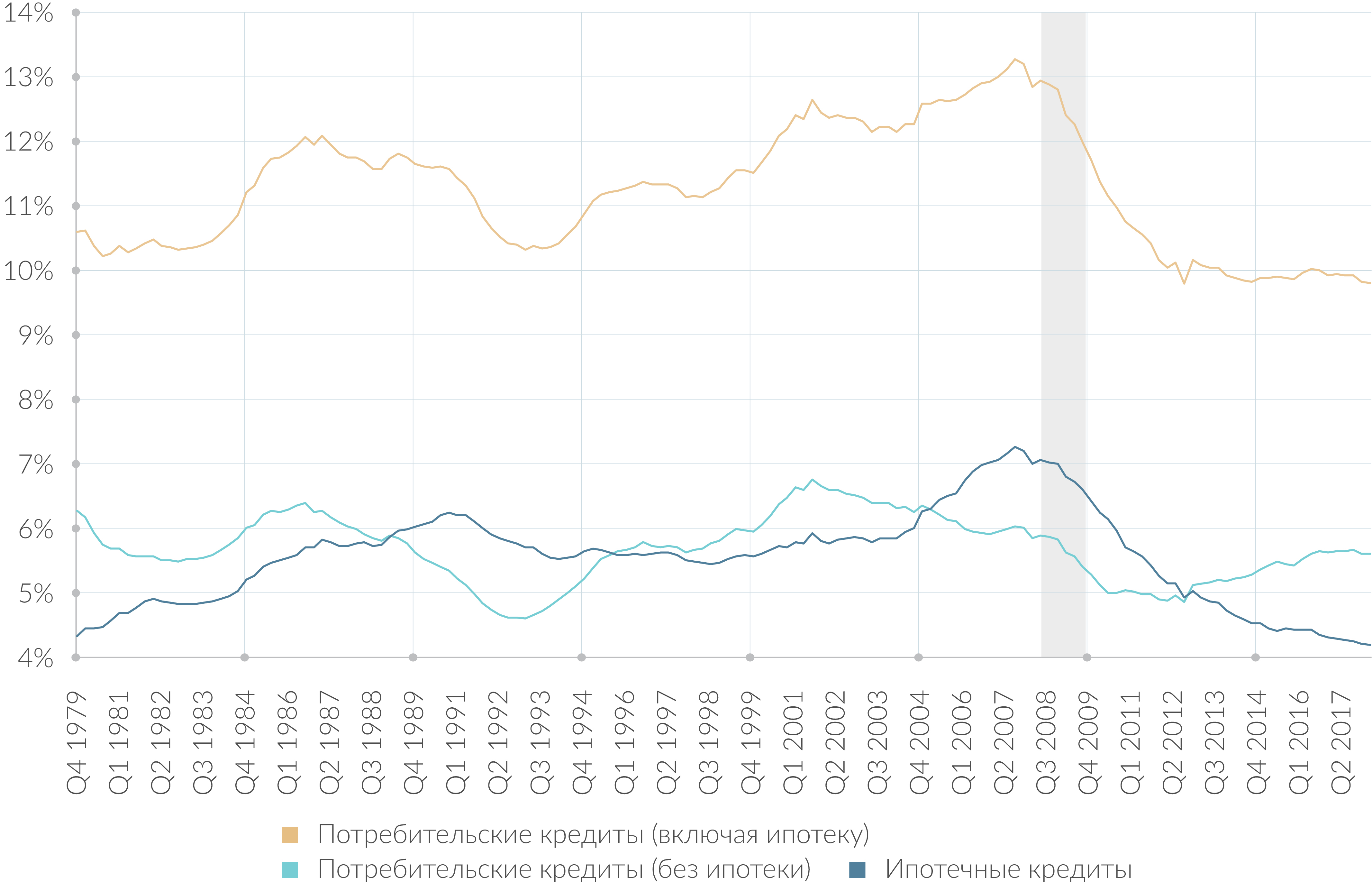

В условиях роста заработных плат и улучшения состояния рынка труда, американские домохозяйства не испытывают существенных проблем с обслуживанием уже полученных ипотечных кредитов. Если перед началом мирового финансового кризиса американские домохозяйства направляли около 7% располагаемых доходов на погашение ипотечного долга, то ко II кварталу 2018 года показатель опустился до минимальных за 40 лет 4,25%. Еще 5,6% располагаемых доходов местные домохозяйства направляют на обслуживание других видов потребительских кредитов.

Доля располагаемых доходов населения, направляемых на погашение кредитов, %

Источник: FRED Economic Data, Federal Reserve Bank of St. Louis

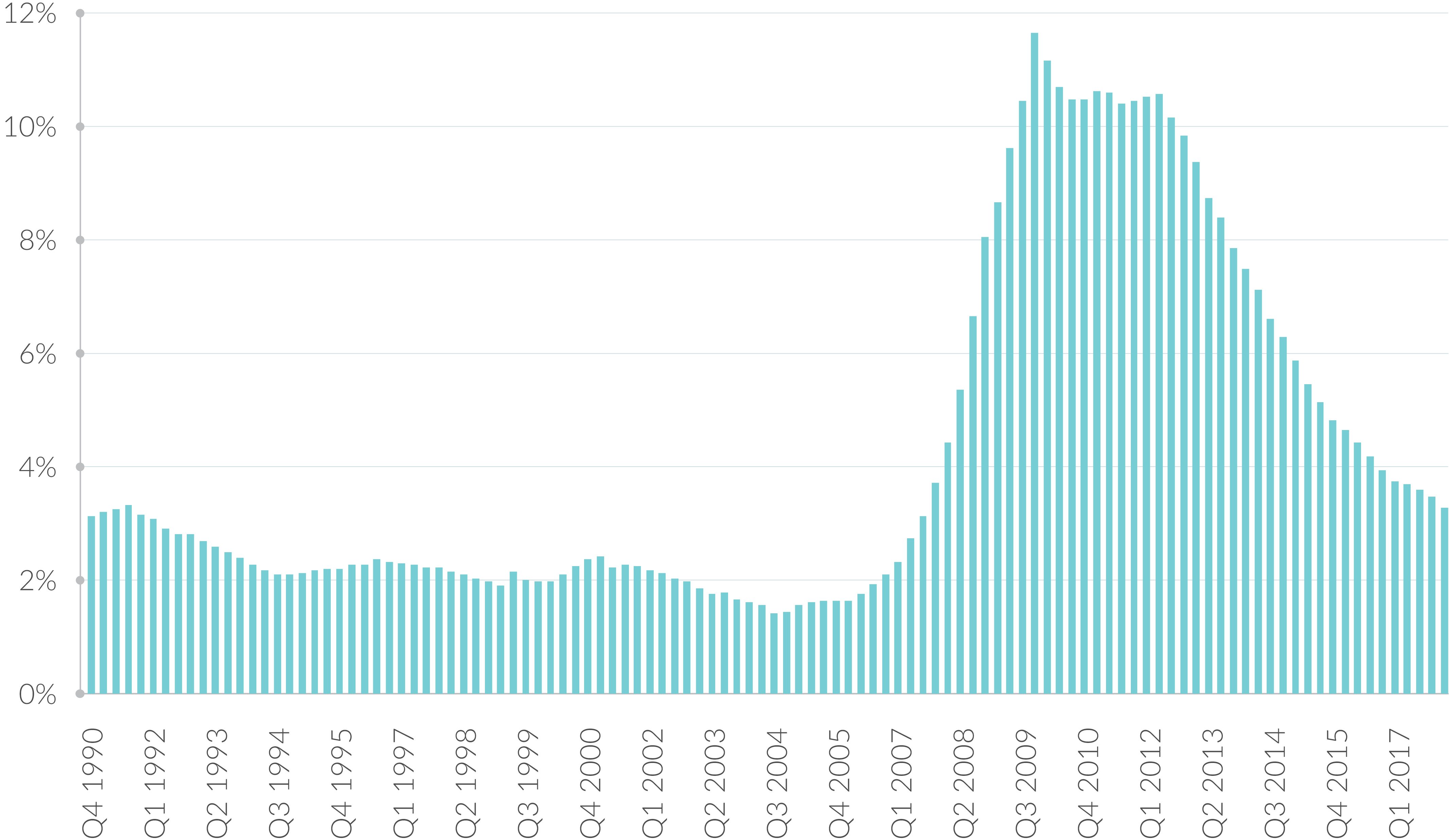

Сокращение затрат домохозяйств на обслуживание ипотечных кредитов не сопровождается ростом просроченной задолженности. По итогам I квартала 2018 года показатель, учитывающий задержанные более чем на 30 дней платежи, опустился до минимального за 10 лет уровня в 3,2%. В I квартале 2010 года индикатор находился на отметке 11,5%.

Просроченная более чем на 30 дней ипотечная задолженность*, % от общего объема долга к погашению

Источник: FRED Economic Data, Federal Reserve Bank of St. Louis

* ипотечные кредиты на частные дома, полученные в американских подразделениях коммерческих банков

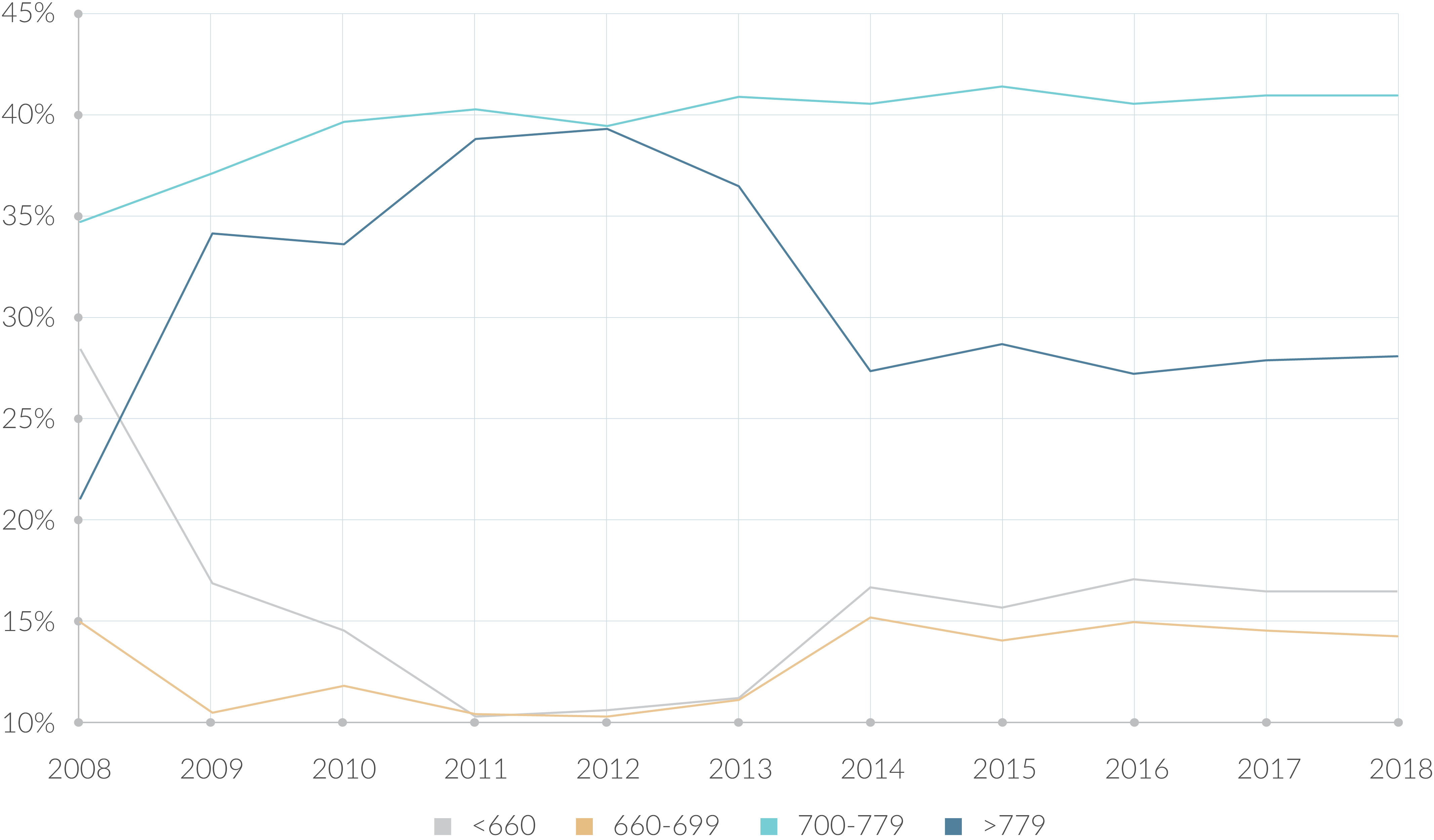

Несмотря на заметное восстановление рынка жилой недвижимости после кризиса, поддерживаемое низкими долгосрочными ставками, в США не наблюдается ухудшения качества ипотечного кредитного портфеля. Среди основных причин подобной динамики – ужесточение условий выдачи кредитов. С момента окончания кризиса существенно увеличился средний размер первоначального взноса по ипотеке. Кроме этого претерпел изменения и кредитный профиль заёмщиков. Если в 2008 году 28,3% заёмщиков по первичной ипотеке имели кредитный рейтинг ниже 660 пунктов от агентства Equifax, то за первые 9 месяцев 2018 года показатель сократился до 16,5%. При этом доля заёмщиков с «превосходным» кредитным рейтингом от Equifax (780 пунктов и выше) увеличилась за тот же период с 21,2% до 28,1%.

Распределение ипотечных заёмщиков по кредитному рейтингу Equifax, % от общего числа заёмщиков

Источник: Federal Reserve Bank of New York, Equifax Consumer Credit Panel

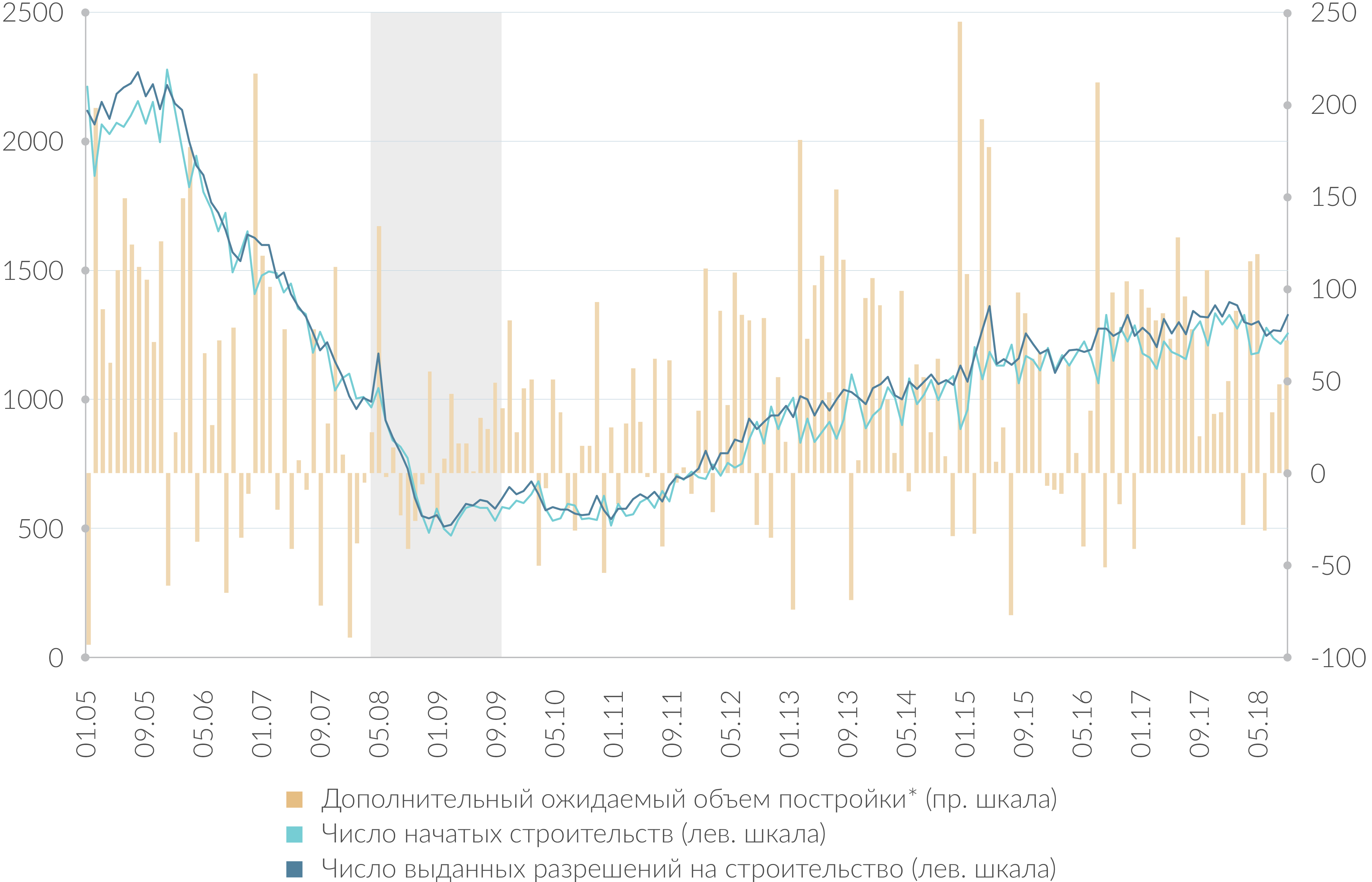

Поддерживать низкий уровень просроченной задолженности в посткризисный период позволило увеличение первоначального взноса. Согласно данным ATTOM Data Solutions, в III квартале 2018 года медианный показатель доли первоначального взноса при покупке жилого дома в США в ипотеку достиг 7,6% или $20,2 тыс. в денежном выражении. Для сравнения, в течение 2009 года индикатор находился вблизи 3%, что составляло около $6 тыс. в денежном выражении. По нашему мнению, текущие данные свидетельствуют об отсутствии структурных проблем с обслуживанием ипотечного долга американскими домохозяйствами. Вместе с тем, новый кризис на рынке недвижимости США может быть связан с сокращением спроса в условиях заметного повышения долгосрочных ставок по ипотечным продуктам. С января 2011 года по октябрь 2018 года в 71 месяце из 94 месяцев число выданных разрешений на строительство в США превышало число начатых за месяц строительств.

Новое строительство в США, тыс. ед. в годовом выражении

Источник: FRED Economic Data, Federal Reserve Bank of St. Louis

* показатель рассчитывается как разница между числом выданных разрешений на строительство и числом начатых строительств

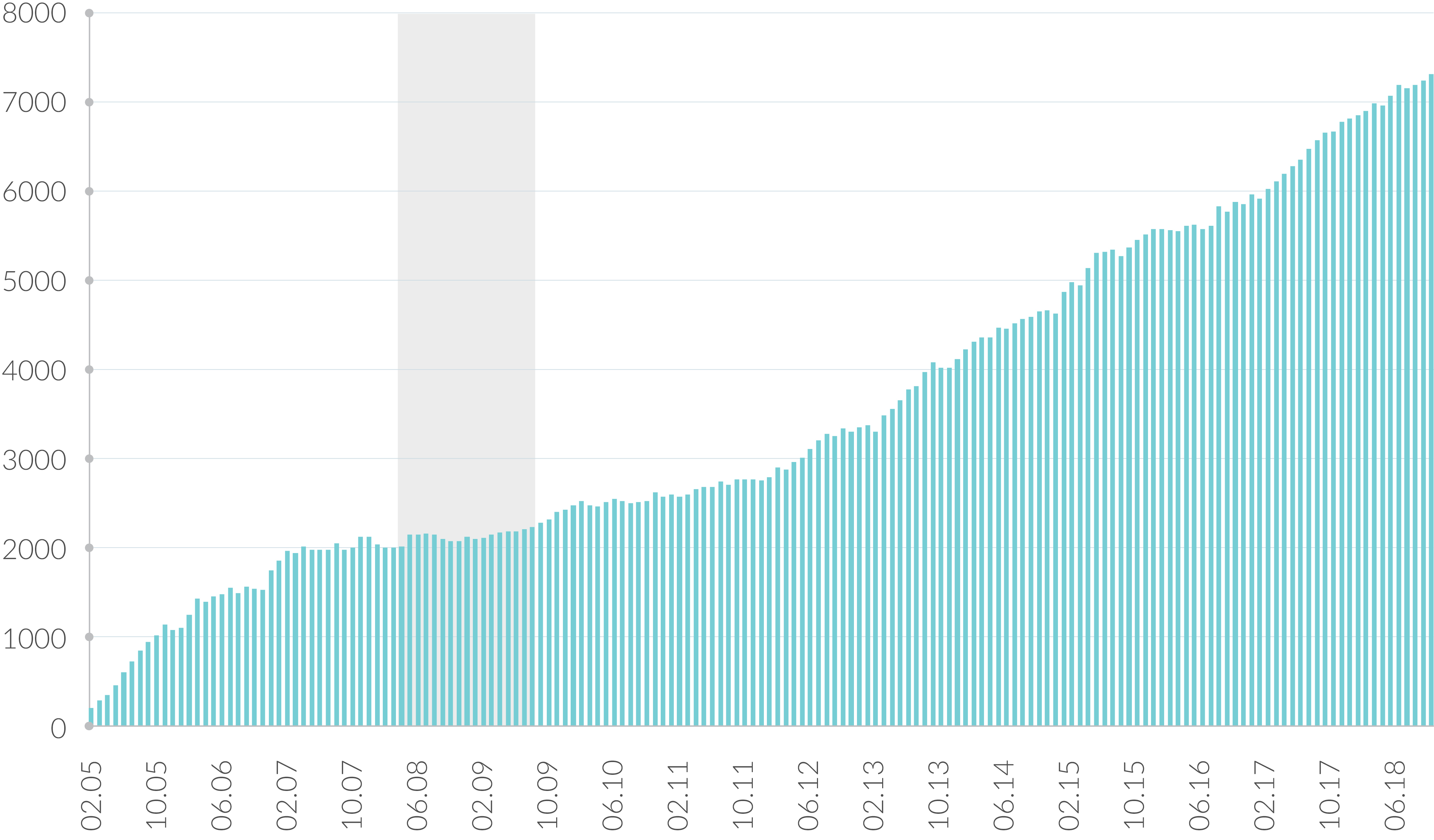

В результате за 8 лет после кризиса общее число выданных разрешений на строительство превысило объем новых начатых строительств на 4752 тыс. ед. в годовом выражении. Совокупный показатель продолжает демонстрировать стабильный рост, тогда как в период с февраля 2007 года по июнь 2009 года число новых начатых строительств практически полностью соответствовало количеству полученных разрешений на строительство.

Превышение числа выданных разрешений на строительство над числом начатых строительств, тыс. ед. в годовом выражении (накопленный итог)

Источник: FRED Economic Data, Federal Reserve Bank of St. Louis

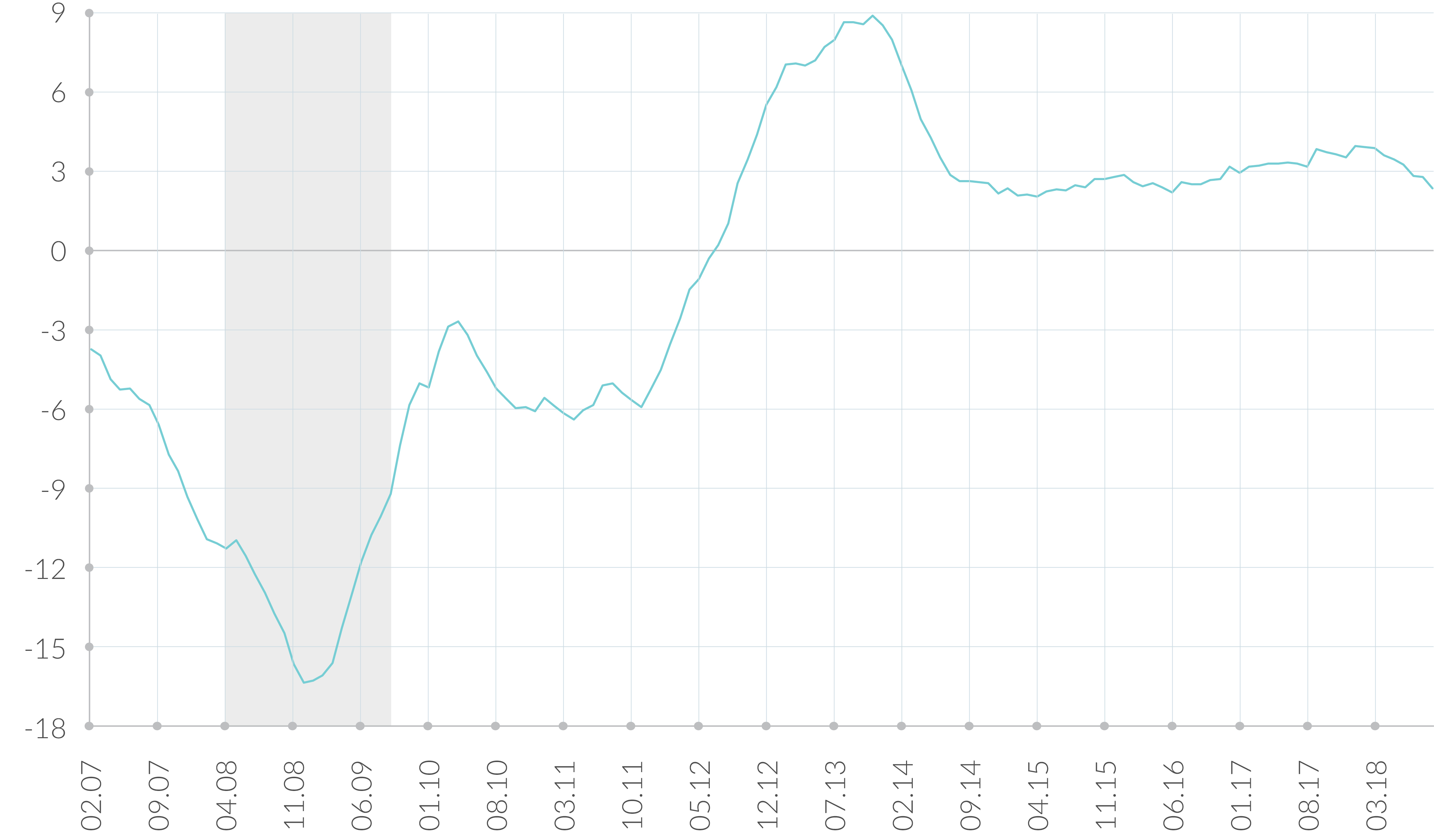

В условиях повышения ставок по ипотечным продуктам в связи с прогнозируемым увеличением ключевой ставки ФРС США в 2019 году основную поддержку рынку жилой недвижимости Соединённых Штатов должно оказать повышение темпов роста доходов местных домохозяйств. В октябре 2018 года спрэд между годовыми темпами роста стоимости недвижимости, рассчитываемыми на основе индекса S&P Case Shiller U.S. National Home Index, и среднечасовой заработной платы сократился до 2,3 п.п. Индикатор опустился до минимального за последние 27 месяцев уровня, чему во многом способствовало увеличение темпов роста среднечасовой заработной платы в стране на 3,2% г/г. Показатель достиг максимального с мая 2009 года уровня.

Спрэд между темпами роста стоимости жилья (S&P Case Shiller U.S. National Home Index) и среднечасовой заработной платы в частном секторе, п.п.

Источник: FRED Economic Data, Federal Reserve Bank of St. Louis

В IV квартале 2018 года индекс доступности жилой недвижимости в США, рассчитываемый аналитическим агентством ATTOM Data Solutions, опустился до 91 пункта – минимального значения с III квартала 2008 года. Кумулятивный индекс отражает степень доступности жилой недвижимости в США по отношению к среднеисторическому показателю. В IV квартале 2018 года в 76% агломераций страны индекс находился на отметке ниже 100 пунктов.

В данных условиях повышение ключевой ставки ФРС США в скором времени может существенно отразиться на потребительском спросе в секторе. В свою очередь, рост заработных плат, улучшение кредитного профиля заёмщиков в посткризисный период, а также изменение шкалы налогообложения для физических лиц и соответствующий рост нераспределённых денежных средств способны сдержать падение спроса на рынке жилой недвижимости США в условиях постепенного ужесточения кредитно-денежной политики американским регулятором.

Александр Жданов — аналитик QBF