Глобальные рынки

Прошлая неделя выдалась благоприятной для рынков в силу хорошей отчетности ведущих финансовых институтов США, после того как Morgan Stanley последним из крупных банков развеял опасения в отношении замедления экономического роста.

В лидерах роста остаются развивающиеся рынки, в основном за счет РТС (+3,5%) и Турции (+4%), после того, как Анкара и Вашингтон договорились о временном прекращении огня в Сирии.

На прошлой неделе Китай и США достигли ограниченного соглашения о прекращении торгового противостояния, которое нарушило работу глобальных рынков и вызвало замедление мирового роста. Сейчас стороны работают над текстом договора.

Экономический рост Китая в третьем квартале замедлился до 6%, минимума за почти три десятилетия, поскольку торговая война ударила по промышленному производству и настроениям инвесторов. Вице-премьер Госсовета КНР Лю Хэ заявил в субботу, что Китай нарастит инвестиции в развитие базовых технологий для ускорения экономических преобразований, добавив, что экономические перспективы остаются «весьма радужными».

В США подорожали преимущественно акции нециклических секторов, таких как здравоохранение (+2%). В Европе в лидеры роста вышел DAX (+1,9%).

В числе аутсайдеров оказались американские нефтесервисные компании (-4%), а также Shanghai Comp (-2,3%). Никель подешевел на 9%.

Стоимость КО США стабилизировалась, в то время как цены на большинство суверенных облигаций упали по всей Европе.

Фунт стерлингов, находясь в узком диапазоне, завершил третью неделю ростом, перед тем как премьер-министр Великобритании Борис Джонсон в субботу попросил парламент поддержать согласованную им сделку по выходу из ЕС. По нашему мнению, крайний срок будет перенесен на февраль 2020 г., поскольку глава правительства не сможет получить поддержку большинства по нынешней сделке.

Что покупать?

Мы ожидаем хорошего движения на короткой кривой ОФЗ — краткосрочные облигации уже торгуются на уровнях, предшествующих санкциям против Русала (6 апреля 2018 г.). Также стоит присмотреться к высоконадежным корпоративным выпускам не старше четырех лет с учётом оферты.

Безусловно в случае переоценки лучше покупать длинные выпуски, но пока в центре внимания находится игра на рубль, курс которого мы считаем справедливым при текущей цене на нефть.

Предстоящая неделя — зарубежные рынки

Вторник, 22 октября

- Продажи на вторичном рынке жилья США за сентябрь, прогноз −0,7% м/м

Среда, 23 октября

- Генеральный директор Facebook Марк Цукерберг даст показания комитету по финансовым услугам Палаты представителей США в связи с Libra

Четверг, 24 октября

- Ставка ЕЦБ; пресс-конференция президента Марио Драги

- США опубликуют следующую статистику:

- Заказы на товары длительного пользования за сентябрь, прогноз −0,6% м/м

- Продажи новостроек за сентябрь, прогноз −1,5% м/м

- PMI обрабатывающих отраслей за октябрь

- Данные ЦБР о доле нерезидентов в объеме выпусков ОФЗ

- Ставки ЦБ Индонезии, Норвегии, Турции, Украины, Швеции

Пятница, 25 октября

- Ставка Банка России, прогноз — снижение до 6,5% с 7%

- S&P Global Ratings опубликует рейтинг Великобритании, Греции, Италии

- Fitch Ratings опубликует рейтинг Нидерландов

- Moody’s Investors Service может опубликовать рейтинг Венгрии, Франции, Саудовской Аравии

График недели

Потенциал роста фунта сохраняется.

Нефть

Нефть марки Brent на прошлой неделе колебалась вблизи уровня $59—59,5/барр. на фоне рекордного роста запасов нефти в США и сохранения добычи в стране на максимуме с начала года (12,6 млн б/с).

EIA сообщила об увеличении недельных запасов нефти в США на 9,28 млн барр., что существенно превысило прогноз в 2,88 млн барр. Минэнерго США также сообщило о прогнозе роста добычи сланцевой нефти в крупнейших нефтегазодобывающих регионах в ноябре на 58 тыс. барр. относительно октября, до 8,97 млн барр. в день, что подтверждает продолжающуюся тенденцию наращивания поставок нефти со стороны США при снижающихся ожиданиях по росту глобального спроса.

Российский рынок

Глава ЦБ России, Эльвира Набиуллина в интервью CNBC допустила возможность более решительного снижения ключевой ставки (против ранее прогнозируемого сокращения на 25 б.п.). Мы оцениваем с высокой долей вероятности снижение показателя 25 октября на 50 б.п и ещё на 25 б.п. 13 декабря, в результате чего ставка на конец года может составить 6,25% вместо ранее ожидаемой 6,75%.

За неделю с 14 октября по 18 октября рублевый индекс Мосбиржи вырос на 1,66%, долларовый РТС — на 1,93% благодаря увеличению спроса на риск. Рубль укрепился к доллару до 63,76 руб. и ослаб к евро до 71,2 руб.

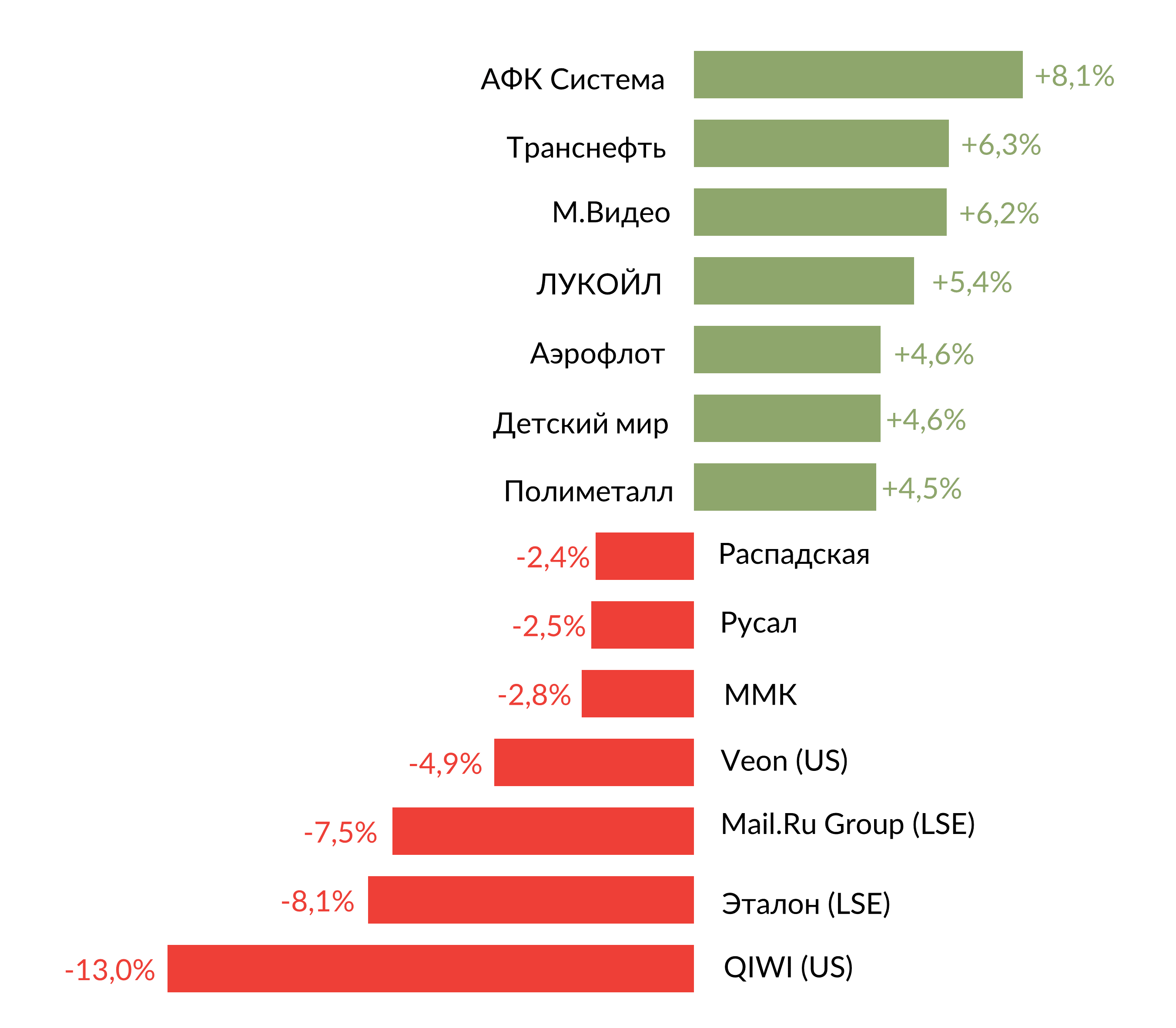

Лидеры роста и падения

Лидерами роста стали АФК Система (+8,1%) ввиду новостей о возвращении к выплате дивидендов и возможном IPO Озона в 2020 г., Транснефть (+6,3%) из-за спекуляций относительно дальнейшего присутствия компании в MSCI Russia, Лукойл (+5,4%) после повышения уровня дивидендов за 9М19 и объявления новой дивидендной политики, Аэрофлот (+4,6%) после сообщений о компенсации роста цен на авиатопливо в 2018 г. со стороны государства и возможном повышении цен на авиаперелеты, Детский мир (+4,6%) благодаря сильным операционным результатам за 3К19, Полиметалл (+4,5%).

В число аутсайдеров вошли Qiwi (-13%) из-за неопределенности относительно будущего компании в свете законодательных изменений в секторе и возможного выхода Cергея Солонина из ее капитала, Эталон (-8,1%) после слабых операционных результатов за 3К19, Mail.Ru Group (-7,5%) вслед за Яндексом и опасениями инвесторов относительно будущего сектора IT-технологий в свете обсуждения закона об ограничении присутствия иностранцев в отрасли, Veon (-4,9%), MMK (-2,8%), Русал (-2,5%), Распадская (-2,4%) вследствие приближения отсечки.

Предстоящая неделя — российский рынок

На предстоящей неделе отчетность по международным стандартам за 3К19 представят НЛМК, Яндекс и Mail.Ru Group.

Мы ожидаем сильных результатов Яндекса с увеличением доходов от развития новых направлений бизнеса и ростом показателей Яндекс.Такси. У Mail.ru также возможно улучшение показателей на фоне вывода убыточных направлений из консолидированной отчетности в различные СП, что, в случае подтверждения, может стать триггером роста цены акций. Стоимость обеих компаний, однако, в большей степени сейчас зависит от решений относительно будущего отрасли на законодательном уровне.

Операционные результаты НЛМК предполагают снижение выручки за 3К19 за счет негативной динамики объемов и цен реализации, мы ожидаем также некоторого снижения рентабельности.

Модельные портфели / Торговые идеи

Мы рекомендуем покупать акции Яндекса и Mail.ru на текущих уровнях и считаем 20-34% дисконт к аналогам чрезмерным, т.к. не ожидаем разрушения целостности бизнеса компаний. Наша оценка предполагает 51%-ный потенциал роста для акций Яндекса до конца 2020 г., до $45/АДР, и 43% — для Mail ru, до $27/ГДР. Мы не исключаем, однако, повышенной волатильности в ближайшей перспективе и рекомендуем смотреть на горизонт инвестиций около года.

Принятие закона о 20%-ом ограничении владения иностранцами российских IT-компаний и вхождение госкомпаний/банков в капитал Яндекса, на наш взгляд, неизбежно, и является лишь вопросом времени.

Смена акционеров не должна разрушить Яндекс, сохранив его привлекательность в долгосрочной перспективе.

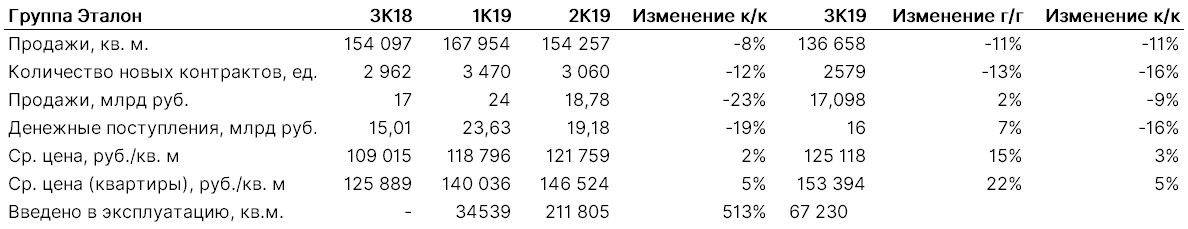

Мы закрыли инвестиционную идею по покупке бумаг Эталона ввиду того, что результаты компании за 3К19 не оправдали наших ожиданий. Операционные результаты компании разочаровали прежде всего своей динамикой продаж, которые упали не только в годовом, но и в квартальном выражении, несмотря на положительный сезонный фактор. Компания выглядит слабее рынка в целом и слабее своего конкурента, ПИКа, представившего сильные операционные результаты вчера.

В ходе конференц-звонка с менеджментом Эталона мы также не услышали позитивных ожиданий относительно улучшения ситуации в ближайшее время. Несмотря на то, что в 2020 г. в компании возможны улучшения, на данный момент мы не видим существенных триггеров роста ее акций.

Наша идея по Лукойлу от 01.10.2019 принесла 3% на фоне позитивной реакции рынка на объявление новой дивидендной политики и повышение промежуточного дивиденда до 192 руб./акция против консенсус-прогноза 105 руб. Выплата дивидендов в размере 100% FCF за вычетом расходов на программу выкупа акций повысит годовую дивидендную доходность акций Лукойла до 7%, что сопоставимо с Роснефтью и Газпромом, но ниже чем у Газпром нефти и Татнефти (ожидаемая дивидендная доходность для которых около 9%).

Тем не менее, увеличение дивидендных выплат не меняет уже реализуемый Лукойлом подход по направлению акционерам 50% от дополнительных денежных потоков, возникающих при цене нефти выше базового уровня в $50/барр. Доля дивидендных выплат будет повышаться за счет снижения активности программы выкупа, общая сумма выплат не изменится. Мы не меняем нашу целевую цену акции в 6000 руб. в связи текущими ожиданиями по цене нефти в 2020 г. на уровне $60/барр. (по сравнению со средней ценой с начала текущего года $64,3/барр.) и ожидаем результатов компании по МСФО за 3К19 в конце ноября для обновления прогноза финансовых показателей 2019–2020 гг.

Новости — отчетность

Евраз провел день инвестора в Лондоне, в ходе которого подтвердил свои стратегические цели и дивидендную политику. Стратегия увеличения EBITDA до 2024 г. на $300 млн в год за счет снижения себестоимости успешно реализуется: в 2019 г. компания ожидает эффекта в размере более $350 млн. Инвестпрограмма компании предполагает $1 млрд расходов в год в 2020–23 гг., а прогноз на 2019 г. был повышен с $800 млн до $850 млн, хотя, компания сохраняет гибкость в отношении отмены некоторых проектов при ухудшении ценовой конъюнктуры. Масштабная программа потребует дополнительного финансирования, но Евраз рассчитывает сохранить уровень чистого долга в среднесрочной перспективе менее $4 млрд при значении Чистый долг/EBITDA