Компания ЕМС, одна из крупнейших медицинских сетей России, готовится стать публичной. Ее акции будут размещены на Московской бирже. Сейчас на Мосбирже сектор частной медицины представлен всего одной компанией — «Мать и дитя».

В сеть ЕМС входят семь многопрофильных медицинских центров, роддом и реабилитационный центр, а также три гериатрических центра в Москве и Московской области. По данным за 2020 год, у компании более 110 тыс. клиентов.

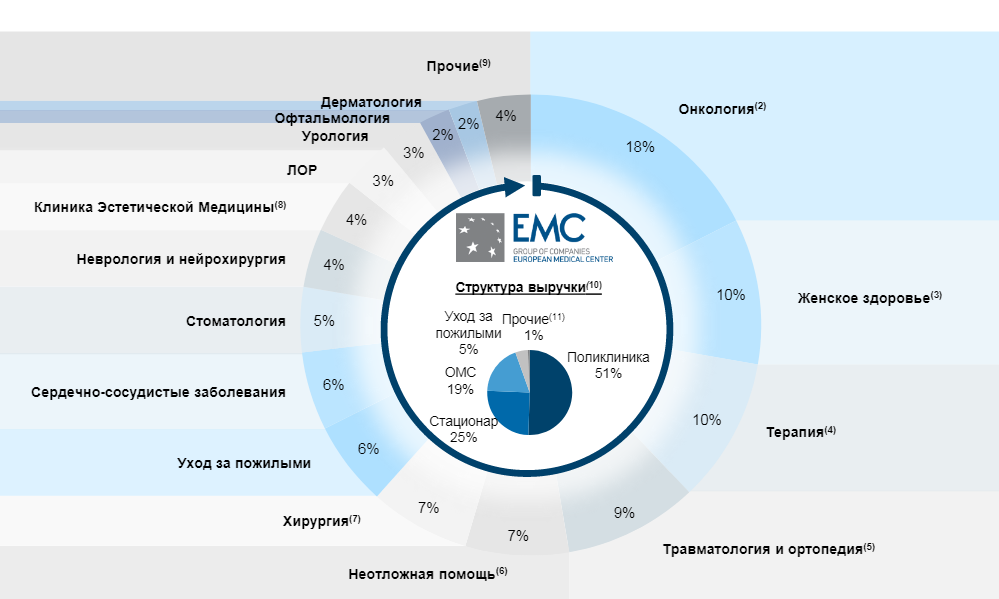

Цены на свои услуги компания устанавливает в евро (исключение — услуги ОМС). Бизнес сети неплохо диверсифицирован по структуре выручки (рис. 1).

Рис. 1. Структура выручки ЕМС

Особенности IPO

Материнская структура ЕМС — United Medical Group — зарегистрирована на Кипре. Крупнейшие акционеры компании — Игорь Шилов (с долей в 71,2% акций), Егор Кульков (20,8%) и Роман Абрамович (6,9%).

Первичное размещение пройдет в форме продажи глобальных депозитарных расписок на акции, которыми владеют нынешние акционеры компании. Новые акции для IPO выпускаться не будут. Таким образом, дополнительное финансирование в результате размещения компания не привлечет.

Организаторами IPO EMC выступают Citigroup Global Markets, J.P. Morgan и "ВТБ Капитал". В рамках размещения планируется выручить около $500 млн. Общая стоимость компании, по оценкам «ВТБ Капитал», составляет 1,238 - 1,420 млрд евро (107 - 122 млрд рублей).

Финансовые показатели

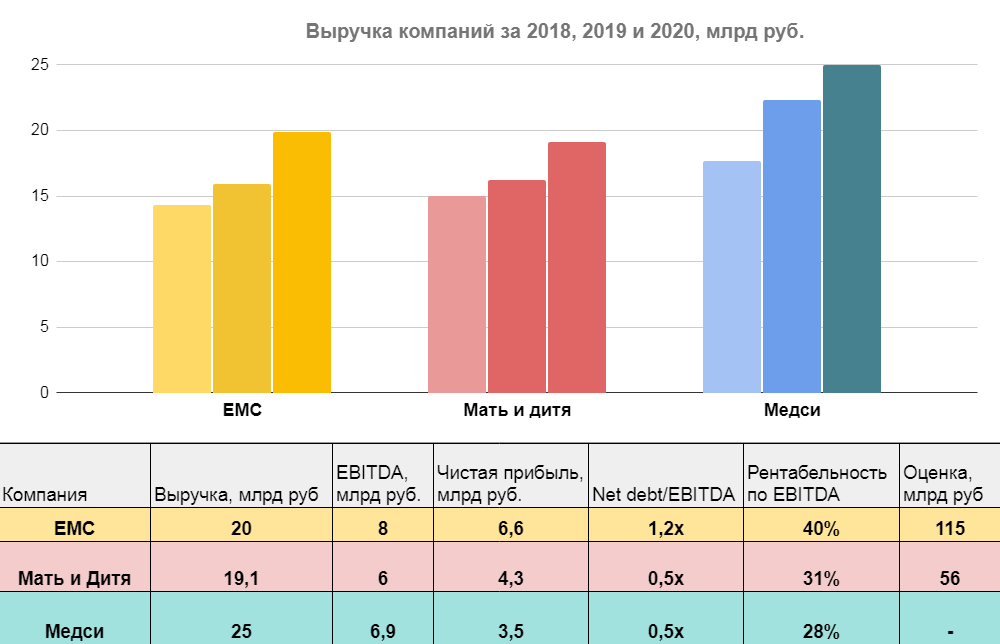

Основные финансовые показатели EMC за 2020 год в сравнении с другими российскими частными компаниями сектора медицинских услуг представлены на рис. 2.

Рис. 2. Финансовые показатели российских частных медицинских компаний

Из приведенных данных видно, что ЕМС в прошлом году опередила компании-аналоги по размеру чистой прибыли, а также по объему и рентабельности EBITDA. У эмитента невысокая долговая нагрузка, хотя коэффициент чистый долг / EBITDA у него выше, чем у двух других компаний.

Если предварительные оценки «ВТБ Капитал» оправдаются, ЕМС по капитализации вдвое превзойдет уже торгующуюся на бирже «Мать и дитя».

Дивиденды

В этом году компания планирует направить на дивидендные выплаты 114 млн евро — 76 млн за отчетный 2020 год и 38 млн евро за 1 полугодие 2021 года. Таким образом, дивидендная доходность внутри года, если исходить из оценки компании в 1238 млн евро, составляет 9,2%.

В дальнейшем компания планирует направлять на дивиденды всю чистую прибыль.

Планы

ЕМС планирует добиться удвоения EBITDA за ближайшие 3-4 года. Предполагается, что цель будет достигнута за счет расширения сегмента сложных медицинских услуг, усиления онкологического направления, развития цифровых платформ и телемедицины, более активного сотрудничества с государством и повышения операционной эффективности.

В целом компания прогнозирует, что к 2025 году сектор медицинских премиум-услуг в России вырастет в два раза, что поможет ей в реализации ее амбициозных планов.

Мнение аналитиков InvestFuture

IPO ЕМС может вызвать большой интерес инвесторов, так как сектор частной медицины на Московской бирже пока представлен всего одной компанией. Высокая рентабельность бизнеса компании, оптимистичные прогнозы менеджмента и перспективы неплохой дивидендной доходности привлекают внимание к этому размещению.

Но есть и пара настораживающих моментов.

Во-первых, компания рассчитывает расти не столько за счет инвестиций в бизнес, сколько за счет роста всего российского сектора премиум-услуг в области здравоохранения. Даже ее IPO нацелено не на привлечение средств для развития бизнеса, а на продажу акций нынешними акционерами.

Однако по поводу стремительного роста компании возникают большие сомнения. Сеть нацелена на клиентов сегмента «супер-премиум». Средний чек в компании, по ее собственным данным, превышает 33 000 рублей (у «Медси» — всего 3200 рублей). Вряд ли такая ценовая политика дает компании хорошие шансы на масштабную экспансию. Тем более, что в случае отмены связанных с пандемией ограничений часть состоятельных клиентов может предпочесть лечение в иностранных клиниках.

Во-вторых, обращают на себя внимание слабые балансовые показатели ЕМС. Активы компании оцениваются в 27 млрд рублей, а ее капитал составляет всего 9,5 млрд рублей. Даже если размещение пройдет по нижней границе обозначенного «ВТБ Капитал» диапазона, мультипликатор P/B эмитента составит 11,3, в то время как у компании “Мать и дитя” этот показатель равен лишь 2,8.

Аналитик Александр Резников, редактор Сергей Глушков

InvestFuture