Политическая напряженность между Россией и Западом непрерывно нарастает с 2014 года, когда западные страны обвинили Москву в аннексии Крыма на фоне переворота в Украине, что привело к началу санкционной войны. Санкции – это непосредственно политическая игра, поскольку большая часть представителей западного корпоративного сектора отмечают негативные последствия сужения торговли с РФ, в связи с чем взгляды политиков и бизнеса на дальнейшие отношения с Россией сильно расходятся. Дополнительно ухудшали ситуацию истории, связанные с российскими хакерами, которые, по мнению западных стран, провели бесчисленное количество атак на различные государственные органы, а также сыграли далеко не последнюю роль в президентских выборах в США.

Ноты политического давления ощущались даже в спорте, а именно в решении Международного олимпийского комитета отстранить российскую сборную от участия в зимней Олимпиаде-2018 в Южной Корее. Одной из последних капель в данном противостоянии стало отравление бывшего российского разведчика Сергея Скрипаля в британском городе Солсбери. Великобритания обвинила в покушении российские службы, что в результате привело к высылке ряда российских дипломатов из большинства европейских стран, США и Австралии.

В связи с целым рядом событий риски политической изоляции России становятся все более существенными, что, несомненно, негативно скажется на торговых отношениях РФ с западными партнерами. Более того, дополнительную неопределенность в работе с европейским рынком вносит усиливающаяся разрозненность в принятии ключевых решений в отношении России, а также в рамках внутренней политики блока. Далеко не все страны приняли решение сократить дипломатические отношения с соседом, полностью осознавая негативную сторону данного вопроса. Текущая внутренняя политика ЕС также не отличается последовательностью – выход Великобритании из Евросоюза, а также популяризация правых сил в странах еврозоны, недавним примером может служить Италия, усиливает риски совместной работы с европейскими компаниями. По этой причине вопрос об интенсивной переориентации на более стремительно развивающуюся Азию становится все более актуальным для российского бизнеса и отечественных инвесторов.

Согласно оценкам Всемирного банка, экономика стран Восточной Азии и Тихоокеанского региона расширилась в 2017 году на 6,4% г/г после роста на 6,3% г/г годом ранее. Для сравнения, экономический рост еврозоны составил в прошлом году 2,5% г/г. Ускорение роста экономики азиатских стран вызвано увеличением мировой торговли, повышением цен на сырьевые товары, а также благоприятными условиями финансирования. В то же время Всемирный банк зафиксировал циклическое повышение инвестиционной активности среди представителей корпоративного сектора региона после нескольких относительно слабых лет.

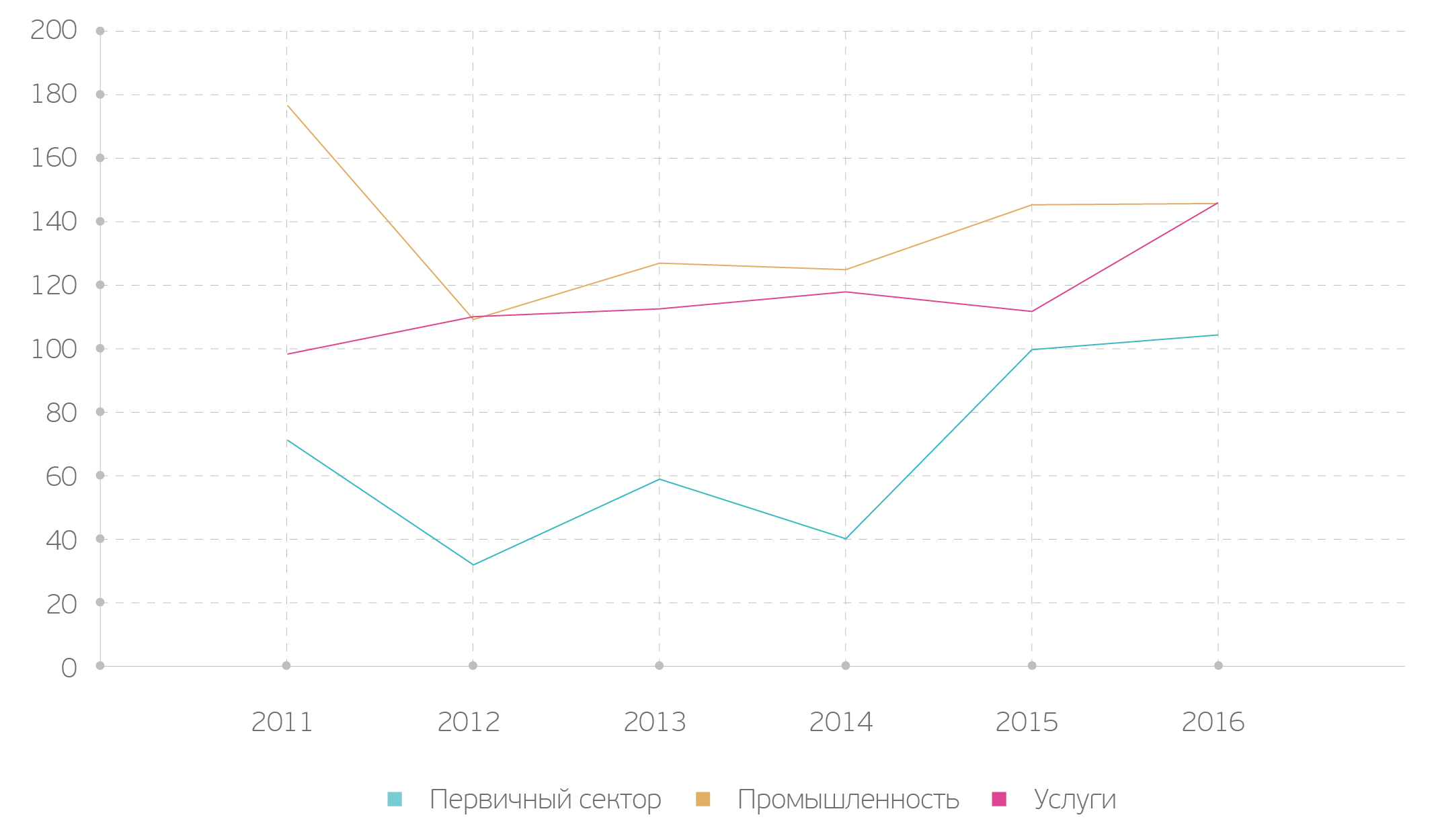

Объем greenfield FDI в АТР в разбивке по секторам экономики, млрд. $

Источник: расчеты ESCAP на основе fDi intelligence data

В первую очередь речь идет о прямых иностранных инвестициях в создание новых предприятий (greenfield foreign direct investments). Так, несмотря на незначительное снижение общего притока FDI в 2016 году, приток greenfield FDI в странах Азиатско-тихоокеанского региона (АТР), включающего Россию, страны Центральной и Средней Азии, достиг рекордных $395 млрд., увеличившись на 11,7% г/г, в то время как среднемировые темпы роста показателя составили в рассматриваемом году 4,6% г/г. Доля АТР в общемировом greenfield FDI составила 43% в 2016 году, что указывает на уверенность инвесторов в перспективах роста азиатской экономики. При этом данные из Китая указывают на то, что в 2017 году данный тренд продолжился - более 35 тыс. компаний с иностранным капиталом было основано в КНР в прошлом году, что на 27,8% больше показателя 2016 года.

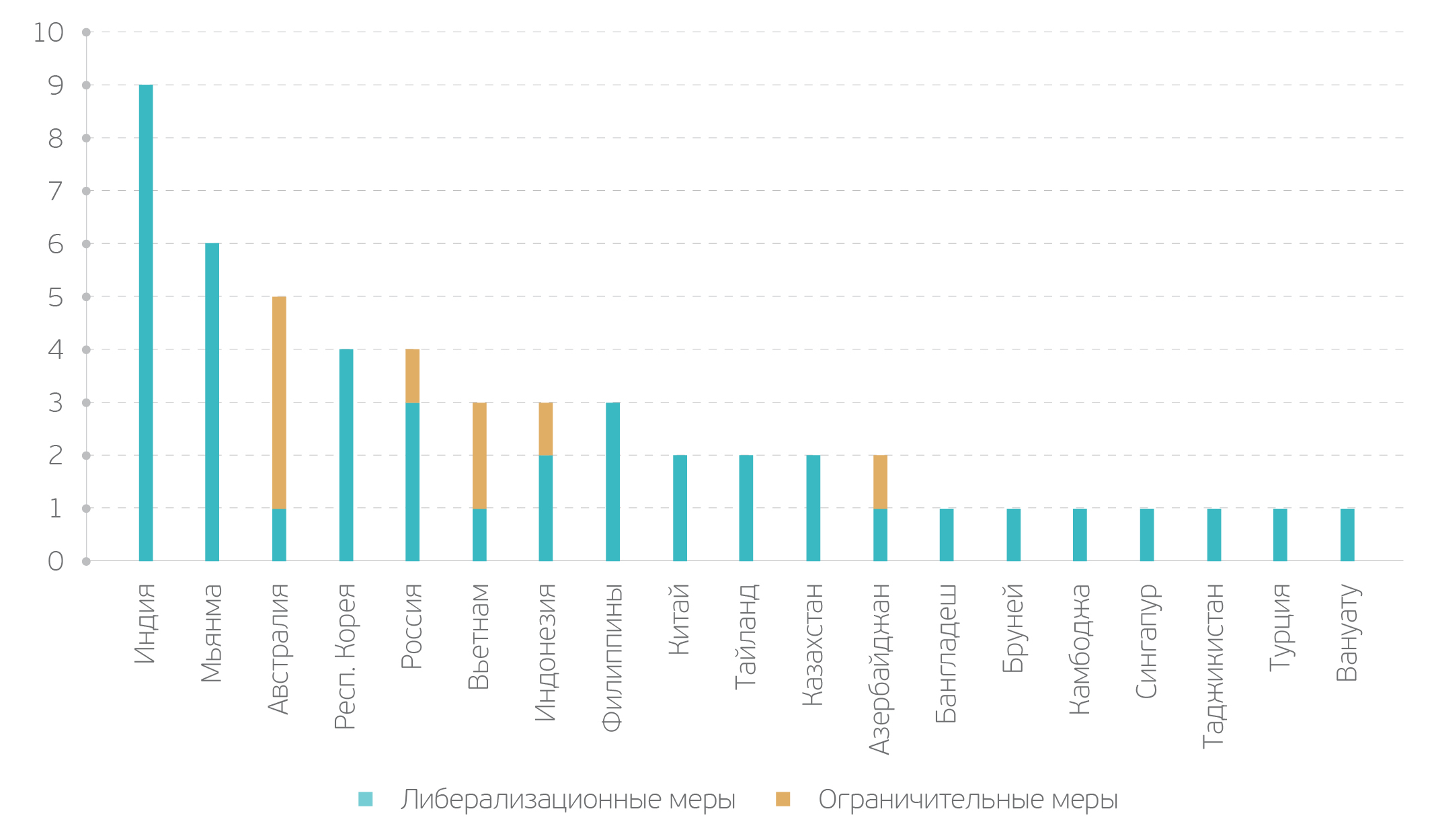

Согласно результатам исследования Doing Business 2018, проведенным Всемирным банком, более 50% европейских компаний заявили о намерениях расширить свое присутствие в Китае, что во многом связано с улучшениями условий ведения бизнеса. В рейтинге Doing Business Китай за пять лет поднялся на 18 строчек. Общий тренд на либерализацию частного сектора и рынка инвестиций в АТР обеспечивает приток денег в регион. Страны АТР в 2016 году приняли 43 меры по либерализации или, другими словами, смягчению регулирования инвестиций, в то время как в целом по миру были представлены 84 похожие меры.

Количество изменений в инвестиционной политике стран АТР в 2016 году

Источник: расчеты ESCAP на основе данных UNCTAD Investment Policy Monitor

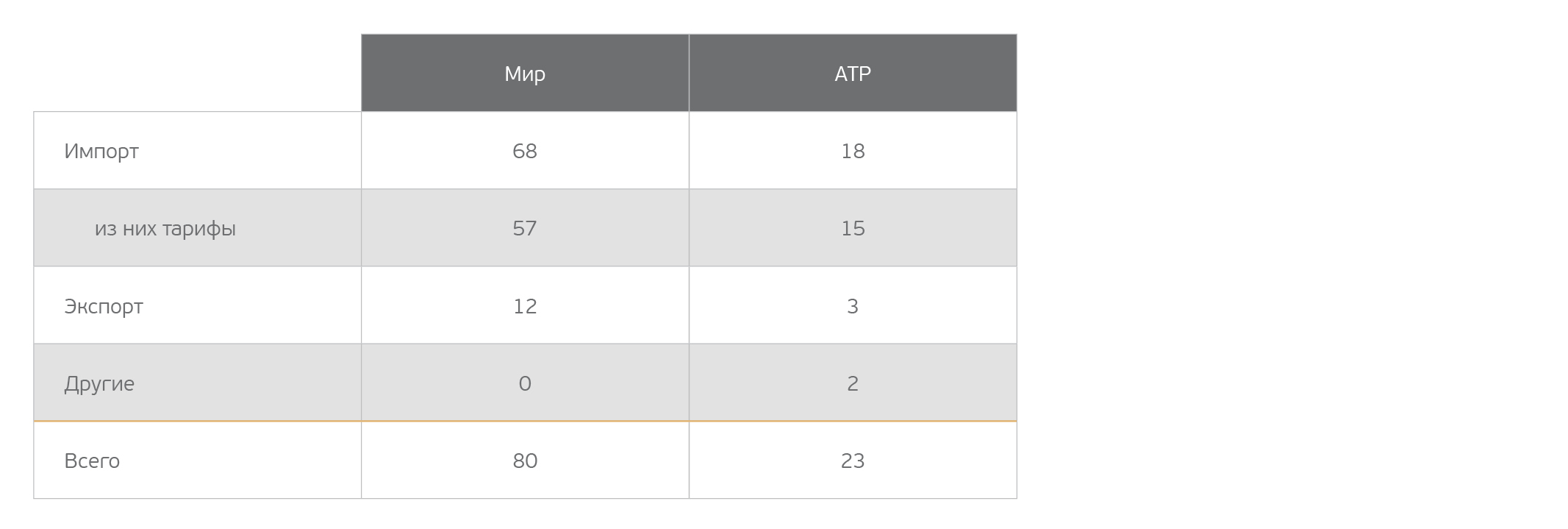

Торговая активность региона также в полной мере отражает общий тренд. По данным Экономической и социальной комиссии для Азии и Тихого океана (ESCAP), экспорт из АТР в стоимостном выражении вырос в 2017 году на 11,8% г/г, в то время как импорт увеличился на 14,9% г/г. При этом развивающиеся страны региона опередили развитые государства по темпам роста показателей. Наибольшая разница была зафиксирована в динамике импорта, объем которого поднялся на 15,9% г/г в развивающихся странах региона против 9,2% г/г в развитых странах. Вьетнам, Бангладеш, Индия и Малайзия были среди лидеров по росту импорта в 2017 году (26,8%, 18,8%, 18,2% и 16,9% соответственно). Немаловажную роль в повышении торговли оказали меры стран Азиатско-тихоокеанского региона по смягчению оградительных барьеров. За период с октября 2016 года по май 2017 года страны АТР внедрили 23 смягчительные меры, из которых 15 пришлось на снижение тарифов. Межрегиональная торговля для стран АТР остается ключевым направлением, поскольку в 2016 году 56% от экспортных и 58% от импортных операций было совершено именно внутри региона.

Количество введенных странами АТР либерализационных мер во внешней торговле (октябрь 2016 – май 2017)

Источник: расчеты ESCAP на основе данных WTO Trade Monitoring

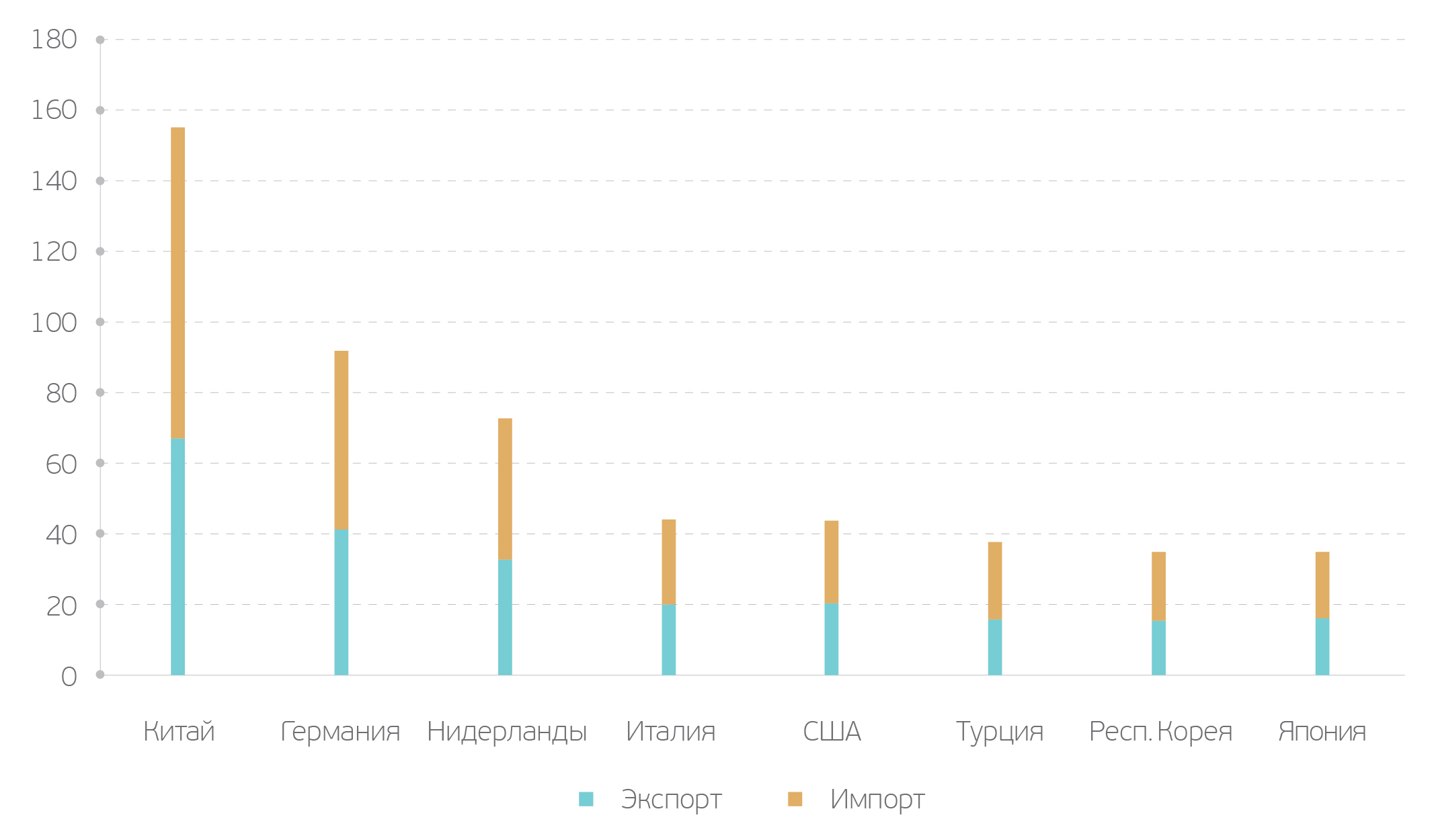

Страны Северной и Центральной Азии (NCA), куда входит Россия, занимающая около 80% от всего внешнеторгового оборота субрегиона, также в значительной степени зависят от деловых условий в Азии - 34,7% экспорта и 45,4% импорта стран NCA пришлось на межрегиональные торговые операции. Страны Азиатско-тихоокеанского региона занимают вторую строчку в географической структуре внешнеторгового оборота РФ. Согласно данным Федеральной таможенной службы, доля АТР в обороте составила по итогам 2017 года 30,5%, увеличившись за год на 0,6 п.п., в то время как доля стран Европейского Союза снизилась до 42,2% с 42,8% годом ранее. Основу экспорта в страны АТР по-прежнему составляют нефть и нефтепродукты, природный газ, каменный уголь и пиломатериалы. Китай, в свою очередь, продолжил занимать безоговорочно лидирующую позицию среди внешнеторговых партнеров России с долей в общем обороте в 14,9%.

Экспорт из РФ в КНР подскочил в 2017 году на 38,9% г/г. Причем процесс дедолларизации сделок в энергетическом секторе будет способствовать дальнейшему усилению торговли между двумя странами на фоне снижения соответствующих издержек, связанных с конвертацией валют и участием посредников. После запуска фьючерсных контрактов на «черное золото» в юанях в конце марта, правительство КНР объявило о планах перевода оплаты импорта энергоносителей на национальную валюту, а тестирование данной программы начнется уже во II половине 2018 года с закупок российской и ангольской нефти.

Основные торговые партнеры РФ среди стран дальнего зарубежья в январе-декабре 2017, млрд. $

Источник: ФТС, Министерство экономического развития РФ

Среди азиатских стран, помимо КНР, наиболее интересными и перспективными в рамках развития торговли и расширения бизнеса являются Индия, Вьетнам, Сингапур и Гонконг. По-прежнему совокупная доля данных стран во внешнеторговом обороте России остается незначительной – около 2%. Однако в течение нескольких лет связи между Россией и вышеупомянутыми странами будут наращиваться. Так, в этом году между Евразийским экономическим союзом (ЕАЭС) и Индией должны начаться переговоры о создании зоны свободной торговли (ЗСТ), что, несомненно, станет дополнительным фактором, который будет стимулировать деловые отношения между российским и индийским бизнесом. Более того, Россия может нарастить поставки военного оборудования в Индию. В 2017 году Индия обогнала Великобританию и вышла на пятое место в мире по военным расходам, которые составили $52,5 млрд. В целом, обе стороны планируют увеличить годовой товарооборот более чем в три раза к 2025 году до $30 млрд.

Вьетнам, вступивший в ЗСТ с ЕАЭС еще 2015 году, может также быть интересен российским компаниям и инвесторам с точки зрения прямых инвестиций и запуска производства. Вьетнам является оптимальной альтернативой Китаю ввиду более дешевой рабочей силы, стоимость которой на 20-30% ниже, чем в КНР. Сингапур также может подписать договор о свободной торговле с ЕАЭС в этом году. Более того, Россия и Сингапур в 2016 году подписали соглашение об избежании двойного налогообложения и предотвращении уклонения от налогообложения, в рамках которого, в частности, налог на дивиденды от зарегистрированного в Сингапуре бизнеса с российским капиталом был снижен с 7,5% до 5%, что может в перспективе стимулировать рост прямых инвестиций из РФ в Сингапур. Похожая ситуация у России с Гонконгом – в 2016 году стороны ратифицировали соглашение об избежании двойного налогообложения, которое снизило налоговую ставку на роялти от зарегистрированного в Гонконге бизнеса с 4,5% до 3%. Причем соглашение учитывает доходы компаний с российским участием, полученные от деятельности не только в специальном административном районе КНР, но и в континентальном Китае.

Впрочем, пока интеграция российского бизнеса в АТР проходит медленными темпами. В общей сложности депозитарные расписки 45 отечественных организаций размещены на зарубежных биржах, и только две компании провели листинг в Азии. Акции алюминиевой компании «Русал» торгуются на Гонконгской бирже, а американские депозитарные расписки (ADR) «Газпрома», торгующиеся в Лондоне, были также допущены к торговле на Сингапурской фондовой бирже с целью получения доступа к капиталу азиатских инвесторов на фоне заключения крупных сделок по поставкам газа. «Газпром», в свою очередь, планирует в 2018 году повысить объем листинга ADR на Сингапурской бирже, а также провести размещение глобальных депозитарных расписок (GDR) на Гонконгской бирже, которая в 2014 году сняла ограничения на проведение листинга зарегистрированных в России компаний. В середине прошлого года также были сообщения о намерениях компании «Россети» начать продажи GDR через биржу Сингапура в 2018 году. Речь шла именно о техническом листинге, то есть без размещения дополнительных ценных бумаг.

Активные дискуссии о переориентации на восток начались еще в 2014 году на фоне подрыва отношений между Россией и Западом ввиду украинского кризиса. Тем не менее процесс азиатской интеграции оказался более трудоемким, чем ожидалось. Недостаток понимания культуры ведения бизнеса в АТР , а также высокая зависимость российских экспортеров от западных рынков препятствуют данному процессу. Более того, российскому бизнесу необходимо учитывать тот факт, что Китай – основное направление для отечественных компаний – не станет на безвозмездной основе «вытаскивать» Россию из санкционной изоляции. Китайские партнеры, напротив, будучи в более сильной позиции, будут добиваться наиболее выгодных для себя условиях сотрудничества. В связи с этим российскому бизнесу стоит диверсифицировать свое присутствие в Азии, укрепляя отношения и с другими экономически сильными партнерами, в частности, с Индией, Вьетнамом и Сингапуром.

Установление зон свободной торговли, сотрудничество в рамках налогообложения, а также политика азиатских стран, направленная на стимулирование прямых иностранных инвестиций, в том числе из России, будут способствовать дальнейшему развитию отношений между РФ и Азией. Тем не менее западные партнеры продолжат играть значительную роль в вопросе экономического сотрудничества, поэтому российский бизнес должен проводить процесс географической диверсификации постепенно, осознавая необходимость удерживания связей с европейскими партнерами вопреки политическим разногласиям.

Вячеслав Соловьев — аналитик QBF