Рыночные индикаторы

Рынки

- Сегодня — последний день, когда можно купить акции НЛМК с дивидендами (Т+2) и дата закрытия реестра Роснефти

- В России начинается налоговый период

- Статданные КНР по промпроизводству и розничным продажам за май оказались хуже прогнозов

Мы ожидаем, что сегодня российский рынок откроется разнонаправленно ввиду нестабильной ситуации на глобальных площадках.

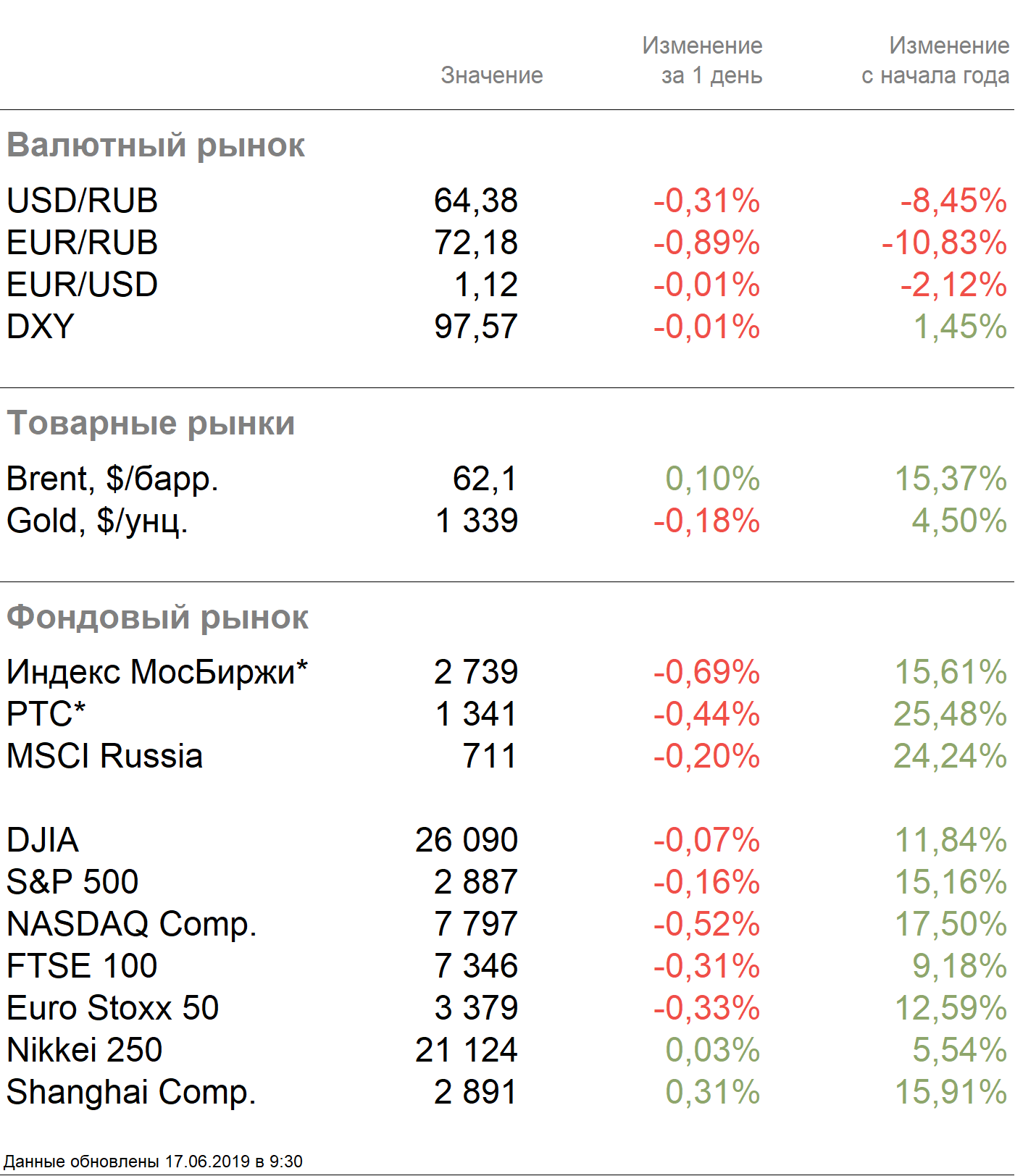

В пятницу российские индексы завершили торговую сессию в небольшом минусе. Индекс Мосбиржи потерял 0,69%, РТС — 0,44%.

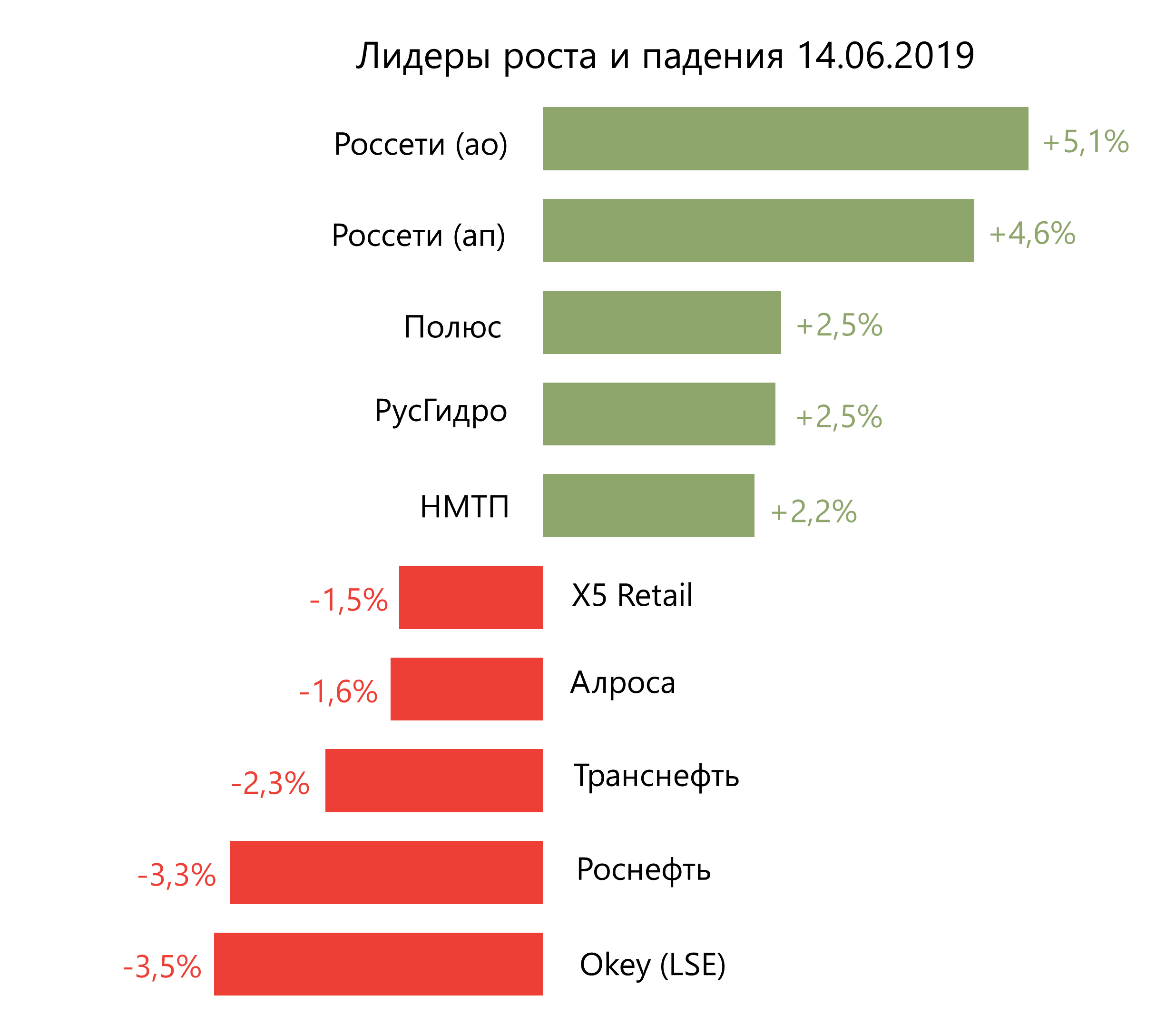

В число аутсайдеров вошли О’кей (-3,5%), Роснефть (-3,3%), Транснефть (-2,3%), Сургутнефтегаз ао (-1,6%), X5 Retail Group (-1,5%).

Лидерами роста стали Россети ао (+5,1%), Россети ап (+4,6%), Полюс (+2,5%), Русгидро (+2,5%), НМТП (+2,2%).

Рубль укрепился к доллару и евро до 64,38 руб. и 72,18 руб. соответственно в условиях смягчения риторики ЦБ России.

Brent на утренних торгах понедельника незначительно подорожал — до $62,12/барр.

Госсекретарь США Майк Помпео заявил, что страна примет все меры для обеспечения безопасности поставок нефти на Ближнем Востоке.

Министр энергетики и минеральных ресурсов Саудовской Аравии Халид аль-Фалих в рамках встречи министров G20 заявил о необходимости быстрого и жесткого ответа на угрозу поставкам энергоносителей после атак на нефтяные танкеры в Оманском заливе. Также министр выразил надежду на продление сделки ОПЕК+ в июле.

Фондовые индексы Америки снизились по итогам торгов в пятницу. Dow Jones потерял 0,07%, S&P 500 — 0,16%, Nasdaq — 0,52% вслед за акциями технологических компаний.

Чистая прибыль Broadcom, ведущего производителя чипов для сетевого и телекоммуникационного оборудования, за 2К19 упала на 81% г/г, до $691 млн, из-за торговых войн между США и Китаем. Также компания снизила годовой прогноз выручки с $24,5 млрд, до $22,5 млрд, из-за ограничений на деятельность Huawei в США, оценив в $2 млрд прямые и косвенные потери от торговых споров.

Азиатские площадки торгуются нейтрально. Nikkei прибавил всего 0,15%, Shanghai — 0,06%, оставаясь под давлением после публикации статданных КНР в пятницу. Глава администрации Гонконга Кэрри Лам извинилась перед участниками массовых протестов в выходные, законопроект об экстрадиции был отложен на неопределенное время, что способствовало резкому росту индекса Hang Seng, который подскочил на 1,4%.

Рост объемов промышленного производства в Китае в мае составил 5% г/г после 5,4% в апреле, прогноз — 5,5%. Показатель оказался минимальным с 2002 г. Розничные продажи в Китае выросли в мае на 8,6% г/г после повышения на 7,2% в апреле против прогнозируемого увеличения на 8,1%.

Европейские рынки закрылись в пятницу в минусе. Euro Stoxx 50 снизился на 0,33%. Рост потребительских цен во Франции в мае замедлился до 1,1% г/г по сравнению с 1,5% в апреле.

Бывший министр иностранных дел Великобритании Борис Джонсон получил большинство голосов по итогам первого раунда выборов лидера Консервативной партии страны.

DXY снизился на 0,06%, S&P 500 futures прибавил 0,25%.

Новости

Вице-президент Транснефти Сергей Андронов сообщил, что с июля ожидает возобновления транспортировки нефти из Азербайджана по нефтепроводу Баку-Новороссийск.

Грузооборот группы НМТП без учёта объёмов Новороссийского зернового терминала по итогам 2019 г. ожидается на уровне 2018 г. — 140,2 млн т. В апреле компания закрыла сделку с ВТБ, по условиям которой банку принадлежит 99,997% НЗТ. Сумма сделки составила 35,5 млрд руб. с возможностью корректировки на величину отклонения оборотного капитала.

Ozon и X5 Retail Group заключили ещё одно соглашение, в рамках которого интернет-магазин дополнительно откроет 2 тыс. постаматов до конца 2020 г. в магазинах Пятёрочка. Партнёрство с Х5 ОМНИ позволит интернет-площадке в ближайшие полтора года открыть порядка 6 тыс. точек выдачи.

Глава Газпром нефти Александр Дюков в ходе ГОСА заявил, что компания планирует увеличить выплату дивидендов до 50% от чистой прибыли к 2021 г. и не намерена проводить выкуп своих акций. По итогам 2018 г. дивиденды Газпром нефти составят 38,7% от чистой прибыли по МСФО (30 руб./акция, в том числе 7,95 руб. — финальный дивиденд за 4К19).

Банк России ожидаемо принял решение о снижении ключевой ставки на 25 б.п., до 7,5%. Исходя из риторики ЦБ, мы ожидаем дальнейшего снижения ставки.

Также ЦБ снизил прогноз годовой инфляции по итогам 2019 г. с 4,7–5,2, до 4,2–4,7%. Пересмотр прогноза учитывает завершение влияния переноса повышения НДС в цены, в том числе влияния вторичных эффектов, а также сохранение относительно благоприятных внешних условий и сдержанной динамики внутреннего спроса.

Следующее заседание совета директоров ЦБ по ключевой ставке запланировано на 26 июля 2019 г.