«Красный» октябрь остался позади; ноябрь будет солнечным, но морозным?

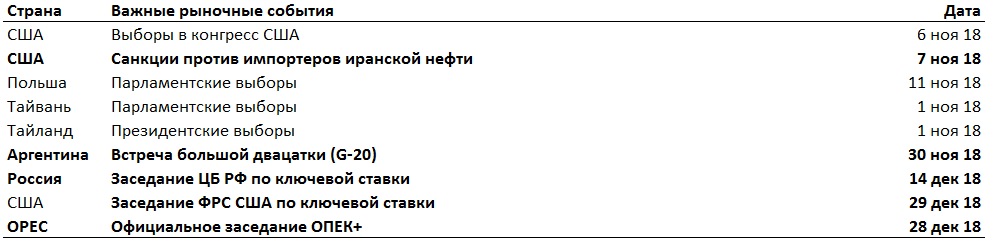

На прошлой неделе основным источником оптимизма для рынка стала проявленная Соединенными Штатами готовность договариваться с Китаем в рамках саммита «большой двадцатки», который пройдет в конце месяца в Аргентине. В рамках того же саммита ожидается встреча президента США с Владимиром Путиным.

Скандал вокруг Саудовской Аравии так и не получил логического завершения, однако накал страстей понемногу спадает. В ближайшее время важным фактором поддержки для рынка акций должны стать мирные инициативы Китая. Мы считаем, что до конца года существует высокая вероятность роста глобальных рынков, в особенности самых перепроданных, например, рынка Юго-Восточной Азии (Китай, Южная Корея).

В целом мы смотрим позитивно на глобальный рынок акций до конца года и ожидаем спрос на рисковые активы после октябрьских продаж.

Итоги выборов в США оказались предсказуемы и будут восприняты рынком позитивно, так как республиканцы удержали власть в Сенате.

Основные риски геополитики: рост долларовых ставок, долговые проблемы Европы и замедление глобальной экономике.

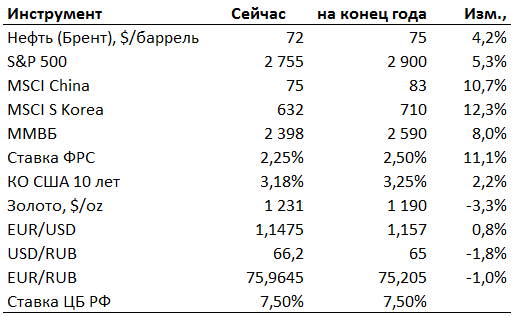

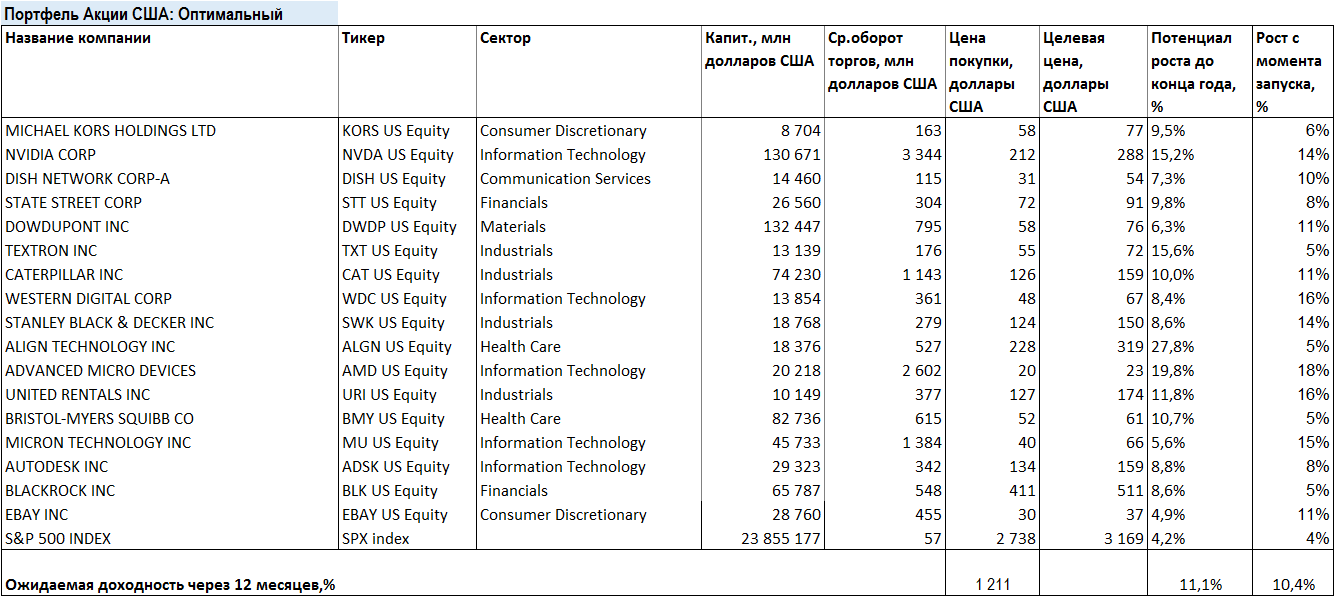

Прогноз на конец года

Источник: ITI Capital, Bloomberg

Индекс S&P 500 на этой неделе может подрасти еще на 2% — до 2 800 пунктов и до 2 900 до конца года

Если мы вспомним февральский разворот, то увидим, что тогда по итогам всего 10 торговых сессий рынок просел более чем на 10%, а за 11 торговых сессий вырос на 8%. При этом потребовалось еще семь месяцев, прежде чем ему удалось подняться выше максимумов конца января. Мы исходим из того, что до конца года можно ожидать рост на 8–9%.

На прошлой неделе рынок за пять торговых сессий уже вырос на 3,5%, следовательно, он едва ли сможет сохранить столь высокие темпы, поэтому мы ожидаем, что по итогам текущей недели он вырастет в лучшем случае еще на 2%. В дальнейшем его динамику будет определять новостной фон. Во всяком случае, мы полагаем, что в текущем году S&P 500 уже едва ли вернется на уровень более 2 900 пунктов (21 сентября).

Наш целевой уровень по итогам текущей недели — около 2 800 пунктов, а до конца года S&P 500, по нашим оценкам, может подняться приблизительно до 2 890 пунктов, т. е. немного превысить 200-дневное скользящее среднее. Динамика американского рынка на текущей неделе будет сильно зависеть от выборов в Конгресс: если республиканцы потерпят поражение, реакция рынка поначалу, вероятно, будет негативной.

В целом мы рассчитываем на рост тех секторов, которые ранее были сильнее всего перепроданы в октябре: информационные технологии, потребительский сектор, медицина, промышленное производство.

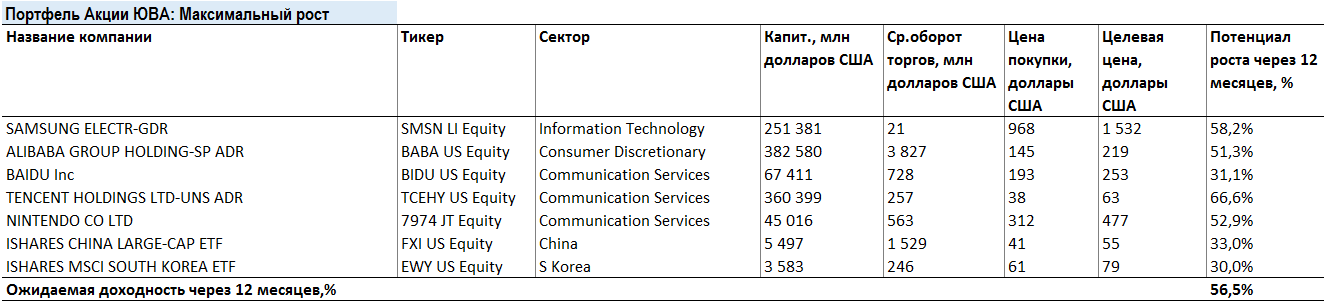

Что покупать, если США и Китай договорятся?

Здесь все просто. Китайский рынок с начала года просел в долларах США на 16%, это один из худших показателей, хуже — только у Чили и Турции. Консенсус-прогноз предполагает, что потенциал роста китайского рынка до конца года может достигать 35%, но в любом случае составляет не менее 10%. Это самый значительный потенциал, который соответствует потенциалу роста Южной Кореи (с начала года южнокорейский рынок просел на 15%, а рынки Юго-Восточной Азии в целом — на 11%).

Мы рекомендуем покупать биржевые фонды, которые специализируются на Китае и Южной Корее, а также на данном регионе в целом.

Среди отраслевых секторов сильнее всего перепроданы информационные технологии и потребительский сектор Китая, а также потребительский сектор Южной Кореи.

Наша рекомендация — делать ставку на эти сектора — актуальна и для текущей недели. Особого внимания заслуживают Alibaba, Baidu, Tencent, Samsung и т.д.

Ожидаемая доходность в долларах через 12 месяцев может превысить 50%.

Послевыборные идеи для американского рынка акций: Республиканцы сохранили политическую власть

Как и ожидалось, у демократов большинство в Палате представителей (House): 216 мест (50%) против 193 (44,4%) у Республиканцев. Республиканцы, как и ожидалось, сохранили большинство в Сенате 51 (51%) против 42 (42%) у Демократов.

Важно отметить, что Сенат традиционно имеет больше политического влияния в конгрессе чем палата представителей (House).

Представители Демократической партии выступают за сокращение расходов на здравоохранение, в частности, это касается политики цен на лекарства и прочие медицинские препараты. Поэтому из-за ограниченного влияния Демократов в Сенате возможен небольшой рост в секторе медицинских услуг. В этом секторе следует выделить такие компании как Abiomed,Align Technology и Bristol-Myers Merck (MRK.N), AbbVie (ABBV.N).

Важно отметить, что подавляющего перевеса в Конгрессе не получила ни одна из партий, это снижает уровень рисков для промышленного и сырьевого секторов.

В то же время риски сохранятся, поскольку Дональд Трамп не исключает выхода США из Североамериканского соглашения о свободной торговле (NAFTA) в начале 2019 года.

Что покупать?

Результат выборов уже заложен в рыночные котировки. Возможно, рынок немного подрастет, поскольку в этом случае будет исключен наиболее неблагоприятный вариант развития событий.

Среди наиболее недооцененных отметим AMD, Align Technology, UnitedRentals, Nvidia, Caterpillar и Textron, а также Stanley B&D, Western Digital и Marathonoil.

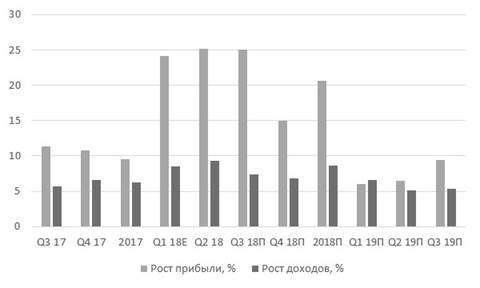

В третьем квартале зафиксирован рекордный за последние восемь лет рост прибыли американских компаний

На данный момент уже отчитались более 75% всех компаний из расчетной базы индекса S&P 500. При этом 78% из отчитавшихся компаний продемонстрировали более позитивную, чем ожидалось, динамику прибыли на акцию, а 61% — более позитивную, чем предполагали инвесторы, динамику продаж. Совокупная прибыль этих эмитентов выросла на 25% (в начале сезона отчетности — на 20%), т. е. мы видим лучшую за последние восемь лет динамику прибыли.

По итогам последних двух кварталов прибыль выросла более чем на 20%; для сравнения, в Европе — лишь чуть более чем на 10%. Во втором квартале прибыль выросла на 25,2%. По итогам третьего квартала позитивную динамику прибыли продемонстрировали все 11 секторов. Получается, что среднее по индексу S&P 500 соотношение цены и моделируемой на 12 месяцев прибыли (мультипликатор P/E), который в начале сезона отчетности составлял 16, снизился до 15,6. Это ниже среднего за последние пять лет значения (16,4), однако, превышает средний десятилетний показатель (14,5).

Динамика прибыли американских компаний

Источник: Factset, ITI Capital

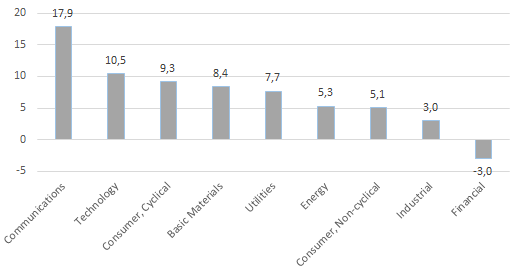

Сектора, которые превысили ожидания

Источник: Factset, ITI Capital

На уровне отдельных секторов фактическая прибыль сильнее всего превосходит ожидания в потребительском секторе, в частности, благодаря таким компаниям как Under Armour, Amazon и GM. А также выделяются телекоммуникации, информационные технологии и сырьевой сектор.

По темпам роста прибыли относительно уровней годичной давности выделяются нефтегазовая отрасль (+123%), финансовый сектор (+35%) и телекоммуникации (+30%).

При этом рынок снижает прогноз прибыли на четвертый квартал. Основанием для этого стали недостаточно позитивные ожидания менеджмента нефтегазовых корпораций. Большинство компаний (66%, 46 из 70 эмитентов) прогнозирует снижение прибыли на акцию; впрочем, в среднем за последние пять лет доля таких прогнозов была выше (70%).

Пик бизнес-цикла США был пройден еще во втором квартале, пора уже это осознать и снизить планку

Во всяком случае, как показала отчетность и прогнозы таких компаний как Apple, Amazon, 3M, Caterpillar, AMD, Netflix, FB и других, пик бизнес-цикла уже пройден, поэтому сейчас нас ждет снижение темпов роста и негативный пересмотр корпоративных прогнозов. Впрочем, в макроэкономическом смысле этот цикл не является завершающим, его корректнее охарактеризовать, как промежуточный, о чем свидетельствуют многие инфляционные индикаторы.

Следовательно, в ближайшие пару лет это обстоятельство будет позитивно влиять на американский рынок, если глобальные риски не обострятся под влиянием таких факторов, как торговые войны, агрессивное повышение долларовых ставок, замедление мирового экономического роста и долговые проблемы стран еврозоны.