Пульс дня. Торги вторника открылись повышением. Индекс МосБиржи пробует возвратиться в район 2524-2529 пунктов (+06%+0,8% к закрытию понедельника). На вчерашнем падении S&P 500 (-2,4%) российские ADR в Нью-Йорке выглядели лучше американского индекса и снизились только на 0,6%. Поэтому разворот вверх американских фьючерсов (по S&P 500 +0,5%) стимулирует покупку российских акций. Повышение веса в индексе MSCI Russia привлекает интерес к акциям Полиметалла (накапливать) и Интер РАО (накапливать). Напротив, под давлением оказались акции Лукойла (нейтрально), чей вес в индексе MSCI снижен. Улучшение настроений на мировых рынках позволяет предполагать позитивное открытие и в среду.

Алроса

Весной 2019г. акции Алросы торгуются в диапазоне 92-97,5. Предмет беспокойства инвесторов -ситуация на рынке алмазов, но сильный негативный сценарий с целью 89,04 нивелирован повышательной волной от 92. Дальнейшая цель снижения 92,92 (цель 94,55 достигнута 13 мая).

Финальные дивиденды по акции за 2018г. рекомендованы на уровне 4,11 руб. на ао, закрытие реестра для получения дивидендов 15 июля. Консенсус-прогноз по финальным дивидендам был 5,47 руб.на ао. В среднесрочном плане по акции наблюдается рост позитива – свидетельство повышательного тренда.

Рекомендация: Сокращать

Газпром

В мае акции Газпрома испытали коррекцию. Риски снижения оцениваем как цель 161,59-162,45. Ранее сценарий повышения максимумов 2019 г. акции Газпрома расширен до целей 168,22-169,68. В среднесрочном плане по акции наблюдается теперь спад позитива – свидетельство ослабления повышательного тренда. Рекомендованы по акции дивиденды 10,43 рубля на ао.

Рекомендация: Сокращать

ГМК Норильский никель

Разногласия на китайско-американских переговорах негативно влияют на акции ГМК Норникель. Риски снижения оцениваются до уровня 13742-13750. В среднесрочном плане по акции наблюдается спад позитива - свидетельство ослабления повышательного тренда. Совет директоров рекомендовал 792,52 руб. на ао. Консенсус прогноз был 708 рублей на ао. Закрытие реестра для дивидендов 21 июня.

Рекомендация: Продавать

Лукойл

Акции Лукойла отскочили из области относительной перепроданности. Сценарий продолжения коррекции предполагает умеренную цель вниз 5208-5239, возможна остановка 5316. (Снижение веса компании в MSCI Russia стало поводом для продаж 14 мая) Но и в случае реализации всего негативного сценария актуален большой позитивный сценарий: долгосрочная цель (А) вверх 6336. В среднесрочном плане по акции наблюдается рост негатива – свидетельство понижательного тренда.

25 апреля Совет директоров рекомендовал дивиденды по акции 155 руб. на ао, закрытие реестра для дивидендов 9 июля.

Рекомендация: Нейтрально (риски относительной перепроданности обусловливают осторожность к наращиванию продаж)

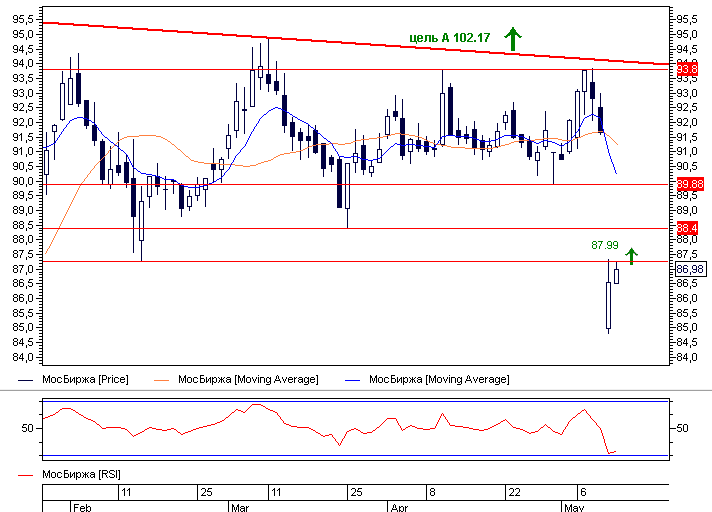

Московская биржа

Акции Московской биржи торгуются второй день без дивидендов. При закрытии 91,67 10 мая – цена без дивидендов 84,07, с учетом НДФЛ 84,97. Локальная цель отскока 87,99. Локальная цель снижения 85,26. Сильный позитивный сценарий основной цели вверх 102,17. В среднесрочном плане пока наблюдается рост негатива – свидетельство понижательного тренда. Дивиденды – 7,7 руб. на ао, последний день торговли с дивидендами 10 мая.

Рекомендация: Продавать

МТС

Акции МТС отскочили в марте вверх от психологического уровня 250. Позитивный сценарий может строиться на объявлении новой дивидендной политики (не менее 28 руб. в год в 2019-2021 г.) и обратном выкупе акций. Ближайшие дивиденды 19,98 рубля на ао, закрытие реестра для получения 9 июля. Основная цель роста по Позитивному сценарию - 294,95.

Новость, что МТС не обсуждает новой программы обратного выкупа акций сказалась негативно на бумаге. Мы писали о возможной цели коррекции (опасения делистинга с NYSE, покупка кинотеатра ivi.ru, рост расходов по изменениям в законах о связи – повод для продаж), риски снижения на сегодня оцениваем 250,4-252,35, возможна остановка 253,85.

В среднесрочном плане по акции наблюдается рост негатива – свидетельство потенциала понижательного тренда.

Рекомендация: Продавать

Сбербанк об.

Акции Сбербанка подверглись давлению на майских праздниках. Возможный вариант большого продолжения продаж (негативный сценарий) был обозначен (17 апреля) как цель вниз 221,94, далее цель 219,5 (цель 224,39 достигнута 13 мая).. 25 апреля возникла опция расширения цели вниз до 208,85. Объявление дивидендов за 2018г. произошло 16 апреля – 16 руб. на ао, закрытие реестра 13 июня. (по новостям ранее рекомендованная величина могла быть 16,8 руб. на ао, консенсус-оценка была до этого 21 руб. на акцию). В среднесрочном плане по акции наблюдается спад позитива – свидетельство ослабления повышательного тренда.

Рекомендация: Сокращать

Cеверсталь

Разногласия на китайско-американских переговорах негативно влияют на акции Северстали. Возник острый негативный сценарий ухода вниз цель 887,1, возможна остановка 978,6. В среднесрочном плане наблюдается спад позитива – свидетельство ослабления повышательного тренда. Дивиденды– последний день торговли с дивидендами 3 мая, 32,08 руб. на акцию, следующие дивиденды 35,43 – закрытие реестра 18 июня.

Рекомендация: Продавать

СургутНГ пр.

Акции СургутНГ прив. пытаются найти опору на 39. Но возник негативный сценарий, отражающий риски постдивидендного падения – цель вниз 36,31. Локальная цель падения 38,71-38,86, более глубокий вариант снижения - цель 38,17. В среднесрочном плане по акции наблюдается рост негатива – свидетельство понижательного тренда перед выплатами значительных дивидендов за 2018 г. – оценка 7,28 руб.на ап.

Рекомендация: Продавать

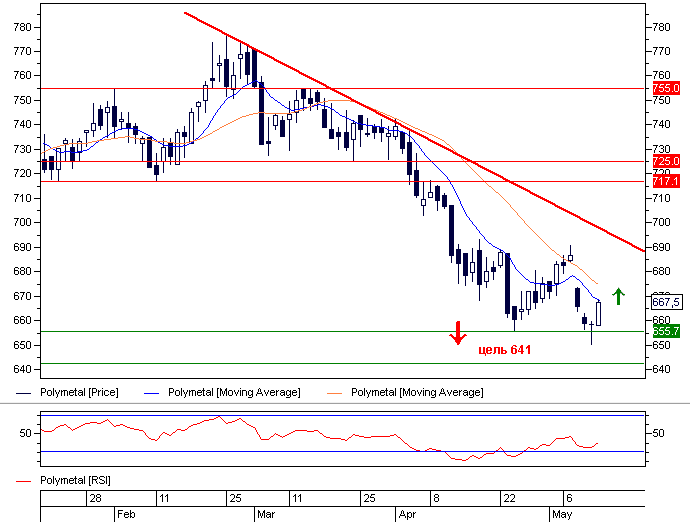

Полиметалл

Увеличение веса в индексе MSCI Russia обеспечило отскок акций Полиметалла от нового минимума 2019 649,8. Негативный сценарий. Его основная цель 641, он, разумеется, существенно отодвигает сроки реализации позитивного сценария выхода к 898. В среднесрочном плане по акции снова наблюдается рост негатива - свидетельство реактивации понижательного тренда.

Рекомендация: Накапливать

Интер РАО

Известие об увеличении веса в MSCI Russia стимулировало отскок по Интер РАО. Ранее обсуждение промежуточных дивидендов по Интер РАО с целью доведения выплат до 50% от чистой прибыли по МСФО помогло развитию позитивному сценарию по акции. 23 апреля мы указали цель вверх 4,143, - пока акция удерживается выше 3,79. Локальная цель роста 3,911Риски коррекции оцениваем как 3,785-3,807. В среднесрочном плане по акции наблюдается рост позитива - свидетельство потенциала повышательного тренда.

16 мая акция отчитывает по МСФО за первый квартал.

Дивиденды за 2018г. рекомендованы на уровне 0,1716, последний день торговли с дивидендами 29 мая.

Рекомендация: Накапливать

Департамент брокерского обслуживания, Банк ВТБ (ПАО)Другие публикации раздела «Технический анализ рынка акций»

14.05.2019 11:12 Анализ рыночной динамики "голубых фишек" 13.05.2019 11:01 Анализ рыночной динамики "голубых фишек" 08.05.2019 11:17 Анализ рыночной динамики "голубых фишек" 07.05.2019 11:00 Анализ рыночной динамики "голубых фишек" 06.05.2019 11:35 Анализ рыночной динамики "голубых фишек"| 2008 2009 2010 2011 2012 2013 2014 2015 2016 2017 2018 2019 | |||

| Январь | Апрель | Июль | Октябрь |

| Февраль | Май | Август | Ноябрь |

| Март | Июнь | Сентябрь | Декабрь |