Рыночные индикаторы

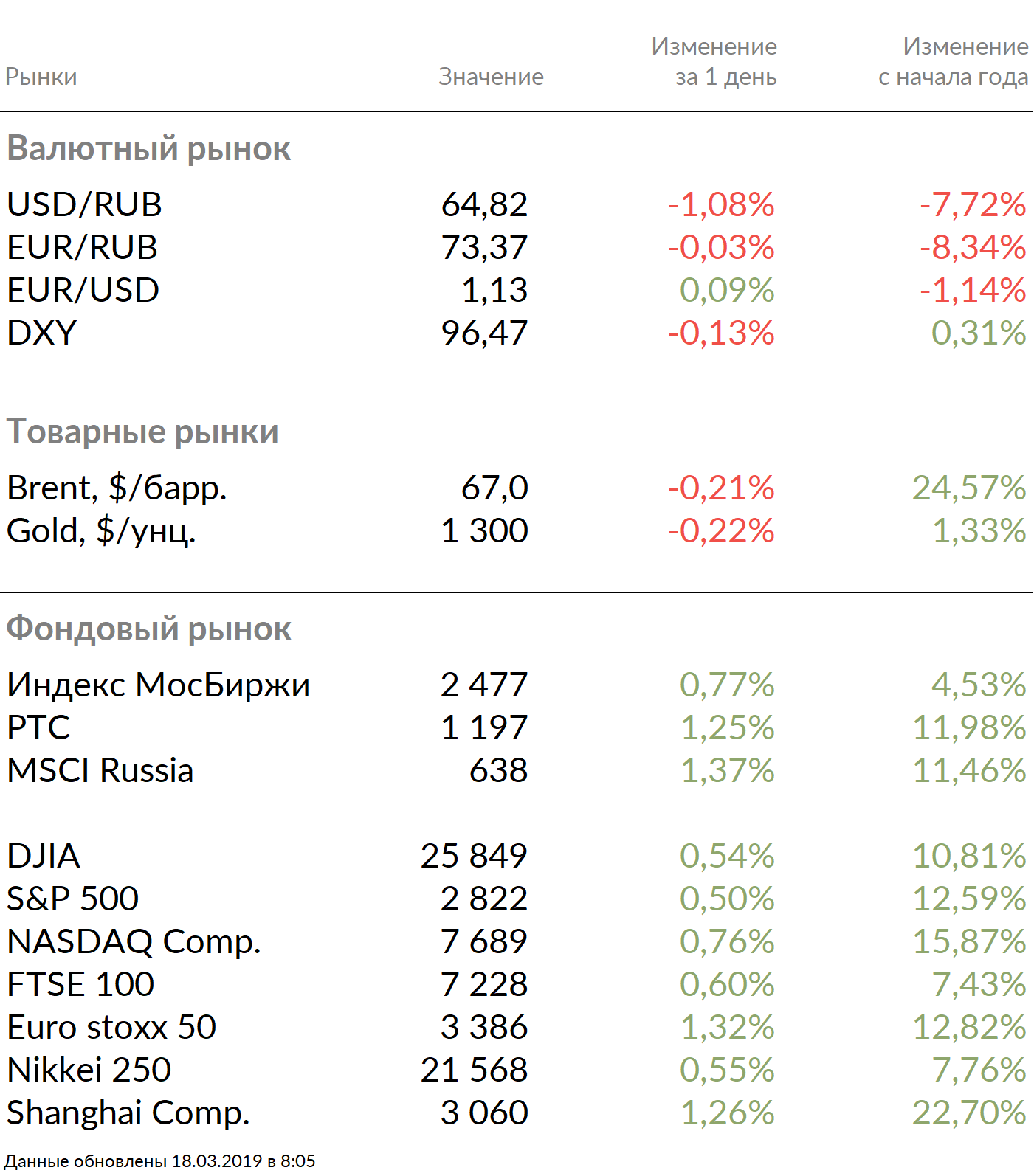

Рынки

По нашим оценкам, российский рынок откроется небольшим ростом.

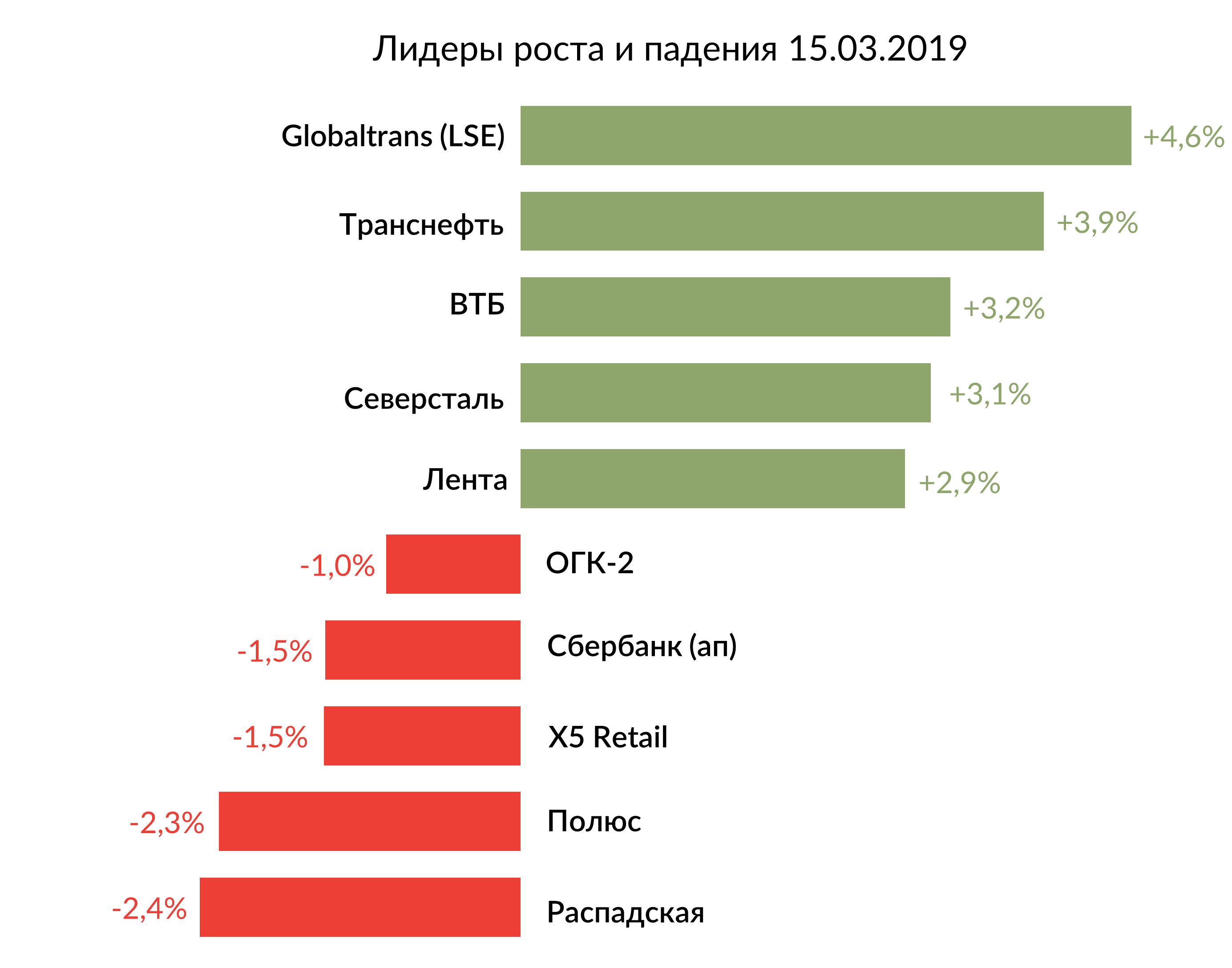

В пятницу российский рынок вырос на внешнем позитивном фоне. Индекс Мосбиржи поднялся на 0,77%, РТС — на 1,25%.

Лидерами роста стали Globaltrans LSE (+4,6%), Транснефть (+3,9%), ВТБ (+3,2%), Северсталь (+3,1%), Лента (+2,9%).

В числе аутсайдеров оказались Распадская (-2,4%), Полюс (-2,3%), X5 Retail Group (-1,5%), Сбербанк ап (-1,5%), ОГК-2 (-1%).

Рубль укрепился к доллару до 64,82 руб. на фоне роста развивающихся валют и высоких цен на нефть. На текущей неделе поддержку валюте окажут налоговые платежи и ожидаемая мягкая риторика США. Курс евро составляет 73,37 руб.

Нефть марки Brent в пятницу торговалась без существенных изменений, снизившись на 0,1%, до $67,16/барр. На утренних торгах в понедельник стоимость Brent скорректировалась до $67/барр. В воскресенье глава Минэнерго Саудовской Аравии заявил, что страны ОПЕК+ близки к выполнению сделки по ограничению добычи нефти на 90%. Халид аль Фалих подчеркнул, что в марте страны способны выйти на исполнение более 100%, тренд на шесть месяцев также показывает, что страны готовы выполнить сделку по итогам первого полугодия.

Американские торговые площадки закрылись в плюсе в пятницу, продемонстрировав лучший еженедельный рост с конца ноября 2018 г. вслед за акциями технологического сектора. Dow Jones поднялся на 0,54%, S&P 500 — на 0,5% ввиду прогресса переговоров между США и Китаем. Пекин хочет, чтобы торговая сделка была полностью согласована до того, как глава Китая Си Цзиньпин встретится с президентом США Дональдом Трампом.

Объем промышленного производства в США в феврале увеличился на 0,1% против ожидаемого роста на 0,4% м/м. Показатель снизился в феврале на 3,54% г/г, против 3,8% г/г в январе. Загрузка промышленных мощностей в США в феврале уменьшилась до 78,2% с пересмотренного уровня января в 78,3%, первоначальная оценка января составляла 78,2%.

Азиатские площадки показали положительную динамику на утренних торгах в понедельник ввиду позитивных настроений инвесторов относительно перспектив торговой сделки США и Китая. Nikkei прибавил 0,55%, Shanghai — 1,26%.

Euro Stoxx 50 поднялся на 1,32%. Европейские площадки закрылись в плюсе вслед за ослаблением опасений по снижению темпов экономического роста. Индекс потребительских цен в еврозоне в феврале 2019 г вырос на 1,5% г/г и 1,4% м/м. Потребительские цены без учета цен на энергоносители, продукты питания, алкоголь в феврале ожидаемо поднялись на 1% г/г, против роста на 1,1% в январе. DXY снизился на 0,13%, S&P 500 futures прибавил 0,02%.

Новости

Совет директоров Интер РАО рекомендовал дивиденды по итогам 2018 г. в размере 0,17 руб./акция (4,4% годовых), итоговое решение по выплате дивидендов будет принято на годовом общем собрании акционеров 20 мая 2019 г. Дата закрытия реестра — 31 мая 2019 г.

Управляющий директор Полиметалл Инжиниринг сообщил, что Полиметалл планирует запустить добычу платины на месторождении Викша в 2025 г. В 2018 г. Полиметалл оценивал инвестиции в освоение месторождения Викша в $500 млн. Срок отработки месторождения — около 30 лет. Также была отмечена возможность увеличения его запасов в десять раз. Компания не исключала привлечение партнера из ЮАР для его освоения.

Магнит опубликовал аудированные финансовые результаты за 2018 г., которые несущественно отличаются от от данных управленческого учета, представленных в феврале. В соответствии с аудированными результатами, по итогам 2018 г. чистая прибыль компании составила 33,9 млрд. руб. (-4,7%), что немного выше ранее опубликованного показателя 33,8 млрд руб.

Магнит прогнозирует положительные результаты проектов в рамках программы трансформации в 2019 — 2020 гг.

Магнит завершил первый этап интеграции СИА, перевел на ее логистику более 2 тыс. магазинов дрогери, что составляет почти половину от общей базы магазинов Магнит Косметик. Также на ее основе уже стартовал проект по запуску 2 тыс. аптек, запланированных на этот год. Магнит рассчитывает, что собственная дистрибуция позволит получить рентабельность аптечного бизнеса, сопоставимую с показателями продовольственных магазинов. С приобретения вклад СИА в выручку группы составил 2 млрд. руб., 0,16% от консолидированной выручки Магнита за 2018 г.

Алроса опубликовала финансовые результаты по МСФО ниже ожиданий по показателю чистой прибыли. Выручка компании за 2018 г. с учетом государственных субсидий составила 300 млрд руб. (+9%), рост индекса цен и улучшения структуры продаж позволили компенсировать снижение продаж в каратах. Показатель EBITDA вырос на 23% до 156 млрд руб. благодаря контролю над затратами, чистая прибыль выросла до 90 млрд руб. (+15%) против консенсус-прогноза Bloomberg в 99,7 млрд руб. Компания увеличила FCF на 26%, до 92 млрд руб., чистый долг/EBITDA составил 0,4х против 0,2х на 30.09.2018. Алроса прогнозирует объем производства в 2019 г. на уровне 37,5–38 млн карат (2018: 36,7 млн карат).

Председатель правления Алросы Сергей Иванов, сообщил, что компания считает завышенной оценку завода «Кристалл», представленную Росимуществом. Алроса по-прежнему видит хорошую синергию между своим ограночным комплексом и «Кристаллом», однако, закрытие сделки ожидается не ранее 3К18 из-за необходимости согласования стоимости актива.