Снижение в акциях Мечела началось после публикации операционных и финансовых результатов по итогам II квартала. С момента публикации отчетов 15 августа обыкновенные бумаги потеряли 8%, привилегированные – 9,2%.

На первый взгляд, ничего критичного в результатах Мечела не было: чистая прибыль акционеров по итогам I полугодия составила 12,7 млрд руб., что лишь по итогам первых 6 месяцев 2019 г. могло бы обеспечить 18,37 руб. дивидендов на привилегированную акцию, что уже было бы выше чем по итогам всего 2018 г. Однако если копнуть поглубже, то окажется, что динамика финансовых результатов нестабильна, а дивиденды Мечела могут снизиться по итогам 2019 г.

Операционные результаты

Выручка Мечела во II квартале сократилась на 4,5% г/г до 78,5 млрд руб., отражая снижение объемов реализации углей PCI и антрацитов на 22,6% г/г и 58,7% г/г соответственно. Продажи концентрата коксующегося угля выросли лишь на 0,3% в годовом сопоставлении.

За тот же период себестоимость выросла на 11,3%, оказав давление на валовую рентабельность, которая по итогам II квартала сократилась до 38%. Операционная прибыль и EBITDA также отразили негативную динамику роста издержек и упали на 48% г/г и 35% г/г соответственно.

Прибыль от операционной деятельности во II квартале составила 9,9 млрд руб., а процентные расходы по задолженности Мечела за тот же период были на уровне тех же самых 9,9 млрд руб. Фактически компания своей основной деятельностью заработала деньги лишь на то, чтобы погасить набежавшие проценты по кредитам.

Во II квартале операционные результаты начали восстановление относительно не самого удачного I квартала. Важно чтобы позитивная динамика сохранилась и в III квартале, что позволило бы Мечелу компенсировать снижение цен на ключевых рынках за счет увеличения объемов реализации. Менеджмент компании прогнозирует, что объемы добычи и реализации по итогам 2019 г. будут не ниже результатов 2018 г. Это означает, что результаты II полугодия 2019 г. должны показать рост в годовом сопоставлении (после снижения в I полугодии), что может поддержать операционную прибыль в будущем.

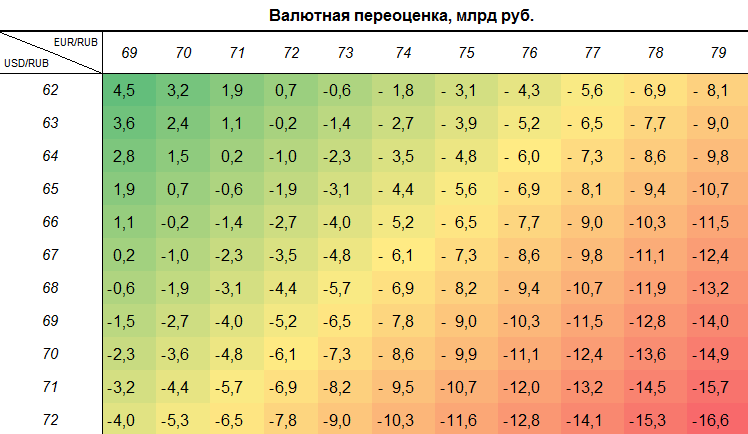

Валютная переоценка

Мечел – одна из самых перегруженных долгом компаний на российском рынке. На конец II квартала 65% от всего кредитного портфеля приходится на рублевые обязательства, еще 22% на евро и 13% на доллары. Наличие валютных обязательств приводит к ежеквартальной валютной переоценке. Когда рубль слабеет к доллару и евро, курсовая переоценка отрицательна и Мечел фиксирует «бумажный» убыток, и наоборот, когда рубль укрепляется, компания получает прибыль.

По итогам 2018 г. отрицательная валютная переоценка составила -25,8 млрд руб., при операционной прибыли за тот же период около 49,8 млрд руб. Еще 42,1 млрд руб. ушло на обслуживание долга. Значительная чистая прибыль и высокие дивиденды по привилегированным акциям по результатам прошлого года были обусловлены разовым списанием пени и штрафов, что обеспечило рост финансовых доходов компании с 633 млн в 2017 г. до 34 056 млн в 2018 г.

В I полугодии 2019 г. курсовые переоценки обеспечили Мечелу 14,6 млрд руб. прибыли. В этот период курс EUR/RUB снизился на 8,5%, а USD/RUB на 6,8%.

Однако во II полугодии 2019 г. при потенциальном ослаблении рубля, валютные обязательства Мечела начнут переоцениваться в обратную сторону. По состоянию на 22 августа валютные пары USD/RUB и EUR/RUB прибавили 5,1% и 2,3% соответственно, что может привести к убытку от валютных разниц в III квартале в размере 4,8 млрд руб. В зависимости от курса рубля на конец года Мечел может получить следующую валютную переоценку за II полугодие 2019 г.:

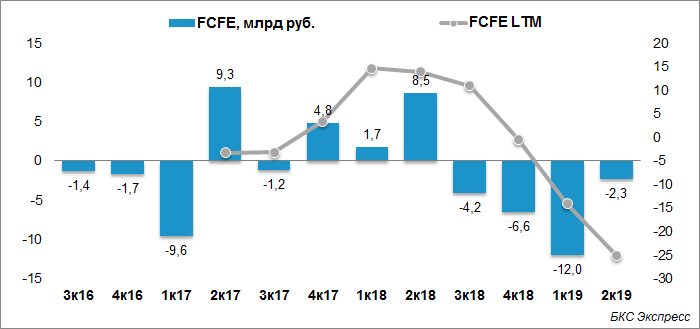

Недостаток кэша

Слабая динамика операционной прибыли вкупе с высокими процентными расходами приводят к тому, что у Мечела остается мало денег на расширение инвестиционной программы. Свободный денежный поток за вычетом процентов по кредитам и изменения долговой нагрузки (FCFE) во II квартале составил -2,3 млрд руб., а за I полугодие -14,3 млрд руб. притом, что доля Capex в операционном денежном потоке составляет примерно 9%. Аналогичный показатель для российских сталелитейных компаний намного выше: НЛМК (31%), Северсталь (45%), ММК (48%).

Недостаточность финансирования приводит к тому, что компания не инвестирует средства в дальнейшее развитие, а текущие фонды Мечела изнашиваются, что создает риск дальнейшего снижения операционной эффективности.

Резюме

Слабая динамика акций Мечела вполне оправдана и может продолжаться в отсутствие позитивных улучшений в динамике операционной эффективности или снижения долговой нагрузки компании. Привилегированные бумаги Мечела могут быть интересны с точки зрения потенциально высокой дивидендной доходности по итогам 2019 г., однако размер дивидендов тесно привязан к динамике курсов валют, а значит крайне волатилен и труднопрогнозируем. Обыкновенные бумаги в отсутствие дивидендов и ясных перспектив по гашению долговой нагрузки могут быть не самым привлекательным инструментом для инвесторов в среднесрочной перспективе.

БКС Брокер