Геополитическая ситуация сегодня сильно давит на российский фондовый рынок. С начала года индекс МосБиржи потерял более 14%, а с пиковых значений октября прошлого года — более 20%.

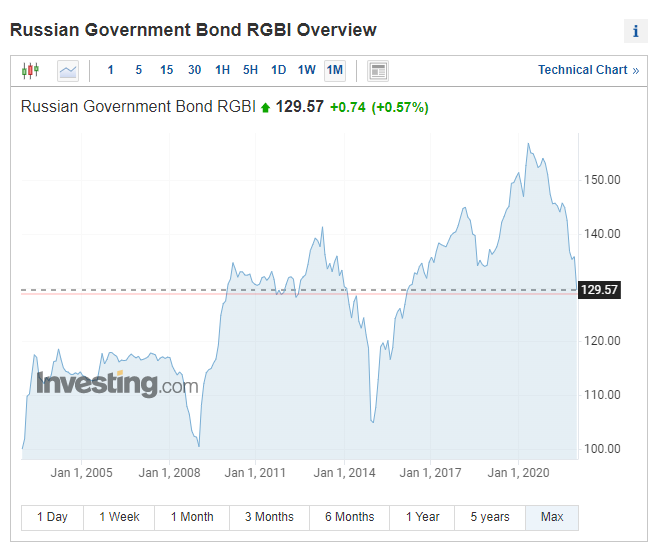

На рынке облигаций самое сильное падение демонстрируют суверенные еврооблигации и ОФЗ. Индекс государственных облигаций России RGBI с начала года потерял упал более чем на 5%.

Парадокс: всё это происходит на фоне высоких цен на энергоресурсы.

В чём причины падения?

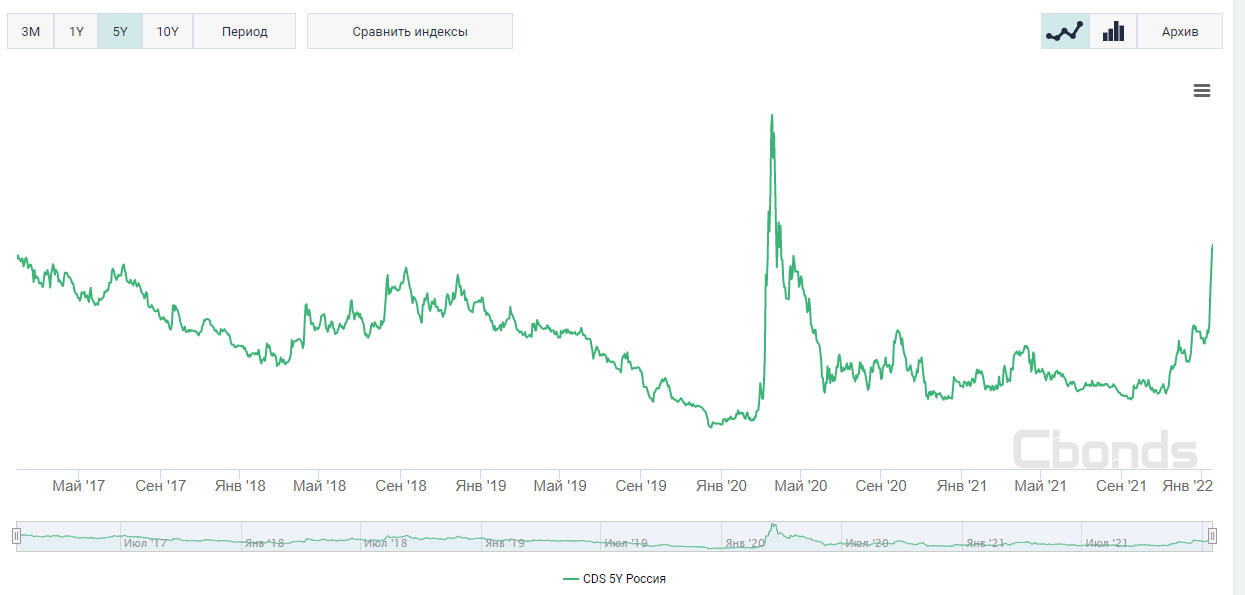

1. Главная из них — это напряженность между Россией и США/НАТО, санкционная риторика. На то, что фондовый рынок падает из-за геополитики, указывает подорожание 5-летних кредитных дефолтных свопов на Россию (CDS). По сути, такие свопы — “страховка” от дефолта. С начала года их цена подскочила на 53%: до 192,69 базисных пунктов.

Похожая ситуация на рынке наблюдалось в 2014-2015 годах. Правда, на тот момент геополитический конфликт был намного более жестким, чем сейчас, поэтому и стоимость CDS тогда превысила 600 базисных пунктов.

2. Вторая причина падения стоимости ОФЗ — результаты аукционов по их размещению. Эти аукционы Минфин провел на прошлой неделе. В итоге ОФЗ были размещены с премией к доходности вторичного рынка. А это явный сигнал к пересмотру стоимости гособлигаций.

3. Наконец, на российский фондовый рынок плохо влияет неопределенность в отношении инфляции и дальнейшей судьбы ключевой ставки.

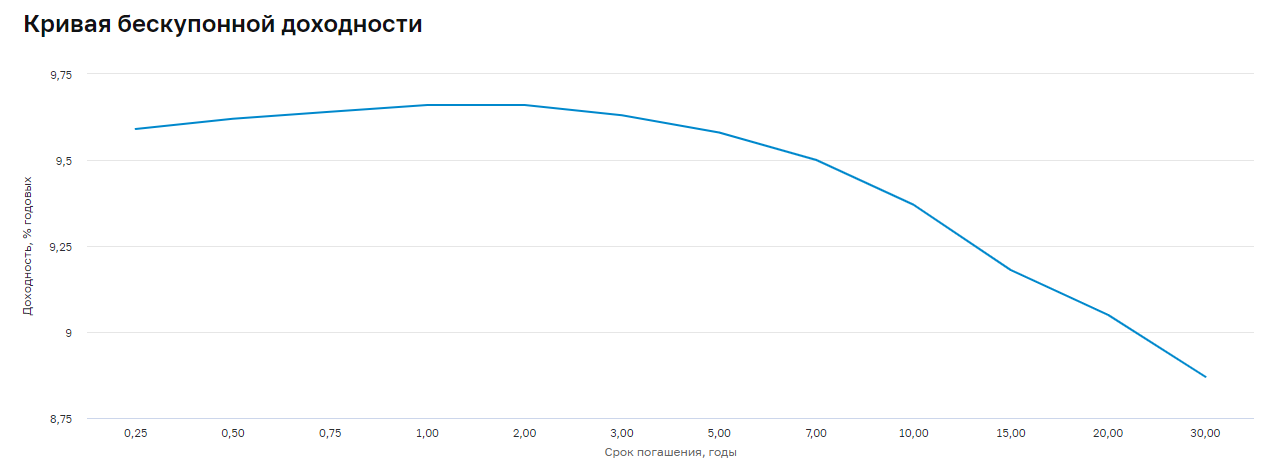

Инверсия кривой доходности

Обычно доходность облигаций тем выше, чем больше срок их погашения. Но на сегодняшний день для ОФЗ мы видим обратную ситуацию: доходность коротких выпусков выше доходности дальних. В итоге кривая бескупонной доходности ОФЗ снова приобрела перевернутый вид.

Почему так происходит?

С одной стороны, отток иностранного капитала из ОФЗ продолжается. По данным Национального расчётного депозитария, на прошлой неделе нерезиденты вывели из ОФЗ 3,3 млрд руб. Сейчас их доля в гособлигациях составляет 19%.

С другой стороны, отток неравномерный. Больше всего продавали короткие ОФЗ со сроками погашения в 2022-2023 гг. А вот в средней части кривой (сроки погашения 2027-2029 гг.), наоборот, наблюдался приток иностранных инвесторов. Это и вызвало инверсию.

Получается, инвесторы ожидают улучшения ситуации с инфляцией, поэтому и отдают предпочтение более длинным ОФЗ.

Чего ждать дальше?

Мнение аналитиков InvestFuture

Доходность корпоративных облигаций будет падать.

На стоимость ОФЗ продолжат влиять последующие аукционы Минфина. Если на следующей неделе он снова отменит аукцион, это укрепит гособлигации. Такой расклад вероятен, поскольку высокие цены на нефть снижают потребность РФ в заимствованиях.

Геополитическое давление на российский рынок явно продолжится. Переговоры России с США и НАТО далеки от завершения, в Мюнхене сейчас проходит конференция по вопросам политики безопасности, а в феврале Россия будет председательствовать в Совете Безопасности ООН.

Наконец, инфляция и ключевая ставка могут также сыграть свою роль. С их учётом, снижение геополитической напряженности может и не привести к существенному восстановлению стоимости ОФЗ.

Аналитик Людмила Рокотянская, редактор Никита Марычев.