Россия давно стала частью глобального мира, поэтому существовать без иностранных активов и юрисдикций российские инвесторы зачастую уже не могут. Наиболее популярными направлениями стали США, Великобритания, Испания, Кипр и ОАЭ. Каковы особенности налогообложения и получения вида на жительство в этих странах?

Материал подготовлен по итогам онлайн-дискуссии с экспертами АТОН и EY.

Испания

Испанией интересуются при покупке недвижимости и получении вида на жительство. Среди преимуществ страны: климат, инфраструктура, уровень образования и медицины.

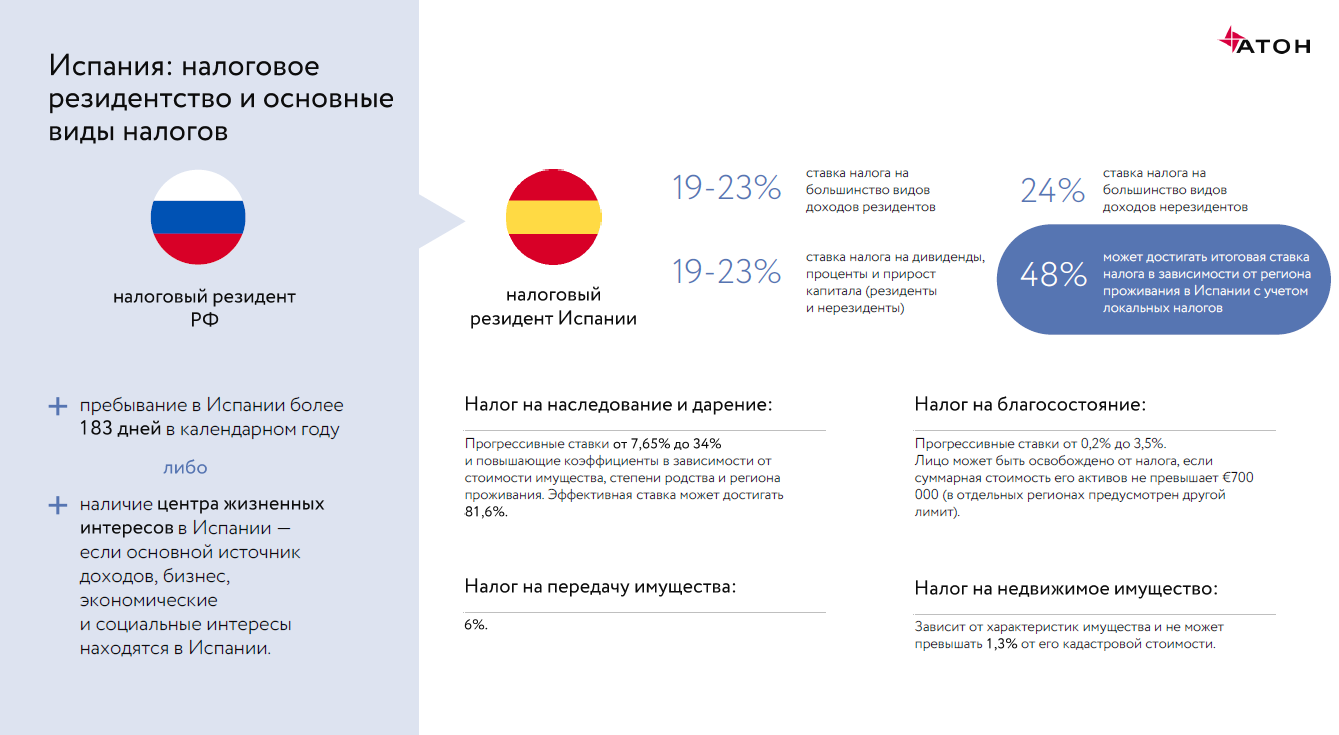

В России физическое лицо становится налоговым резидентом в случае, если проводит в календарном году 183 дня и более на территории страны. В Испании такое правило тоже существует, но есть еще и понятие «центра жизненных интересов»: наличие личного жилья, доходов, бизнеса, испанского работодателя, других связей со страной. Испанские власти могут признать такое лицо местным налоговым резидентом, даже если оно не проводит на территории значительного времени.

Налоги в Испании

С целью экономии налогов в Испанию не едут. Итоговая ставка налога на доходы в этой стране может достигать 48%, учитывая все местные ставки. Но существуют льготные режимы, позволяющие применять налоговое планирование.

Налог на недвижимость в Испании зависит от характеристик имущества и не может превышать 1,3% от кадастровой стоимости. Налог на передачу имущества составляет 6%. У налога на наследование и дарение прогрессивная ставка от 7,65% до 34% и повышающие коэффициенты в зависимости от стоимости имущества, степени родства и региона проживания. Эффективная ставка может достигать 81,6%.

Налог на благосостояние в Испании платится со всех имеющихся активов (для резидентов это активы по всему миру, для нерезидентов — только на территории Испании). Здесь также действует прогрессивная ставка от 0,2% до 3,5%. При желании снизить налог можно взять ипотеку: в этом случае налогом будет облагаться не рыночная стоимость имущества, а рыночная стоимость минус заем, который был потрачен на его приобретение.

Валерий Заикин Руководитель направления структурирования активов АТОН «Если посмотреть на ставку для большинства видов налогов в Испании — 19–23%, — то станет очевидно, что в России налоги ниже и в целом проще вести расчет и декларировать(нет налога на передачу имущества, на благосостояние). Тем не менее, россияне стремятся инвестировать в Европу. Налог сам по себе не является останавливающим фактором или препятствием при принятии решения.По официальной статистике, в Испании проживает 80 тыс. россиян (тех, кто стал полноценным налоговым резидентом), и каждый год ВНЖ получают около 13 тыс. наших соотечественников. Важно, что ВНЖ не равно налоговому резидентству Испании».

Получение ВНЖ в Испании

Инвестиционное получение вида на жительство в Испании возможно, при этом проживать на территории страны необязательно. Необходимо выполнить одно из условий:

— инвестировать не менее 500 тыс. евро в недвижимость;

— учредить бизнес с созданием рабочих мест;

— открыть в испанском банке депозит на сумму не менее 1 млн евро;

— инвестировать не менее 1 млн евро в приобретение акций или долей в местных компаниях/инвестфондах;

— инвестировать не менее 2 млн евро в гособлигации.

Налогообложение персональных холдинговых структур

Испании свойственно не очень благоприятное отношение к различным структурам — трастам, семейным фондам и т. д. Они должны полностью раскрываться, и в целом не очень хорошо подходят для налогового планирования в Испании. Еще 5 лет назад их активно использовали, но затем произошли изменения в законодательстве, после которых такие структуры перестали приносить налоговую выгоду. При этом возможность использовать различные фонды — наследственные, семейные, инструменты, связанные со страхованием жизни — все-таки сохраняется.

«Режим Бекхэма»

В Испании существует специальный налоговый режим для экспатов — «режим Бекхэма». Его принцип в том, что физическое лицо, приехавшее на временную работу в Испанию, может облагаться как налоговый нерезидент вне зависимости от того, приобрело оно статус резидента страны или нет. В этом случае налогом облагаются только доходы от источников в Испании по плоской ставке 24% с доходов до 600 тыс. евро в год.

Этот режим может действовать в течение пяти лет. Для него необходимы временный трудовой договор, пребывание в Испании больше 183 дней, наличие центра жизненных интересов.

Кипр

Крайне популярная юрисдикция. По статистике, на Кипре проживают около 50 тыс. россиян, не считая тех, кто получил паспорт, купил недвижимость, но не находится в стране постоянно.

Кипр нельзя назвать налоговым раем. Да, в отличие от Европы, здесь нет налога на имущество, благосостояние, дарение, наследование, однако налог на доходы весьма высокий.

Если говорить о резидентстве, то для его получения необходимо либо пребывание на Кипре более 183 дней в календарном году, либо пребывание более 60 дней при условии трудоустройства (предприниматель или директор), ПМЖ или наличия недвижимости (при этом вы не должны быть налоговым резидентом другого государства).

Раньше Кипр был популярен для получения гражданства в обмен на инвестиции, но сейчас эта программа остановлена, но при этом возможно получение ВНЖ.

Получение ПМЖ/гражданства за инвестиции

Гражданство Кипра можно получить только после получения ПМЖ и постоянного проживания в стране в течение пяти лет. Рассмотрение заявления занимает минимум 1–2 года.

Получить ПМЖ можно путем инвестирования не менее 300 тыс. евро, используя одну из опций:

— приобретение недвижимости;

— приобретение доли в кипрской компании, имеющей не менее пяти сотрудников;

— приобретение доли в кипрских частных инвестфондах (например, AIF, AIFLNP, RAIF).

Налогообложение недвижимости

Налог на недвижимое имущество на Кипре отменен, но он может устанавливаться отдельным муниципалитетом (1–2%). Налог на передачу недвижимого имущества уплачивается приобретателем по ставкам 3–8%.

В 2021 году Кипр ввел сбор за передачу недвижимого имущества, который уплачивается продавцом по ставке 0,4%.

Налогообложение персональных холдинговых структур

Налог на прибыль компаний на Кипре взимается по ставке 12,5%. К инвестиционным фондам применяются те же правила, что и к компаниям. С 2019 года на Кипре действуют правила КИК (контролируемые иностранные компании).

Дивиденды налогообложению не подлежат. Налог на прирост капитала действует только в отношении кипрской недвижимости — реализация ценных бумаг налогом не облагается.

ОАЭ

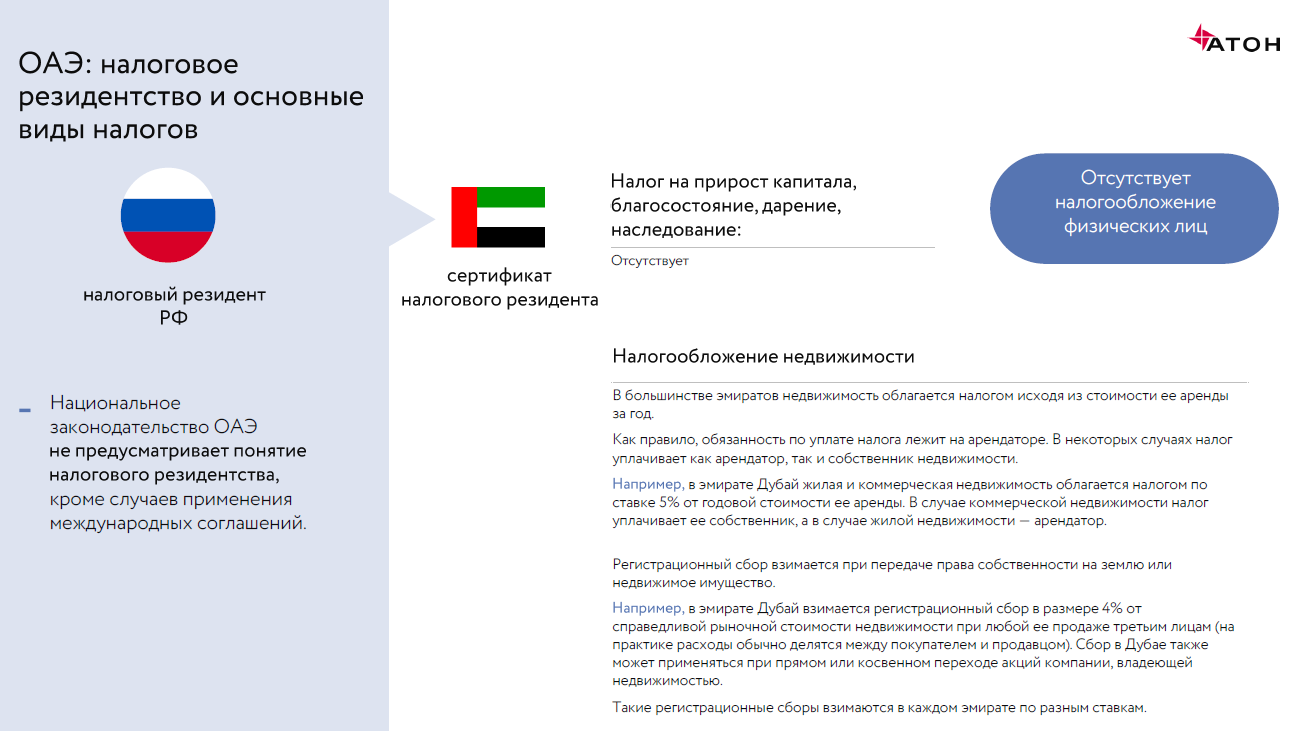

Эмираты интересны тем, что в этой стране практически нет налогов — налоги на прирост капитала, благосостояние, дарение, наследование отсутствуют. Национальное законодательство ОАЭ не предусматривает понятия налогового резидентства, кроме случаев применения международных соглашений.

Налогообложение недвижимости в ОАЭ

В большинстве эмиратов недвижимость облагается налогом исходя из стоимости ее годовой аренды. Обязанность по уплате налога лежит на арендаторе. В некоторых случаях налог уплачивает как арендатор, так и собственник недвижимости. Например, в эмирате Дубай жилая и коммерческая недвижимость облагается налогом по ставке 5% от годовой стоимости ее аренды. В случае коммерческой недвижимости налог уплачивает ее собственник, в случае жилой — арендатор.

Поскольку национальное законодательство ОАЭ не предусматривает понятия налогового резидентства, статус можно получить и применить только на основании конкретного соглашения об избежании двойного налогообложения (СоИДН). Соглашение с Россией такой возможности не предусматривает.

Налогообложение компаний в ОАЭ

Правила налогообложения КИК в Эмиратах на сегодняшний день не применяются. Налогообложение компаний на федеральном уровне отсутствует, но Эмираты имеют свои локальные правила.

Налог на прибыль компаний действует во всех Эмиратах, однако на практике им облагаются компании в определенных сферах:

— иностранные нефтегазовые компании по ставкам, установленным в их концессионных соглашениях;

— филиалы иностранных банков по ставкам, установленным указом или соглашениями с правительством Эмиратов.

В Эмиратах функционирует большое число свободных зон. Обычно они предусматривают освобождение от налогов в течение определенного периода, возможность 100% иностранного владения, отсутствие таможенных пошлин в пределах свободной зоны и пр.

Валерий Заикин Руководитель направления структурирования активов АТОН «За последние годы ОАЭ очень упростили процесс открытия компании. У них качественно проработано законодательство по различным трастовым, семейным фондам — берут лучшее, что есть по этой теме в Европе, внедряют и совершенствуют».Великобритания

Великобритания — непростая юрисдикция. Там действует специальный налоговый режим — Remittance, согласно которому при выполнении определенных условий в страну можно без ограничений ввезти капитал, и он не будет облагаться налогом.

Резидентом Великобритании можно стать, проведя в стране всего 45 дней с определенными критериям, в числе которых наличие жилья, работы, семьи, бизнеса. Существует специальный тест (Statutory Residence Test), который детально определяет, когда вы можете стать резидентом Великобритании в зависимости от количества дней, которые там провели.

Ставка налога на доходы в Великобритании доходит до 45%, ставка налога на наследование — до 40%. Налог на передачу имущества варьируется от 0% до 15% в отношении имущества, расположенного на территории Великобритании.

Налог на дарение отсутствует, но при определенных условиях дарение может быть признано наследованием с применением соответствующих ставок. Налоги на благосостояние и на дарение также отсутствуют.

Важно, что Великобритания не обменивается в автоматическом режиме информацией с Россией. Поэтому определенные операции (в основном, это перевод денежных средств в другую юрисдикцию) согласно валютному законодательству России будут считаться незаконными, и штраф может доходить до 100%. Такая же ситуация с США. На брокерские счета правило не распространяется.

Налогообложение недвижимости

Приобретение жилой недвижимости в Великобритании облагается сбором по ставке 15% (Stamp Duty Land Tax, SDLT). Для нерезидентов ставка увеличивается на 2%. Также действует налог на сделки с недвижимостью по прогрессивной ставке до 16%.

Хотя налог на благосостояние отсутствует, действует ежегодный налог на недвижимость, которой владеют компании, партнерства и другие образования (Annual tax on enveloped dwellings, ATED). В зависимости от стоимости недвижимости для 2021–2022 налогового периода сумма ежегодного налога может составлять до 237,4 тыс. фунтов.

США

США — очень популярная юрисдикция для открытия бизнеса, запуска стартапа, выхода на рынок капиталов. Людей в этой стране привлекает уровень жизни и качество образования.

Налоги в США взимаются на трех уровнях: федеральном, уровне штата и местном. Виды налогов, их ставки и правила определения налогового резидентства отличаются в разных штатах и муниципалитетах.

Максимальная ставка налога на доходы составляет 37%, но на долгосрочные доходы — 22% (если имущество находится в собственности больше года). Налог на дарение и наследование доходит до 40%. Налог на благосостояние отсутствует на федеральном уровне, но установлен в некоторых штатах и муниципалитетах. Сейчас в США планируется налоговая реформа: потенциально может быть введен дополнительный налог до 8% для состоятельных лиц.

Если человек становится резидентом США, получает грин-карту и больше семи лет ей владеет, то он попадает под exit tax: необходимо заплатить налог со всех своих общемировых активов, как при их продаже. Налог составит 20%.

В случае отказа от американского резидентства/гражданства придется уплатить выездной налог (expatriation tax). Поэтому при въезде в США лучше сразу учитывать последствия возможного решения о выезде.

Учеба в США

Обучающиеся в США студенты могут быть нерезидентами. В стране действует правило: если человек находится в США по студенческой визе, эти дни не учитываются для цели определения резидентства.

Как и в Великобритании, подаренные студенту деньги от нерезидента США налогом не облагаются, но подарки совокупной стоимостью более 100 тыс. долларов в год нужно декларировать.

Инвестиционная программа ЕВ-5

Программа позволяет получить грин-карту при условии инвестирования в экономику США и создания рабочих мест. В настоящее время сумма инвестиций составляет 1,8 млн долларов, а для территорий с высоким уровнем безработицы — 900 тыс. долл. Через 7 лет после получения грин-карты можно подать заявку на гражданство.